Избранное трейдера businessangel

Почему для практического игрока в опционы на ММВБ не нужны никакие формулы, в т.ч. и Блэка-Шоулза?

- 20 ноября 2019, 12:07

- |

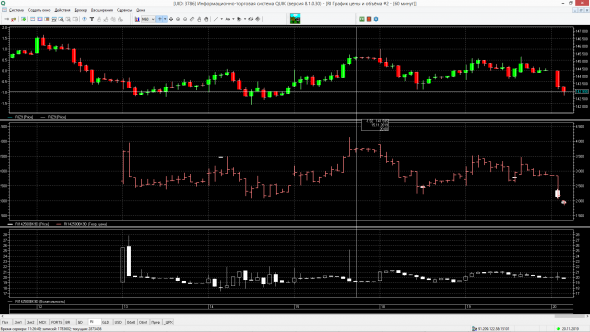

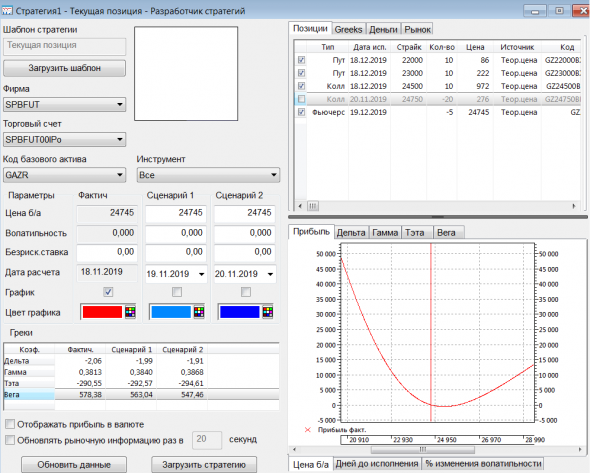

Игроки с терминалом Quik могут ориентироваться на колонку «Теретическая цена» в «Таблице текущих параметров». Эту цену, также как и «Волатильность опциона», ММВБ пересчитывает каждую секунду (хотя бывают короткие перерывы). Для заявки около такой теоретической цены есть неплохие шансы исполнения.

На прилагаемой картинке видно,

что только сделка на 1 контракт 14.11.2019 отклонилась от теоретической цены. Остальные сделки большего объёма прошли по теоретическим ценам. Не каждый брокер даёт такие графики. У меня это Церих-кэпитал с «резервным сервером».

А всякие расчётные формулы могут пригодиться только для программной генерации цен опциона по базовому активу и волатильности при испытании торговых стратегий.

- комментировать

- ★3

- Комментарии ( 7 )

Опционы для новичков. Как забить болт на Б-Ш?

- 20 ноября 2019, 09:01

- |

Другими словами, как забить болт на формулу Блэка-Шоулза и при этом спать спокойно, осознавая, что не в пирогах счастье, Карлсон (зачеркнуть)?

Для этого необходимо разобраться всего лишь в двух опционных понятиях: внутренняя (intrinsic value) и временная стоимость (time value).

Чтобы было удобнее работать с этими понятиями также напомню, что опционы бывают трёх типов: otm (out of the money), atm (at the money), itm (in the money).

Вне денег, около денег и в деньгах.

Около денег это когда страйк на экспирации совпадает со спотовой ценой (такое очень редко можно увидеть), в Америке такие опционы обычно не исполняются, но на нашем рынке есть особенность — чаще всего брокеры исполняют 50% от текущей позиции.

С itm все понятно, опционы в деньгах, когда спот выше цены страйка для купленного call-опциона, например.

( Читать дальше )

Любителям опционов

- 19 ноября 2019, 15:35

- |

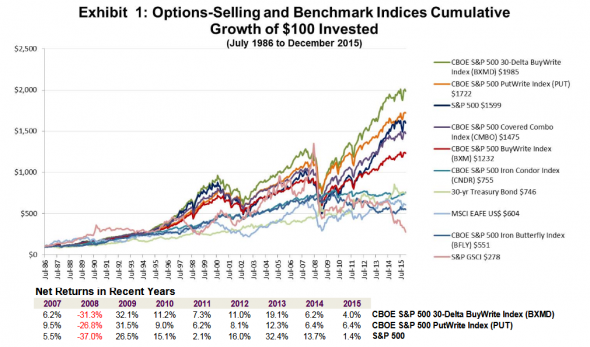

Было бы интересно узнать а какие собственно результаты можем давать опционная торговля. Не правда ли? Нашлись добрые люди и протестировали результаты применения различных опционных стратегий на истории. Результаты за 30 лет (1986 — 2016) на картинках ниже

Лучше всех (по доходности) себя показала стратегия под кодовым названием BXMD. Это покупка индекса S&P и продажа call-опциона на него с дельтой 30.

Второе место стратегия PUT — это просто продажа пут-опциона на центральном страйке.

В цифрах это выглядит следующим образом

( Читать дальше )

Тактика экстремального трейдинга 4. О том, чего не надо делать

- 19 ноября 2019, 14:07

- |

Перед тем, как опубликовать свою тактику экстремального трейдинга, напишу рекомендации о том, чего не надо делать.

1. Посмотрите на рисунок в начале публикации и сами решите, чего вы хотите, чего это будет вам стоить и что вы вероятнее всего получите в результате. Если вам кажется, что где-то можно обмануть эту диаграмму, то скорее всего вы чего-то не знаете или в чем-то ошибаетесь.

2. При планировании трейда нельзя пользоваться чужими советами. Вы можете получать информацию из массы источников, которые говорят вам что и как будет происходить на рынке. Но это не даст вам рецепта на случай, если все пойдет не так, как вы запланировали на основании стороннего совета. Кроме того, и при экстремальном трейдинге это особенно важно, любой анализ описывает ситуацию на уровне ЗДЕСЬ и СЕЙЧАС, и выводы и перспективы могут измениться буквально в следующую минуту. Вы должны сами иметь критерии для оценки текущей ситуации и сохранения условий для используемой торговой идеи.

( Читать дальше )

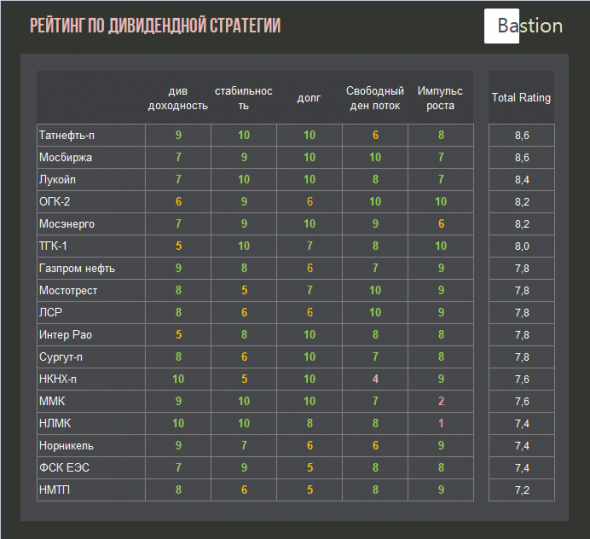

Как составить портфель по дивидендной стратегии. Часть 2.

- 19 ноября 2019, 11:44

- |

- Дивидендная доходность – лишь один из факторов анализа

- В стратегии также считается индекс стабильности дивидендов, долговая нагрузка, свободный денежный поток и изменение стоимости акций за последние месяцы.

- Каждому из факторов присваивается оценка от 1 до 10.

- Итоговый рейтинг – среднее значение по 5 параметрам.

Дополнительные комментарии по методологии

Долговая нагрузка банков не может быть измерена показателем чистый долг/EBITDA, поэтому оценка для них вычисляется, исходя из значения показателя Капитал/Активы. У банков, он традиционно меньше, чем у компаний других отраслей. Их общий рейтинг по умолчанию будет немного ниже, что фундаментально обосновано.Банковский бизнес более рискованный по своей природе, это плохо для дивидендной стратегии.

( Читать дальше )

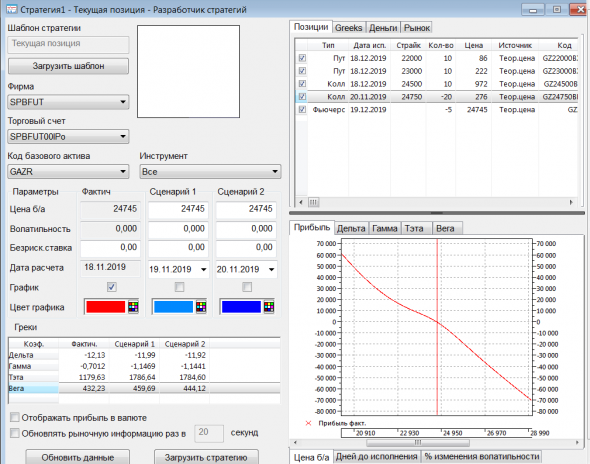

ЛЧИ-2019.. Бесплатный стрип в Газпроме..

- 19 ноября 2019, 00:10

- |

Через пару дней опцион сгорает и получаем шикарный бесплатный стрип (стреддел с шортовым уклоном) на квартальниках..

( Читать дальше )

Как сделать приблизительный расчет стоимости опциона? Блэк-Шоулз vs Смарт Лаб.

- 18 ноября 2019, 13:27

- |

На СмарЛабе появился отличный автор — Eugene Logunov и его друг KarL$oH. Если бы тут был бы еще и Блек Шоулз, то мы, конечно, его забанили. Потому что он не работает. Ну у кого то работает у кого то нет. Самое обидное, что вроде пишешь, хочешь объяснить, но чукчи ведь тоже писатели. Тем не менее, давайте разберемся.

Для простоты картины возьмем простой пример, который можно посчитать в уме или в уме эксела. Есть БА ценой 1000 который движется в течении 30 дней. Один день растет на 0,015 лог приращения, другой день падает на -0,01. Такое простое поступательное движение. Не трудно догадаться, что через 30 дней он будет в плюсе на 0,075 и если взять экспоненту -1, то в процентах это будет 0,0778% от начальной 1000. Теперь нам надо посчитать стоимость опциона, что бы продать его кому ни будь или что бы нас просто не поимели.

Измеряем волатильность как описано в измерители волатильности. Сразу скажу, что это будет 0,0129 и нормируем на время 362^0.5, итого годовая 0,246. 30 дней до экспари 30/362=0,0828 и если корень извлечь 0,287. Подставляем это все в БШ. Надеюсь, что у продвинутой публики будет какой ни будь калькулятор опционов, что бы все это подставить и получить 28,33. Я по простому и приблизительно: 0,4*0,246*1000*0,287=28,40 и это премия опциона на ЦС. И так как мы знаем конечную цену через 30 дней, то легко сосчитаем, что у нас получится. Нам отгрузят БА по 1000 при цене 1077,8, то есть 77,8 в плюс и спишут цену (премию) опциона 28.4 = 49,4.

( Читать дальше )

Страдания на фондЕ и система черепах

- 17 ноября 2019, 20:37

- |

Периодически читаю про мучения с определением точки входа/выхода торгующих акциями на фондовом рынке. Для индексов наверное тоже будет справедливо.

Сразу скажу, что речь не внутридневной торговле. И не для тех, кто все знает и умеет.

Если у вас нет никаких правил, ничего кроме интуиции и любое действие доставляет вам пытки при принятии решения, что мешает вам использовать простейшие формализованные правила системы Turtle (Черепашек). На монотонно растущем рынке они дают эффект.

Об авторе системы Turtle.

Система Turtle исторически неразрывно связана с именем Ричада Денниса и одним из самых известных и удачных случаев применения механических торговых стратегий (МТС), основанных на жестких, оттестированных на исторических данных, правилах поведения на рынке.

Ричард Деннис является примером успешного трейдера, за 16 лет торговли (в начала 70-х годов) он увеличил свое состояние с $400 до $200 млн. (Отметим, что $400 в начале 70-х — это примерно $20000 сегодня — инфляция однако.)

( Читать дальше )

Правда

- 17 ноября 2019, 12:36

- |

Проще сказать вы медленней сольетесь или будете около нуля или даже зарабатывать если будите инвестировать, короче лайт лудомания .

Я хочу сказать что если вы не разбираетесь в трейдинге, вас инвестиции не спасут))))

Давайте разберем инвестиции, что главное в инвестициях? Все пишут фундаментал и стратегия инвестирования .

Что такое стратегия инвестирования — о их много, купил и держи, облигации опционны хедж реинвестирование итд)))).

Что такое фундаментал — о вам про это много напишут, как правильно выбрать имитента итд.

Так вот, если вы не разберетесь в трейдинге, то хоть инвестируй хоть торгуй толку будит ноль, в первом случае медленное лудомания, во втором случает быстрая лудомания.

Давайте разбираться с самого начала, что такое трейдинг — это принципы заработка денег.

Принципы заработка денег — бывают эффективные или не эффективные.

( Читать дальше )

Что мешает соблюдать правила?

- 17 ноября 2019, 10:59

- |

Сегодня в теме Трейдинг без тормозов прочитал такую фразу:

Собственно, что мешает дисциплинированно соблюдать правила хотя бы своей собственной системы?

Не раз писал об этом. Напишу еще раз.

В частности и о так называемом «эффекте новичка».

Сознательной части нашего Я очень приятно думать, что это ОНО принимает решения. На самом деле это не так. Многие исследования показали, что решения принимаются где-то там в глубине, потом осознаются, как принятые сознательно и исполняются без права что-либо изменить. А потом, глядя на результаты принятого решения, если оно привело к катастрофе, субъект рвет себе волосы на всех местах, куда может дотянуться и вопрошает: — А зачем я все это сделал?

Сухие строки научных и даже научно-популярных статей мало кого убеждают, не все даже дочитывают их до конца. Может быть в эмоциональной переработке В.Пелевина зайдет лучше (отрывок из романа «Т»):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал