Избранное трейдера densa

Многие задаются вопросом : кому все страны, в том числе и Америка, должны ?

- 18 октября 2020, 23:59

- |

7 самых влиятельных семейств, которые правят всем миром

Глобализация экономики и технологии типа Всемирной паутины, которая создает единое информационное поле, ведет к централизации власти и тотальному контролю за действиями каждого члена общества.

Новая система взаимоотношений в обществе получила название Новый Мировой Порядок (НМП). Она подразумевает установление полного контроля над ресурсами и человечеством в целом. Люди все чаще задумываются о том, что им приходится подчиняться каким-то законам, иногда не совсем справедливым, а иногда полностью чуждым их природе, которые изобретены для контроля над их жизнью и личным пространством. Все эти законы подчинены интересам одного процента так называемой элиты, к которой относятся 7 наиболее влиятельных и наиболее обеспеченных семейств в мире.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 60 )

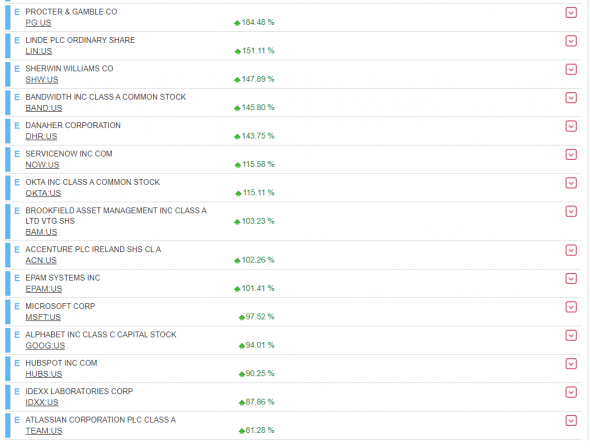

Потрфель Гуру Хренова – 20 лет спустя. Часть 2

- 14 октября 2020, 23:12

- |

Первая часть была здесь

Ну чо, давайте пройдемся по следующей части моего портфеля, который составлялся последние лет 20, и посмотрим, какие уроки долгосрочный инвестор может из этого получить

Procter and Gamble 184% — казалось бы, неплохой рост в 184 процента, но эти акции были куплены, если я не ошибаюсь, где то в 2002-м что ли году. Как подсчитать CAGR в таком случае? Переводим проценты роста в целое число (1.84), добавляем 1 и возводим полученное число (2.84) в степень 1/N, где N- это количество лет (18), после чего вычитаем обратно 1

Формула в экселе: =POWER(2.84,1/18)-1

Получается около 6% CAGR в год, плюс еще процента 2 дивидендов, всего 8%

Но в целом, конечно – это мало если вы хотите хорошего роста для портфеля. Но риск, конечно, при инвестициях в таких унылых эмитентов как PG, намного ниже

Linde PLC 151% — это компания, которая продает промышленные газы. Куплена кажется лет 10 назад. Тоже не супер какой рост, но зато стабильно. Это соответствует моей стратегии продажи лопат на золотом прииске. Самые стабильные бизнесы – это продающие расходники по долгосрочным контрактам, где стоимость продаваемых расходников является несущественной в структуре затрат клиента. При таком раскладе клиент подписывает счета и не парится поиском другого поставщика. CLTV очень высокий.

( Читать дальше )

Python-->Lua-->Квик. Управление заявками в Квике из Питона.

- 20 июня 2020, 11:47

- |

То о чем так долго мечтали большевики — свершилось!

Представляю QLua-сервер для управления заявками в Квике Квиком. Как обычно, в несколько строк кода.

( Читать дальше )

Это "неправильный" рост

- 16 июня 2020, 10:55

- |

HYDR 56.0%

AFLT 53.6%

SNGS 46.1%

ROSN 39.1%

MGNT 35.7%

MOEX 32.3%

FEES 28.9%

LKOH 23.0%

YNDX 22.1%

VTBR 21.6%

GMKN 20.0%

GAZP 12.6%

SBER 11.0%

ALRS 8.3%

Налицо отставание двух самых ликвидных акций — SBER и GAZP. О чем это говорит? А только о том, что этот рост идет не на нерезидентских деньгах. А значит о его устойчивости говорить не приходится. Тут, как говорится, одно из двух: либо нерезиденты придут позже и мы увидим новые максимумы индекса Мосбиржи не позднее осени, либо той же осенью от этого роста не останется и следа.

Как заработать на стохастике и машке

- 10 июня 2020, 23:13

- |

И так. Открываешь QUIK. Берешь график своего любимого инструмента. Накладываешь машку. Выводишь под графиком стохастик. И начинаешь торговать по правилам:

1. Работаешь одной позой (количество контрактов в позе — сколько влезет).

2. Если машка идет вверх, открываешь лонг по низу стохастика. Выходишь — по вверху стохастика.

3. Если машка идет вниз, открываешь шорт по верху стохастика. Выходишь — по низу стохастика.

4. Если машка идет вбок, просто открываешься/закрываешься по верху/низу стохастика.

Давай уберем с графика свечи, чтобы не отвлекали и посмотрим торговую систему:

( Читать дальше )

Три полезных telegram-канала для трейдинга

- 10 июня 2020, 20:14

- |

Мы решили создать несколько каналов — полезных инструментов для трейдинга.

1. https://t.me/fortsinfo

2. https://t.me/headlines_for_traders

3. https://t.me/renat_vv

Первый - позиции физических лиц на срочном рынке ФОРТС.

Второй — самые важные новости (хедлайны) в максимально сжатом виде из надежных источников. Этот канал на английском.

Третий — мой личный.

Вы можете прикрепить их к самому верху списка каналов (pin), и это станет удобной поддержкой для вашей торговли.

Приятного пользования.

Я не верил во второе дно. НО! Придется поверить ибо я вижу приближение великого шухера.

- 02 июня 2020, 17:37

- |

На пенсию в 25. Итоги мая и не только :)

- 31 мая 2020, 16:26

- |

Всем привет! Смотрю многие решили поделиться своими результатами, ну а что я буду отставать?

Закончился 21 месяц моего инвестирования. Не могу назвать его успешным, несмотря на то, что рынок за май вырос, мой портфель просел на 4,12% в рублях. Связано это с тем, что еще в феврале у меня была достаточно большая часть в долларовом кэше, а сейчас так вообще портфель 86% долларовый кэш, 2% золото и 12% рублевый кэш — короткие рублевые облигации. Но майская и апрельская просадка все равно не утянули меня ниже индекса мос.биржи (FXRL), а до (FXUS), так вообще еще падать прилично, но кто знает, что там впереди.

Вот такой путь моего портфеля.

Пополнения и рост/падение

Сравнение с индексами. При этом доходность портфеля за все время составила 28,38%, а за последние 12 месяцев 21,63%

( Читать дальше )

Тест "Грааля который долго искали" с Python и Pandas

- 29 мая 2020, 22:28

- |

- если клоуз больше предыдущего клоуза, то покупаем (лонг) на закрытии сессии,

- если клоуз меньше предыдущего клоуза, то продаем (шорт) на закрытии сессии.

Сейчас изучаю Python и Pandas и хотелось применить знания на каких-то реальных данных. Вот случай подвернулся.

Выводы

Тестировал на данных по Газпрому (с 3.03.2010 по 20.05.2020) и Сбербанку пр. (с 21.11.2011 по 20.05.2020).Отношение текущей стоимости портфеля к общей вложенной сумме: у Газпрома — 1,27, у Сбербанка пр. — 2,08.

Предварительные замечания

Собрал данные для Сбербанк пр из Yahoo Finance (дневки).Написал код Pandas + Python. Это пока всё, чем владею на текущих момент, и то владею так себе.

Pandas для преобразования таблицы с Yahoo Finance и обрезки ненужных столбцов. Python для прогонки алгоритма.

Дивиденды учитывались в том случае, если на дату отсечки в портфеле были акции, если акций в портфеле не было, то дивиденды не учитывались. Дивиденды учитывались с учётом налога 13%.

( Читать дальше )

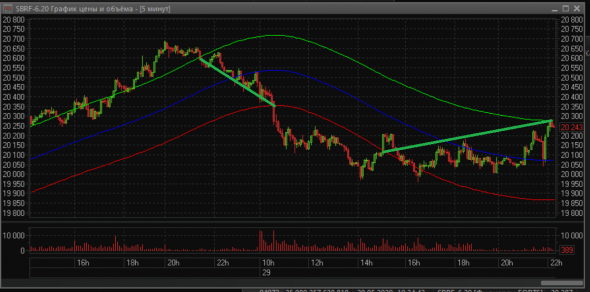

Теперь я владею стратегией Hamster (наименование условное)

- 29 мая 2020, 22:28

- |

На днях написал топик — Модель идеального трейдера — Hamster. И вот оно, ушел в магазин, и 20 Кг сахара стратегия. Она давно вынашивалась, тестировалась, и пора ее выводить на реал. Для того и писался индикатор, показанный в предыдущем топике.

Не все так просто, конечно, как показано на картинке, детали опущены, но стратегия — вот она:

Картинка, кстати, никак не подбиралась, просто последняя (сегодняшний день), на первом попавшемся инструменте.

А че, хорошее название для стратегии. Главное, редкое.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал