Избранное трейдера Excessreturn

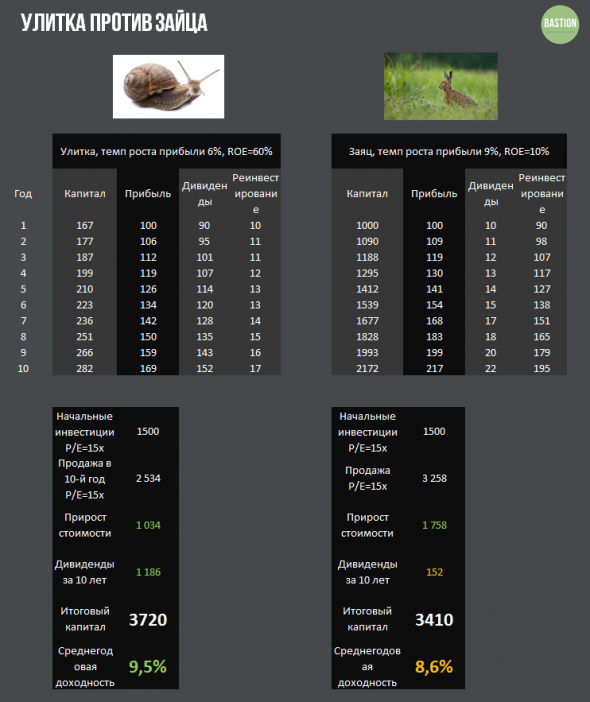

🐌🐇Улитка против зайца: почему важно смотреть не только на рост прибыли, но и на рентабельность капитала

- 30 марта 2021, 09:08

- |

Понимание связи между ростом прибыли и рентабельностью капитала поможет лучше анализировать бизнес и стать более продвинутым инвестором.

Представим, что есть компания Улитки и компания Зайца. Компания улитки увеличивает прибыль темпом на 6% в год. Компания Зайца на 9% в год. Оба бизнеса торгуются за 15 годовых прибылей. Какая из них будет лучшей инвестицией?

Вроде бы очевидный ответ — выбрать компанию Зайца. При одинаковых мультипликаторах вы покупаете бизнес, который растет быстрее. Однако не стоит торопиться. Для правильного выбора, кроме темпов роста прибыли, нужно посмотреть на то, сколько капитала бизнесу необходимо, чтобы расти.

Зарабатывая прибыль, бизнес решает, что с ней делать. Он может реинвестировать в развитие, а может выплатить дивиденды.

Представьте, что компания Улитки 90% годовой прибыли отправляет на дивиденды. Оставляя себе всего 10%, компания способна генерировать рост прибыли на 6% в год. Компания имеет рентабельность капитала в 60%.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Как платить налог с Валютных сделок на брокерском счете. На реальном примере

- 27 декабря 2020, 08:11

- |

Я сразу даю ссылку https://yadi.sk/i/YBYWrD2b3LglMg на реальную Пояснительную записку с расчетом базы из которой все понятно

Вся сумма реализованной валюты признается Доходом. И вся она должна быть задекларирована.

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

Ваш доход 70 рублей, а не 10, не надо путать Доход с Прибылью. Доход физ лица — это что то вроде выручки у юр лица. И таким образом вы должны задекларировать и всю выручку от продажи и оборот, если обернули один доллар несколько раз

Пример:

вы приобрели 1 доллар за 60 рублей.

Вы реализовали его позднее за 70 рублей

вы приобрели 2 доллара за 71 рублей.

Вы реализовали 2 usd позднее за 76 рублей

Две реализации на сумму 70 и 76x2 рубля, итого доход 222 рубля должны быть задекларированы (Код дохода 1520)

А сумма сделок приобретения валюты это ваш вычет: 60 + 71x2 = 202 руб (Код вычета (903)

( Читать дальше )

Полный список льгот по НДФЛ для владельцев ИИС

- 25 января 2020, 08:53

- |

Индивидуальный инвестиционный счет (ИИС)

Действует с 01.01.2015г.

ИИС-А – получение вычета до 52 тыс. руб. ежегодно,

ИИС-Б – полное освобождение от НДФЛ дохода от торговых операций.

- 1 инвестор = только 1 ИИС, мин. срок существования ИИС — 3 года с даты его открытия,

- макс. взнос на ИИС — не более 1 млн. руб. в год

Льгота на долгосрочное владение ценными бумагами (ЛДВ)

Действует с 01.01.2015г.

ЛДВ – освобождение от НДФЛ дохода от торговых операций от 9 млн. руб. по бумагам:

- обращаемых на организованных торгах, а также паям ОПИФов,

- приобретенным не ранее 01.01.2014г. и находящихся в непрерывном владении не менее 3 полных лет,

- размер освобождаемого от НДФЛ дохода определяется по формуле: кол-во лет владения х 3 млн. рублей.

Льгота на долгосрочное владение ценными бумагами высокотехнологичного (инновационного) сектора экономики (ЛДВ-РИИ)

( Читать дальше )

Все "прелести" брокерского счета за рубежом глазами матерого российского финансового пессимиста

- 26 декабря 2019, 00:02

- |

Всем привет!

Сегодняшнюю тему «Бэнкинг не-по-Русски» я бы хотел посвятить разбору потенциальных рисков и возможных проблем которые получает или может получить Россиянин, налоговый и валютный резидент РФ, открывая и активно торгуя через иностранного брокера.

У отдельной категории смартлабовчан почему-то сложилось, спорное на мой взгляд, мнение, что брокерский счет нужно открывать исключительно за рубежом, а в России все плохо/все брокеры отстой/все кухни и банки всех кинут. Ну и так далее в зависимости от глубины «Россиянофобства».

Давайте же объективно разберем плюсы и минусы использования зарубежного брокерского счета.

Начнем с того, что для того чтоб его открыть нужно пройти нехилый такой компленс у брокера, заполнить кучу форм и анкет, указав там в т.ч. и источники доходов и место работы (ниже поясню в чем тут подвох)

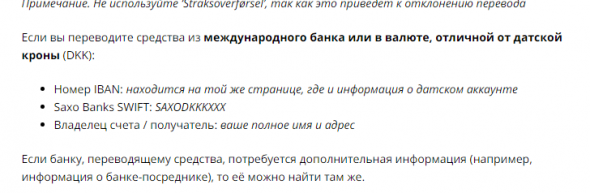

Допустим прошли Вы этот этап успешно, зачет — и прислали Вам кипу бумаг на подпись и реквизиты для пополнения своего нового брокерского счета.

тут маленькая ремарка — существуют два принципиально разных типа представления таких реквизитов — один в виде отдельного IBAN

( Читать дальше )

Вся правда о дивидендах! Как себя ведут дивидендные выплаты компаний в периоды финансовых кризисов.

- 26 сентября 2019, 17:50

- |

Я планирую достичь финансовой независимости, поэтому инвестирую.

Откуда возьмется благосостояние? Как это будет выглядеть? Да очень просто.

Со временем накопится капитал, который сможет генерировать постоянно в виде дивидендов достаточно денежных средств, чтобы ощутить сначала финансовую независимость, а потом уже и свободу. Я уже имею довольно весомый капитал, состоящий из двух частей: российская часть портфеля (акции) и иностранная часть (акции и ETF).

Кстати, содержание иностранной части моего инвестпортфеля, вы можете посмотреть в видео:

( Читать дальше )

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

30-летние пенсионеры. Джастин МакКарри

- 13 сентября 2019, 11:48

- |

Джастин МакКарри (Justin McCurry) — возможно, самая известная история раннего пенсионерства. Но на русском я нашел очень слабые и поверхностные материалы. Поэтому решил написать его историю на русском языке сам.

Джастин пишет в своем блоге: “Благодаря тщательному сбережению и планированию мне удалось накопить достаточно средств, чтобы стать финансово независимым, что позволило мне выйти на пенсию в 33 года”.

Джастин и его жена перестали работать в 2013 году и в 2016 году соответственно, а к середине 2019 года их портфель не только не “прохудился”, но и наоборот — вырос на 70% за 6 лет растущего фондового рынка: в 2013 году в момент ухода на пенсию портфель составлял $1,250,000, а по состоянию на июль-2019 их портфель составляет уже $2,112,000.

( Читать дальше )

Лучшие книги по финансовым рынкам

- 23 августа 2019, 10:45

- |

Но я сейчас отпилю сук, выстрелю себе в ногу и раскрою лучших поставщиков знаний на планете для своих любимых читателей. Я перелопатил кучу материала и выбрал для вас самое лучшее, самое свежее, самое полезное. Названия намеренно даю оригинальные: на английском читать их гораздо полезней.

1. The Drunkard’s Walk by Leonard Mlodinow («Несовершенная случайность», Леонард Млодинов). Ничего лучше по теории вероятности, на мой взгляд, не существует: тут всё объяснено доходчиво, последовательно, и при этом настолько интригующе, что многое понимаешь и запоминаешь, ещё не дочитав предложение. Куча живейших примеров из жизни, исторических курьёзов, огромное количество исследований поведения людей перед лицом неопределённости.

( Читать дальше )

Бэнкинг по-русски: «Бумажный» НДС. Все, что вы не знали и боялись спросить (c)

- 01 августа 2019, 13:38

- |

Автор Кирилл Соппа , эксперт по налоговой оптимизации, налоговый консультант.

Очень часто приходится профессиональным налоговым юристам и консультантам сталкиваться с мнением, что они просто не понимают сложных схем продавцов «бумажного» НДС и поэтому не рекомендуют его применять. Ситуация как раз обратная, мы слишком хорошо понимаем (не все, конечно же, но большинство) всю внутреннюю «кухню» «бумажного» НДС. И именно поэтому не рекомендуем с ним связываться.

Налоговый эксперт Кирилл Соппа на своем канале в «Яндекс.Толк» представил разбор всех мифов и вопросов, касающихся схем по оптимизации НДС. Статья получилась большая, потому что мифов распространяется много. В связи с этим в начале в форме оглавления приведен список вопросов, которые разбираются в статье. Можно читать только то, что интересно, но лучше все же по порядку.

- Почему НДС законно не оптимизируется в отличие от налога на прибыль, хотя принцип расчета у них вроде бы одинаковый — доходы минус расходы умножить на ставку — просто при расчете НДС не все расходы учитываются (только НДСные)?

- Как работает АСК НДС-2? Почему из-за нее невозможно оптимизировать НДС?

- Каким образом несмотря на работу АСК НДС-2 продолжают продавать «бумажный» НДС? «Обнальщики» придумали схему обхода АСК НДС-2?

- Почему сейчас «бумажный» НДС продается отдельно от кэша? Это делает схему безопасной?

- Что за различные законные схемы оптимизации НДС, которые продают на семинарах популярные налоговые консультанты?

- Продавцы «бумажного» НДС предлагают купить вычеты, которые не создают разрывов в АСК НДС-2. Якобы есть компании, у которых есть входящий НДС, но он им не нужен. Это правда?

- Продавцы «бумажного» НДС продают некий «экспортный» НДС, который тоже не формирует разрывов по АСК НДС-2. Его можно безопасно покупать?

- Реально ли вообще купить настоящие вычеты у продавцов «бумажного» НДС? Есть ли способы отделить реальные вычеты от искусственного «бумажного» НДС?

- Что будет если купить искусственный «бумажный» НДС?

- Пример реального кейса, когда мы по заказу клиента разбирали предложение продавца «бумажного» НДС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал