Избранное трейдера fintrader

Отличия РСБУ от МСФО

- 08 мая 2016, 19:23

- |

http://www.pwc.ru/en/ifrs/publications/assets/rar-ver..

(особенно тема близка тем кому интересен фундаментальный анализ, думаю в будущем РСБУ и МСФО мах. сблизятся, во всякому случае законы обязывающие вести отчетность многие Российские предприятия, банки и гос. компании по МСФО тому свидетельствуют… и как весь мир сидит пока на долларовых расчетах аналогично думаю будет и с учетом скоро весь мир подсадят на МСФО)

( Читать дальше )

Анализатор опционных позиций. OptionFVV. Версия 1.2 public

- 06 мая 2016, 00:03

- |

Решил опубликовать версию 1.2 моего анализатора.

Вот какие изменения в версии 1.2:

Что нового:

Вкладка улыбка:

1. Сделал выбор какие маркера спроса и предложения рисовать на вкладке «Улыбка», путы колы или вместе на одной улыбке. NULL — это значит маркера не надо рисовать.

2. Добавил историю улыбок на момент последнего открытия или роллирования стратегии. И возможность сравнения этих улыбок на одной диаграмме. История улыбок сохраняется автоматически, если из КВИК пришла новая сделка при нажатии кнопки «Импорт сделок» в портфеле. Сохраняется под названием стратегии в которую прилетела сделка. Тем самым мы можем хранить истории улыбок по стратегиям независимо. Оказалось очень удобно.

( Читать дальше )

ЗАЧЕМ ТРЕЙДЕРУ ИЗУЧАТЬ ДВИЖЕНИЕ ПЬЯНИЦ ВОЗЛЕ БАРА?

- 17 марта 2016, 13:19

- |

Сегодня мы открываем цикл научно-популярных статей о теории вероятностей. А конкретно — о некоторых её неожиданных приложениях в финансовых делах.

Сотни лет математики без зазрения совести оперируют с бесконечными величинами: умножают, делят, сравнивают разные бесконечности между собой и т. д. Бесконечные величины — одна из самых абстрактных категорий математики, но иногда они влияют на реальную жизнь. В частности — на жизнь финансовую.

В теории вероятностей известны парадоксы, когда формулы обещают трейдеру бесконечные выигрыши, а фирме — бесконечное время процветания. Над такими ситуациями принято смеяться, считая, что математики — это какие-то “безумные учёные”. Но не всё так просто. Бывают случаи, когда бесконечности если не напрямую проникают в жизнь, то, по крайней мере, сильно “сквозят” на неё. О некоторых таких парадоксах мы и расскажем в этом цикле.

В теории вероятностей важное значение имеет задача о случайном блуждании точки. В исконной формулировке она весьма абстрактна: точка случайно движется в разные стороны. Но в жизни эта задача имеет множество конкретных приложений, в том числе — финансовых. Однако для начала мы познакомимся с ней не на экономическом, а на юмористическом примере: о случайном блуждании пьяного человека.

( Читать дальше )

Нужна помощь зала по написанию индикатора (ТЗ)

- 24 февраля 2016, 19:21

- |

Огромное спасибо всем, кто отозвался на мою просьбу. Я хотел написать каждому в личку, но слишком много слов. Поэтому я выкладываю в общий доступ и даю ссылки.

История вопроса. Как то так сложилось, что доступные индикаторы к нам приходят, наверное, из Форекса. И если там считают дельты, то есть пункты, то на фонде положено считать проценты. Однако, люди, которые называют аттракторы простыми скользящими средними, навязывают свое видение. Я не возражаю против ATR, но хотелось бы видеть волатильность в процентах, а не в попугаях. Тем более, работая на опционах, знать реализованную волатильность очень важно. И даже есть с чем ее сравнивать.

Индикатор/осцилятор будет называться HV, а также моим именем, извините за скромность. Это осциллятор, который рассчитывается по следующей формуле. Ссылка на них будет ниже.

1. Close–to–close ©

2. Parkinson

( Читать дальше )

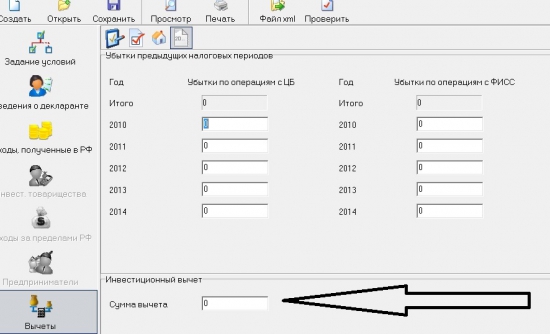

Не ходите в налоговую, а заполняйте декларацию в программе!

- 04 февраля 2016, 11:49

- |

Умеете же пользоваться компом! Заходите и скачиваете программу, заполняете, распечатываете и отправляете в свою налоговую вместе в подтверждающими документами. Можете даже завести себе на сайте nalog.ru личный кабинет и отправлять из него в электронном виде декларацию.

Где вычет писать? А вот здесь:

(3 раза получал имущественные вычеты живыми деньгами)

Опционы для переростков ( календарный спред"л ПРОДОЛЖЕНИЕ)

- 28 января 2016, 13:40

- |

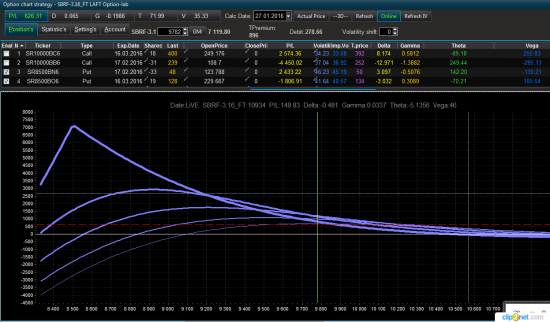

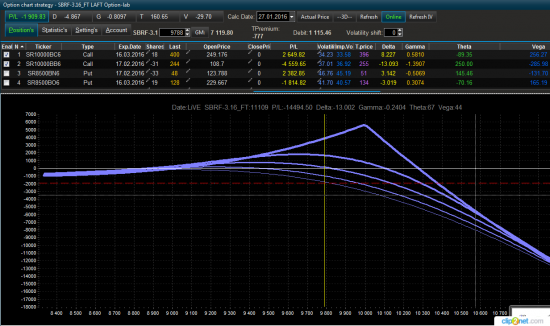

Наступило хмурое утро 28.01.16. Сбер пёр вверх. Предыдущую неделю он сделал 10%. На этой недели, он сделает 10% и любители трех ворон уже готовы к следующему понедельнику. Конечно это много, но такой рынок. Дельта уже под 5. Борис был прав. Надо рехеджить. Вообще конструкция из 4-х опционов тяжелая штука. Больше комиссии, больше спредов, трудней в понимании. Для рассмотрения дальнейших действий мы разобьем ее на два календарных спреда, один в коллах другой в путах. Ну к путам, пока, вопросов нет.

Мы к ним позже вернемся. У нас, сейчас проблемные колы

( Читать дальше )

Я Банкрот - 2

- 23 января 2016, 18:33

- |

Пока возил жену по магазинам, глядя на ваши комментарии, уже успел побывать и мошенником, и балаболом, и продающим какие-то услуги.....

Друзья, я ничего не продаю, не рекламирую. Я просто увидел возможность и спешу поделиться с Вами. Тем более, если бы вы читали мои предыдущие статьи, знали бы что я уже 12 лет как не работаю. Ну, да ладно. Учитывая, что на самом деле интернет кишит мошенниками, это нормально. За последний месяц меня дважды пытались кинуть. Еще одно дополнение, этот способ касается только беззалоговых кредитов.

Так вот, Что нужно сделать? Если уже не можете платить, нужно, чтобы прошел суд. На суде убрать лишние проценты и пени, что-бы сумма была более — менее реальная. Суд идет на это без проблем. Далее, банк отдает судебное решение судебным приставам. Заводится исполнительное производство. И вот тут начинается самое интересное.

( Читать дальше )

Опционы для переростков ( календарный спред"л)

- 23 января 2016, 14:22

- |

Спред это такая разница между покупкой и продажей на одно и то же. Фьюч на рубле стоит 81 рубль и в то же время 79 рублей. Это спред. В общем я не буду тупить, а начну про опционы. Опционы у нас квартальные с погашением каждый месяц. Спецификация описана на бирже. И вот здесь возникают некоторые неэффективности, которые можно использовать. Каждая серия опционов имеет свою волатильность. Опционы разных серий имеют свои свойства. И эти свойства соответствуют БШ. Возникают заманчивые идеи использовать эти свойства. Постараюсь объяснить это на примерах с помощью пальцев и картинок.

Мы рассмотрим спред в виде кошечки. Купленный стреднгл дальний и проданный ближний. Но начнем по порядку. Эту стратегию называют, еще, опционной топкой. Мы балансируем между большей теттой ближнего стренгла и нейтралим вегу дальней серии. Представим себе бытовую ситуацию. Вам надо сварить суп, или выплавить тротил из бомбы второй мировой войны. Для работы на бирже, второе более близко по сути. Вы берете большую кастрюлю с некоторым количеством воды и ставите на огонь.

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал