Избранное трейдера Роман Frank

Доходность к погашению (Yield to maturity, YTM)

- 12 января 2018, 00:19

- |

Давно хотел понять, что такое доходность к погашению, но всё никак руки не доходили. Одно дело, когда тебе квик/сайт ММВБ показывает какое-то число, типа 5.25%, и вроде оно и должно быть правильным, но что за этим стоит? И что это означает на практике? В инете есть сложные формулы доходности, и (если сможешь разобраться) они вроде считают приблизительно то же самое, но, опять же, почему они именно такие, как они получены? Хочется, чтобы этот процент, какой бы он ни был, можно было напрямую сравнивать со ставками банковских вкладов, потому что это просто и понятно.

Зачем нужно уметь считать доходность самому?

- Чтобы проверить, что она на самом деле такая.

- Чтобы учесть налог на купон для корпоративных бумаг, т.к. в квике он не учитывается.

- Чтобы учесть комиссию.

- Чтобы посчитать доходность для бумаг, по к-м нет торгов на бирже (есть на внебирже) и поэтому в квике показывается 0.

- Можно посчитать для любой цены или даты.

Сразу скажу, что самый простой способ посчитать доходность – это использовать функцию ДОХОД в Excel. Для примера я буду использовать еврооблигацию GAZPR-34 на 10.01.18 с ценой 137.5 и НКД 17,7292. В данном случае ф-я ДОХОД получает 4,284% (тут учитывается налог), но при этом она требует очень мало параметров:

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 19 )

Иск «Роснефти» к АФК «Система»: моя оценка — Роснефть права!

- 14 декабря 2017, 20:23

- |

Многие ругают НК Роснефть и И. Сечина за якобы несправедливое взыскание с АФК «Системы» 136 млрд. рублей вследствие реорганизации Башнефти. Мол они «разрушают инвестклимат» и т.д.

Но читали ли критики само решение суда? А была ли АФК «Система» такая белая и пушистая?

А я взял и прочитал решение http://kad.arbitr.ru/PdfDocument/616c2d15-282f-4c55-95cd-ad6f8d3d3eeb/A07-14085-2017_20170830_Reshenija_i_postanovlenija.pdf

И хочу вам проиллюстрировать слайдами.

Оговорка для исключения ответственности. Я читал только решение суда, материалов дела не читал. Я могу ошибаться. Это все мое субъективное поверхностное мнение, не надо мне верить, сами почитайте.

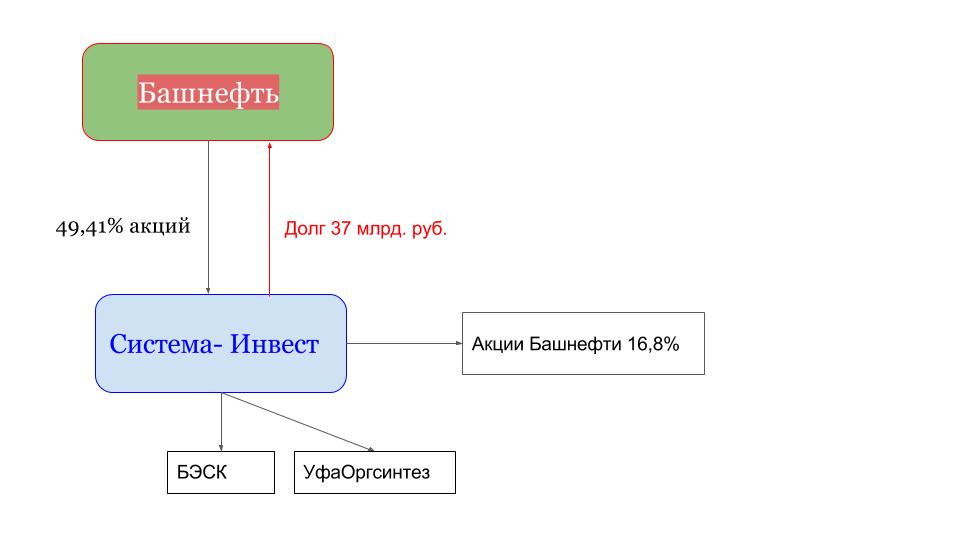

Исходная ситуация

Башнефть владеет 49,41% акций Система-Инвест.

Система-Инвест принадлежит 16,8% акций Башнефти, а также акции энергосетевой компании БЭСК и акции Уфаоргсинтез.

В то же время Система-Инвест должна Башнефти 37 млрл. руб.

( Читать дальше )

Рисерч Credit Suisse, который завалил акции Русагро.

- 12 декабря 2017, 18:15

- |

Спасибо аналитикам Credit Suisse, которые разгромили контору, понизив цель с $13 до $8,7 за ГДР, рейтинг хуже рынка.

Текущая цена Русагро в Лондоне $10,9 (котировки GDR тут), прогнозный потенциал падения 20%.

- маржа упала на 14%г/г

- цены на с/х падают

- менеджмент планирует удвоить мясо к 2021 году

- прогноз CAPEX 2018 = 25 млрд руб (Тамбов и Дальний Восток), = будет меньше свободного денежного потока

Новатэк - ожидает начала выплат дивидендов «Ямал СПГ» в 2021 году

- 12 декабря 2017, 15:46

- |

«Новатэк» ожидает начала выплат дивидендов проектом «Ямал СПГ» в 2021 году, сообщил финансовый директор «Новатэка» Марк Джетвей в ходе презентации стратегии компании до 2030 года.

«Что касается дивидендных выплат, то учитывая выход на мощности, мы ожидаем получения дивидендов с 2021 года с ростом в последующее десятилетие»

РНС

Новатэк - планирует поддерживать свободный денежный поток в $2 млрд до 2030 г.

- 12 декабря 2017, 15:08

- |

Заместитель главы компании Марк Джетвей:

«Около $2 млрд в год свободный денежный поток, и такой поток мы будет поддерживать в течение действия стратегии»

«Новатэк» планирует создать центр производства СПГ в Арктике, который будет успешно конкурировать с такими лидерами по поставкам СПГ, как Катар, Австралия и США.

Примерная сумму инвестиций компании до 2030 года:«Мы израсходуем от 700 до 780 млрд рублей».

Финанз

Портфель на ИИС. Декабрь 17. Покупка Роснефти

- 07 декабря 2017, 22:40

- |

Рынок падает, но мы держимся.

Вместе с рынком просел и мой портфель. Но тут же открылась хорошая возможность купить Роснефть ниже 300 руб., недорого.

В этом месяце я внес на счет 60 000 руб. (в прошлом не вносил), и купил на них эту акцию.

Позиция в Роснефти можно сказать сформирована.

Хотел в прошлом месяце купить иностранного эмитента на СПБ, но не попал в окно: когда деньги были — доллар был дорогой, когда доллар дешевый — деньги потратил на другое. Еще куплю.

С прошлого месяца упали в моем портфеле ВТБ и Система.

ВТБ из-за оценки его акций оценщиком, но это все спекулятивно, потенциал роста от текущих цен в 2 раза.

Система — на фоне судов с Роснефтью. Но тут уж такая ставка: пан либо пропал. Хотя совсем «пропал» не будет, как то урегулируют.

Вопрос в том, сколько времени понадобится Системе, чтобы восстановиться до 20-25 руб.

Как видите, у меня в портфеле и Роснефть и Система: деньги от нас не уйдут, либо по одной акции получим доход, либо по другой -)

( Читать дальше )

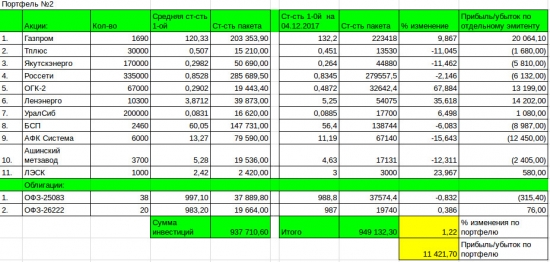

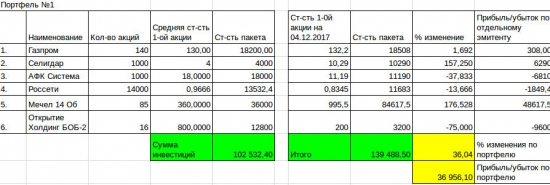

Кому на Руси жить хорошо. Отчет на 04.12.2017

- 04 декабря 2017, 13:53

- |

Обычно отчет по портфелям я стараюсь сделать в конце месяца, но в этот раз ноябрь выдался довольно жарким и отчет готов только на начало декабря. Тем кто интересуется изменениями в портфеле стало заметно,

что кроме изменения стоимости цены акций в портфеле появились новые эмитенты, например такие как Ашинский метзавод и ЛЭСК («Липецкая энергосбытовая компания»). Так же появились облигации ОФЗ, а конкретнее (ОФЗ-25083, ОФЗ-26222). Со временем я таблицу отчетности по облигациям чуть изменю и дополню ее графой с купонным доходом. Но пока она представлена так же как и акции. Внесение облигаций в мой портфель не случаен. таким образом я хочу начать отслеживать стоимость по ОФЗ, а конкретней по изменению процентной ставки. Моя позиция по фондовому рынку России следующая: мы стоим перед ростом (серьезным ростом) практически всего фондового рынка(эффект прилива, где даже гнилые лодки всплывают).

( Читать дальше )

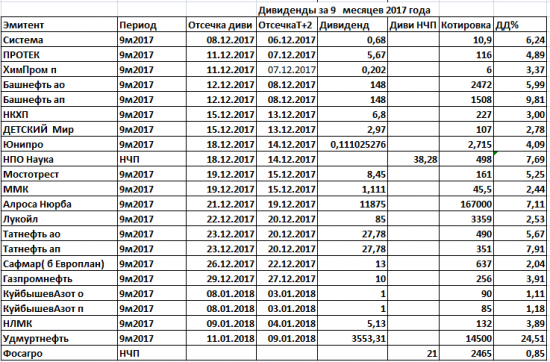

Дивиденды 2017.Дивидендный ИИС

- 03 декабря 2017, 20:55

- |

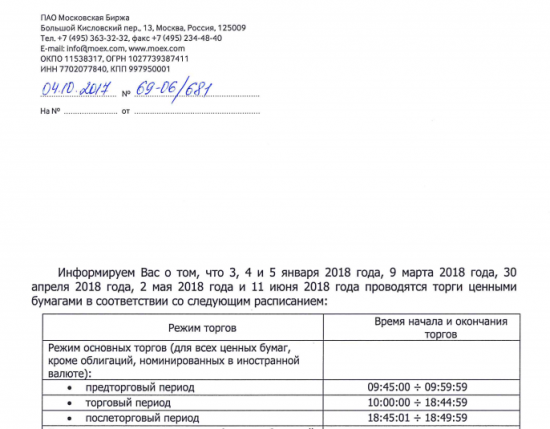

Часть дивидендных отсечек пройдёт уже в 2018 году, поэтому напомню график рабочих дней Мосбиржи во время новогодних каникул.

( Читать дальше )

Промсвязьбанк - за 9 месяцев увеличил чистую прибыль по МСФО в 2,3 раза г/г

- 28 ноября 2017, 15:45

- |

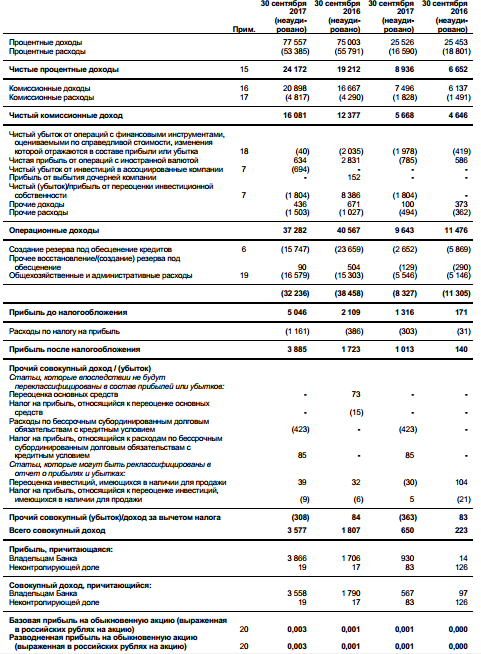

В третьем квартале банк заработал по МСФО около 1 млрд рублей (против 140 млн рублей в июле-сентябре 2016 года).

Чистые процентные доходы банка составили за 9 месяцев 24,2 млрд рублей, что на 26% больше результата годом ранее.

отчет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал