Избранное трейдера gatling

Лучшие бумаги недели. Выпуск 700 – обновления для пятницы

- 17 января 2025, 09:44

- |

Лучшие бумаги недели. Выпуск 700 – обновления для пятницы

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 09.01.2024 по 16.01.2025. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 17.01.2025.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по пятницам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Новый рекорд по дивидендам. Пассивный доход превысил 18 000 рублей в месяц

- 16 января 2025, 11:57

- |

Продолжаю формирование своего капитала через российские дивидендные акции. Следую своей стратегии на протяжении 3 лет и 4 месяцев, и делюсь с вами результатами своего инвестирования Регулярные покупки на равных промежутках времени и реинвестирование получаемых дивидендов – один из важнейших факторов долгосрочного инвестирования.

Давайте посмотрим, что там с портфелем, какой ожидается дивидендный доход на ближайшие 12 месяцев, погнали!

Мой портфель

Сумма: 1 795 600 рублей

Доходность портфеля – 20,8% годовых. Расчет доходности ведется по формуле XIRR.

Прибыль портфеля – 545 000 рублей.

Портфель против MCFTRR

( Читать дальше )

Ребалансировка портфеля - избавился от 8-ми акций, которые мне больше не интересны!

- 16 января 2025, 09:27

- |

2 дня назад я провел свою первую за 5 лет инвестирования ребалансировку портфеля и удалил из него сразу 8 эмитентов, чьи акции не показывают роста котировок и у них есть проблемы с дивидендами. Одним словом, они потеряли для меня свою инвестиционную привлекательность!

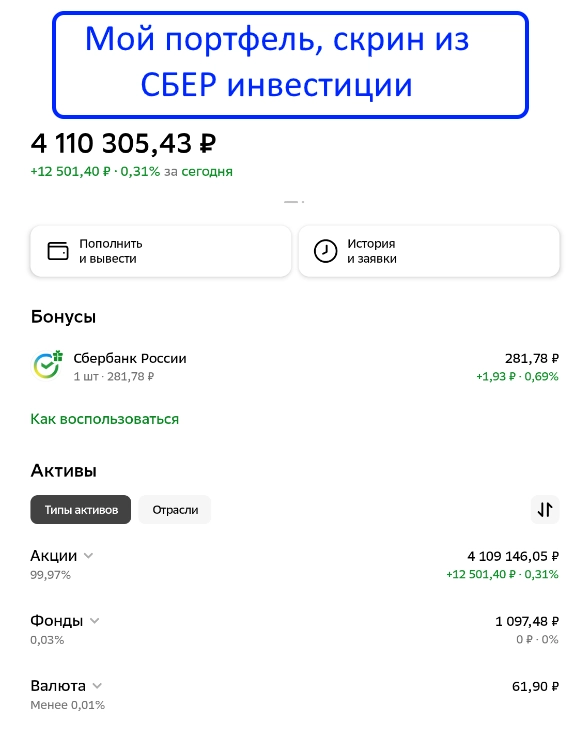

Мой портфель

В составе моего портфеля много эмитентов, до ребалансировки я инвестировал сразу в 37 российских компаний:

( Читать дальше )

Итоги пятилетки на рынке

- 06 января 2025, 14:16

- |

Через 10 дней отмечу свою «деревянную свадьбу» с фондовым рынком — 5 лет всё-таки стукнет!!

Много текста писать некогда, поэтому пробегусь кратенько по основным цифрам. Пополнения растут каждый год (за исключением 2022):

( Читать дальше )

итоги 2024

- 01 января 2025, 14:32

- |

просто удерживая бакс «заработал» в рубля с 89 — 113руб=24 руб на каждый доллар очешулион рублей… но тож рубль… а можно в тугрики пересчитать или в турецкие лиры...

алго в ib че то не сложилось хотя трижды переписывал хаи… первая половина года еще более менее я обрадовался довнес бабла и потом попал в июле -6% гэпом с утреца потом в нвидия и тесле словил гэпы вниз на выборах америки вроде заработал но часть ботов ставило на байдена и словили -20% гэпом на победе трампа под конец года американская фонда завалилась и в резалте еле еле отбил инфляцию +3% ...

Еще крайне неудачно закрыл позу на натуральном газе… я его втарил с плечом через UNG но не учел что и-за высокой инфляции и ставки в сша контанга очень высока и сожрет весь профит… вобщем полтора года терпел убытки и решил закрыться в ноябре — декабре 24ого типа перед зимой газ будет на сезоных хаях… но внезапно в ноябре ung переписывает лои я ставлю стоп и ухожу по стопу 12.5$… плять я тупо забыл что стоп надо было втыкать не по ung а непосредственно по ценам на газ… а в газе был был растущий тренд… вообщем продал самый лой — цена ниже моей продажи была всего один день… вот так оно бывает...

( Читать дальше )

Как правильно использовать Полосы Боллинджера

- 29 декабря 2024, 16:31

- |

Торговые системы, за основу которых взяты трендовые индикаторы технического анализа, считают самыми безопасными и прибыльными на всех финансовых рынках. Среди лучших инструментов этого класса есть, по крайней мере, один универсальный, который позволяет проводить качественный анализ и формировать надежные и прибыльные сигналы. Это полосы Боллинджера. Что нужно знать об этом инструменте и как правильно его использовать?

Индикатор полосы Боллинджера - описание

Bollinger Bands (BB, полосы, линии или ленты Боллинджера) в теории технического анализа относят к трендовым, задача которых - определение направления и силы рыночной тенденции. Однако его функциональность несколько шире.

В Bollinger Bands объединены два широко используемых технических инструмента:

- Скользящая средняя (медианная линия индикатора), которая используется как фильтр шумов на ценовом графике и отображает направление тренда.

- Стандартное (среднеквадратичное) отклонение (Standard Deviation), на основании расчета которого строятся верхняя и нижняя границы линии. Основное назначение - отображение текущей волатильности котировок актива.

( Читать дальше )

Итоги моей алгоритмической торговли за 2024 год

- 29 декабря 2024, 00:46

- |

Обо мне: к.ф.-м.н., как хобби подрабатывал на хэдж-фонды и еще относительно успешно участвовал в соревнованиях по машинному обучению в биржевых предсказаниях (Kaggle, Numerai).

Телеграм каналов не веду, обучение не предлагаю, финансовыми новостями не делюсь, в общем за успешным успехом не ко мне. Что хочу глобально: запустить эту стратегию под автоследование и свой микро хэдж-фонд как совсем далекие планы. Другие советы как можно монетизироваться кроме вложения своих денег (портфель в несколько млн) тоже приветствуется.

Для подтверждения доходности прикрепляю ссылку на свой открытый профиль в Пульсе: www.tbank.ru/invest/social/profile/algomrk?author=profile

Налетела грусть... Ну что ж пойду пройдусь... (С)

- 18 декабря 2024, 22:38

- |

Пару недель мучаюсь мыслью, что устал, что надо бы отдохнуть и подзавязать пока с рынком, выспаться, встретить новый год, побыть поближе с близкими и родными людьми, друзьями, сгонять в теплые края в конце концов, давно собирался )

Мысль, что надо бы выйти из рынка не покидает последние недели, сны даже сниться начали, да все мать его про рынок. Часто тревожные, дёрганые какие-то… Хотя и не сказать, что в них какая то прям беда или катастрофа по рынку снится, нет, снится, что мои нервы шалят. А это уже знак! )) не хочу такие сны, хочу чтобы во сне стоял и девки с пляжем 🤣

Думал думал да решил, позакрывал большую часть позиций по облигам и фондам, сильно зарезал лонги на валюту, коими прекрано и очень успешно прикрывал облигации последние полгода, ну и где то спекулировал порой позицией по 100-200 млн в моменты нужные, в общем решил отдохнуть немного.

Текущий годовой результат вышел +86.4% к капиталу, чему я несказанно рад. Рынок был добр ко мне и щедр, несмотря на непростые времена для многих инвесторов.

( Читать дальше )

Почему еще не дно

- 18 декабря 2024, 14:12

- |

Что думаю я?

Единственный правильный и честный ответ -не знаю. Наша стратегия не должна завесить от угадывания дна. Но я хочу обратить внимание подписчиков на ряд негативных факторов, которые пока мало или недостаточно обсуждаются. И эти факторы могут войти в популярную повестку аналитиков в следующем году.

1. Высокие ставки ЦБ с нами надолго, на много лет. Говорю про это уже с 2023 года и продолжаю повторять. Соответственно, инструменты с фиксированной доходностью с короткой дюрацией всё ещё сильно лучше акций.

2. Наши акции торгуются в зарубежном контуре в 2-2,5 раза дешевле цен МосБиржи. И некоторые особо приближённые получают разрешения правительственной комиссии на арбитраж. Именно их продажи мы видим в последнее время. А кто вы думали продаёт Лукойл и прочие дешевые компании по смешным мультипликаторам? Пока эту лавочку прикрыли, причём не мы, а США — разрешение OFAC закончились и после октября АДР пока не продают. Но вот какой объём был закуплен до этого, никто не знает. Должны ли эти товарищи всё слить до конца года или они спокойно будут лить всю зиму, посмотрим.

( Читать дальше )

Какие акции безопаснее при высоких ставках Дивидендная доходность Как считать

- 09 декабря 2024, 20:15

- |

Р/Е = 3

Див. доходность в 2025г (если считать по текущим) = 11%

Думаю,

раз акции никому не нужны (в моменте),

все пишут про рост ставок и про доходность по вкладам, что, мол, вклады в % дадут больше, чем дивиденды.. .

Думаю,

в такой ситуации интересны компании с сильным фундаментом, низким долгом и ВЫСОКИМИ ДИВИДЕНДАМИ.

Фактически выплаченные в 2024г. умножил на 100% и делил на цены закрытия дневной сессии 9 декабря 2024г.

Интересные варианты:

Думаю,

что дивидендную доходность сравнивать с доходностью по вкладам.

При высокой инфляции, растут и основные средства, и амортизация.

Например,

Вы сдаёте квартиру и хотите посчитать доходность.

Кроме аренды,

чтобы расчёт был честным (без самообмана),

нужно учесть расходы на ремонт и повышение стоимости самой квартиры.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал