Избранное трейдера /\../

Моделирование Торговых Систем на Python. 2.

- 12 мая 2020, 10:29

- |

Тем, кто не читал предыдущий топик этой темы, рекомендую для начала ознакомиться с ним [1].

В комментариях к предыдущему топику меня критиковали за неоптимальность кода Python. Однако, текст читают люди с совершенно разной подготовкой — от почти не знающих Python или знающих другие языки программирования, до продвинутых пользователей. Последние легко могут обнаружить неоптимальность кода и заменить его своим. Тем не менее, код должен быть доступен и новичкам, возможно не обладающим знанием пакетов и продвинутых методов. Поэтому, в коде я буду, по возможности, использовать только базовые конструкции Python, не требующие глубоких знаний, и которые могут легко читаться людьми, программирующими на других языках. Вместе с тем, по мере изложения, без фанатизма, буду вводить и новые элементы Python.

Если вы хотите как-то улучшить или оптимизировать код, приводите его в комментариях — это только расширит и улучшит изложенный материал.

Ну, а сейчас мы займемся разработкой и тестированием индикаторов. Для начала нам нужна простейшая стратегия с использованием МА — его и построим. Самой лучшей по характеристикам МА является ЕМА. Формула ЕМА:

( Читать дальше )

- комментировать

- ★64

- Комментарии ( 62 )

Оценка параметров модели Merton's Jump Diffusion

- 10 мая 2020, 21:57

- |

Моя самая крупная ошибка в жизни, или "как не следует начинать торговать на срочном рынке".

- 10 мая 2020, 21:42

- |

Предыстория!

Привет, меня зовут Сергей, мне 28 лет, жена в декрете, сыну год. Еще до своего недуга со здоровьем я начал интересоваться инвестициями, благо по телевизору их рекламу крутят чаще чем рекламу сухариков) Я начинал с маленькой суммы в 30т.р., которую положил на брокерский счет перед новым 2020 годом. Уже за 3 часа я заработал 3,5 т.р. совершив купле-продажу акций какой то случайной компании, в которой я абсолютно не разбирался. И в этот момент совершилось самое страшное в моей жизни — я почувствовал вкус легких денег, которые можно заработать в кратчайшие сроки без особого труда.Начался 2020 год. Все шло просто замечательно. Я ходил на работу(инженер-технолог на оборонном предприятии). Растил сыну. Радовал жену).Ну и приторговывал акциями на брокерском счете Тинькофф. Но в один прекрасный день мне поставили диагноз - Лимфома средостения (в простонародье опухоль). Врачи сказали что жить будешь, но нужно лечиться химиотерапией (много неприятных моментов). И тут я понял что самое страшное что со мной могло случиться это уже произошло. Я был готов отдать все что у меня есть, только бы избавиться навсегда от этого недуга.

Время шло. Я начинал лечиться, лежа под капельницей я понимал, что это лечение+реабилитация будет проходить примерно в течение года, и как то деньги зарабатывать надо, даже лежа на больничной кровати. И тут я вспомнил, что недавно у меня были небольшие успехи заработка в инвестициях.

ОСНОВНАЯ ИСТОРИЯ!

( Читать дальше )

Секретные технологии на бирже

- 10 мая 2020, 11:18

- |

Версия природы вирусов

- 10 мая 2020, 01:12

- |

Не это ли реальное происхождение вирусов?

Сейчас, с открытием ретровирусов, уже практически ясно, что горизонтальный перенос есть,

Значит есть и передача генов не от отца, и все те эксперименты с левой наследственностью, когда лошадь в энном поколении наследовала от зебры, просто по факту соития, де-факто подтверждаются

Поцелуи и ласки при сексе или вместо него, а также девиации, видимо, эволюционный путь такой передачи.

Люди бы не были склонны к этому на пустом месте

И выходит что вирусы это просто обмен генами между людьми, с последующим их встраиванием.

По крайней мере ретровирусы

То есть фабрика вирусов это и есть человек, животное и т.п.

При тесном контакте, естественно передача наиболее вероятна, и все сходится

( Читать дальше )

Моделирование Торговых Систем на Python. 1.

- 09 мая 2020, 19:31

- |

Для моделирование ТС на Python, прежде всего нужен сам Python. Pythonы бывают очень разные.

Самый большой и длинный Python — Anaconda (https://anaconda.org/). Скачать дистрибутив Anaconda можно здесь — Индивидуальное издание -https://www.anaconda.com/products/individual.

Я работаю именно с Anaconda. Установив Anaconda мы получаем сам Python, уже установленные значительную часть нужных и ненужных пакетов с библиотеками Python, и несколько сред разработки. И все это сразу готово к работе, и нам, по большей части, уже не придется дополнительно устанавливать пакеты и среды.

Самый маленький Python последней версии 3.8.2. скачивается с сайта самого Python — https://www.python.org/. Это, практически, только сам язык, компилятор и минимальный набор пакетов. Сделать с ним практически ничего невозможно, и для работы придется постоянно устанавливать нужные пакеты. Среду разработки придется также устанавливать самостоятельно.

Этот Python больше подходит для запуска и работы с уже отлаженными законченными программами.

( Читать дальше )

BR-06-20, инфографика реестра сделок

- 07 мая 2020, 18:16

- |

Всем привет!

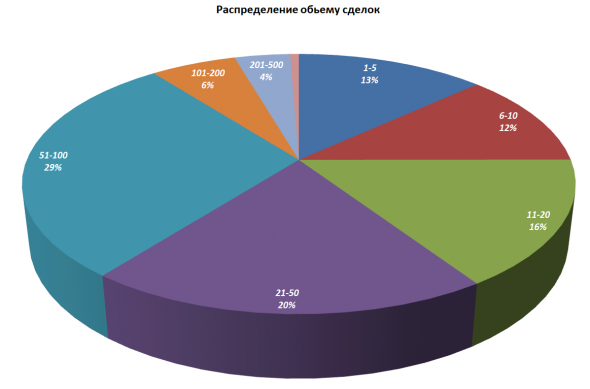

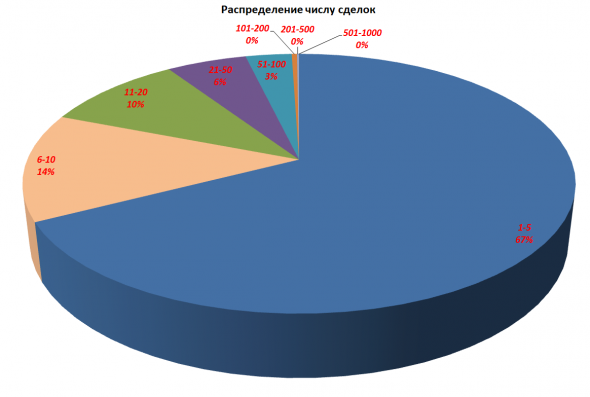

Если сгрупировать реестр обезличенных сделок за сегодня по BR-6/20 вот что мы видим

— почти половина дневного объема это сделки по 21-100 контрактов

Хотя 80% сделок проходит до 10 контрактов...

( Читать дальше )

Минфин конвертировал валюту для покупки Сбера

- 07 мая 2020, 13:43

- |

ЦБ РФ в апреле конвертировал из валюты в рубли остаток суммы, необходимой для покупки акций Сбербанка.

Вопрос:

Они сделали это просто одно проводкой в ЦБ под созданные из воздуха рубли?

Вроде бы собирались же продавать валюту из фнб на рынке аж до конца года, чтобы оплатить сделку по сберу?

Объясните кто в теме плиз

Индикатор подвижности базового актива "на коленке"

- 06 мая 2020, 22:52

- |

Индикатор имеет две настройки — по каким ценам будем оценивать подвижность и на каком периоде. Итог выглядит вот так. Период здесь на картинке дневной — то есть индикатор здесь оценивает мобильность в пунктах в день. Предлагаю использовать на минутном графике.

Добавить в избранные скрипты на трейдингвью, а оттуда наложить на график и поиграться, можно тут

UPD: Ночью поддержка TradingView написала мне, что индикатор забанили потому, что у него русское описание. Поправить нельзя, только опубликовать снова с английским описанием, так что вот английская версия, если русскую удалят. Также дала возможность в английской версии назначать длину торгового дня — третья настройка Trading Session in Minutes. Пользуйтесь английской версией, пожалуйста

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал