Избранное трейдера Сергей Гончаренко (irakez)

ЕТF что это и как работает от PROSTGUIDE.RU

- 17 февраля 2020, 10:46

- |

prostguide.ru

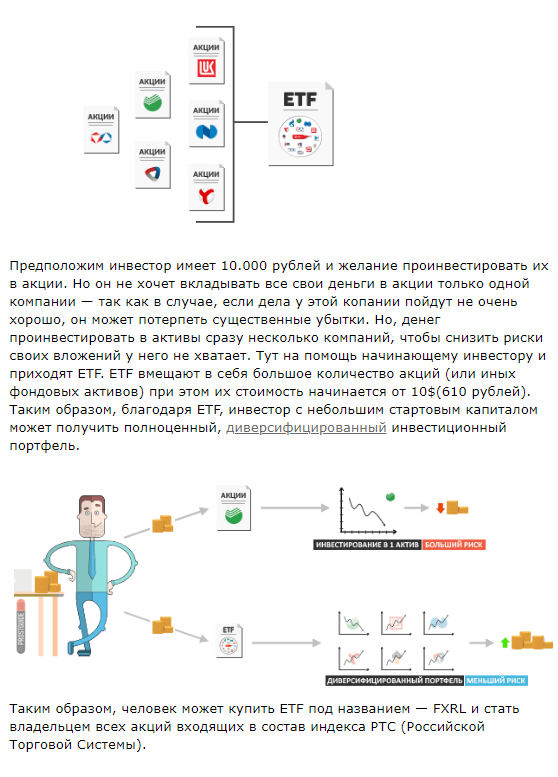

Что такое ETF простыми словами:

ETF — это биржевой продукт позволяющий за сравнительно небольшие деньги, стать владельцем акций сразу нескольких компаний.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 40 )

Как выбирать дивидендные акции в США?

- 10 февраля 2020, 00:48

- |

Что важно при выборе дивидендных акций? Ответ, казалось бы, очевиден. Дивидендная доходность. Однако если все так упрощать, легко угодить в ловушку собственной жадности. Эта ловушка заключается в том, что на дивидендную доходность влияет 2 фактора: 1) Размер дивидендов и 2) Текущая цена (Дивидендная доходность = Размер дивидендов / Текущая рыночная цена акции).

( Читать дальше )

Природный газ, новый контракт на Мос биже, моё видение

- 07 февраля 2020, 14:48

- |

Как устроен рынок природного газа?

Что и как можно торговать на этом рынке и как нельзя. Практическая часть.

Оценка перспектив для торговли новым контрактом на Московской бирже.

Моя оценка текущей ситуации на рынке.

В заметке я остановлюсь только на практических моментах работы с этим инструментом.

Как устроен рынок природного газа?

Я уже немного почитал, что было написано на СЛ и хотел бы внести некоторую ясность. Надо совершенно чётко понимать рынок природного газа США это абсолютно замкнутый, локальный рынок. Никакой связи этого рынка с рынками на других континентах нет. Не надо тянуть сюда всё подряд, СПГ, рынки РФ, Ирана и прочую дичь.

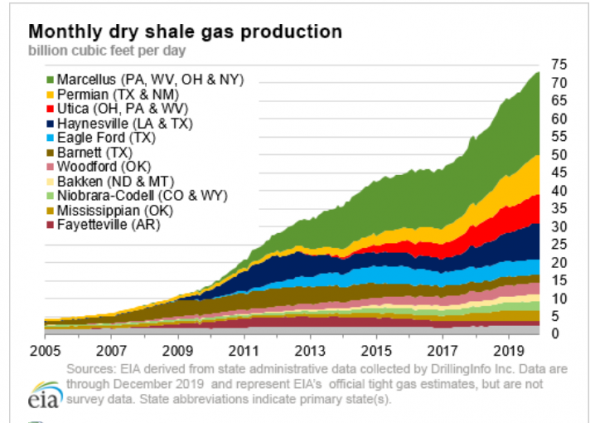

Две основные тенденции всегда присутствовали на этом рынке и связаны они были с пиком потребления и спроса. Летний пик, связанный с увеличением потребления электроэнергии в тёплое время года (для кондиционеров). Осенне-зимний пик, приходящийся на отопительный сезон. Но рынок претерпел колоссальные изменения, связанные с постоянным наращивание производства сланцевого газа, никуда не делась и шельфовая добыча. Таким образом давление, которое оказывает растущее производство на цены, полностью исключило летние пики и вообще какие-либо летние колебания. Основной рост активности, объемов и волатильности на ранке газа происходит в осенне-зимний период. Волатильность в осенне-зимние периоды достигает 120-140%, в зависимости от складывающейся ситуации, в то время как весной и летом она может быть и 18%. Это не синтетический инструмент, здесь фьючерсный рынок двигает СПОТ. Надо чётко представлять, что происходит на споте, для поиска точки, от которой оттолкнуться в принятии торгового решения. Собственно, больше ничего в газе нет, от этого будем и отталкиваться.

( Читать дальше )

Вторая книга Олега Тинькова "Революция"

- 06 февраля 2020, 12:43

- |

Ну что, наконец, добрался и до этой книги. Конечно, в первую очередь интересно, а какая цель была у автора, когда он писал эту книгу? Ведь об этом как раз и не написано. Например, когда я начал писать смартлаб-книгу, я подумал, что мне надо осознать целостную картину своего мини-предприятия с тем, чтобы, возможно, лучше осознать свой собственный путь. Ну и конечно, повысить лояльность в глазах читателя, возможно, привлечь больше интересных авторов. Когда ты написал уже одну книгу, почему бы не написать другую? Это гораздо проще (сужу по себе).

У книги «Революция» не тот тираж, на фоне 7 млн клиентов, чтобы что-то читателю продавать. С другой стороны зачем палить грааль для конкурентов? Книга подробно рассказывает про устройство внутренних бизнес-процессов, палит бизнес-секреты высокотехнологичного финтех бизнеса на радость конкурентам. Правда с дргой стороны показалось, что Тинькофф за годы работы отстроил уже такую систему, которую конкурентам даже при наличии этой информации повторить и догнать будет сложно.

Ещё одна возможная цель — привлечь кадры. Олег жалуется все время, что кадров не хватает нормальных. А так, потенциальный талант прочтет книгу, проникнется позитивным неформальным духом истории и культуры Тинькофф и захочет стать ее частью.

А может это вообще Олег Анисимов предложил, а Олег просто сказал: а почему бы и нет?:)

Главный вывод, который лично я делаю снова, заключается в том, что Тиньков гораздо более гениальный человек, чем может показаться, слушая его интервью или выступление на мехмате МГУ. Основа этой гениальности по части Тинькофф проявилась в подборе правильной команды лучших людей. Читая книгу, понимаешь, что ошибок Тинькофф сделал немало, но в общем, вторая причина гениальности — это умение быстро эти ошибки исправлять. Сначала они полагались на деньги инвесторов, потом после кризиса деньги никто не давал — пришлось резко наращивать депозиты. Они не сразу придумали TinkoffBlack, сначала даже пытались привлекать депозиты через Почту России, на что «убили целый 2009 год».

( Читать дальше )

Почему прикрыли фьючерс S&P500 (U500) на Московской Бирже? Рассказываю

- 31 января 2020, 10:59

- |

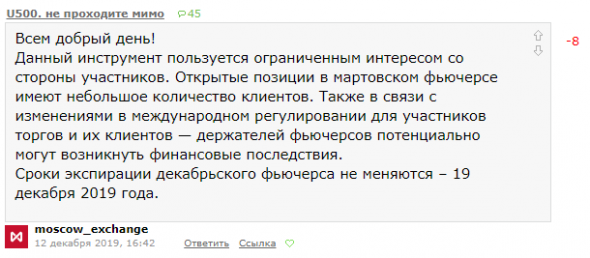

На самом деле нет никакой теории заговора, а дело в неожиданных рисках, с которыми биржа и ее клиенты могли столкнуться при торговле этим контрактом. Все упирается в налоговое законодательство США, поправки к которому стали обсуждать осенью прошлого года и хотели ввести с 1 января 2020 года. Согласно этим инновациям, американцы хотят поглубже забраться в карман всех, кто что-то недоплачивает. Так, они придумали, что платежи, эквивалентные дивидендам, осуществляемые по деривативным контрактам, базовым активом которых являются долевые ценные бумаги американских эмитентов, подлежат налогообложению у источника в США в той же степени, что и дивиденды, полученные от источника выплат в США.

Когда запускали фьючерс U500, этого не было. Поправки не приняли, но обсуждают до сих пор, но поскольку дедлайн стоял 1 января 2020, пришлось срочно сворачивать U500 на Мосбирже. Биржа привлекла международных консультантов, которые сказали, что индекс U500 всё же имеет привязку к стоимости акций американских эмитентов, поэтому производные инструменты от этого индекса попадают под налоговое законодательство США. ТО есть получается, что вар. маржа деривативов на equity indexes должна облагаться налогом как и дивиденды.

Ситуация остается неопределенной. Судя по всему Московская биржа решила, что есть достаточно ощутимый риск налоговых последствий для всех клиентов биржи, которые торгуют данный контракт. В то же время, в налоговом законодательстве РФ нет правовых оснований, чтобы кто-то (например брокер или биржа) удерживал налоги здесь и отправлял их в США. Своего рода юридическая коллизия. В то же время, если оставить контракт, то американская налоговая могла бы предъявить претензии (иск) к самой бирже, что как вы понимаете, по своим последствиям было бы гораздо накладнее, чем потенциальная прибыль с нового контракта.

Таким образом было проще закрыть контракт, чем оставлять его в неопределенной юридической/налоговой плоскости.

Обращаю внимание, на следующее:

👉этот нюанс касается именно долевых ценных бумаг, то есть акций, и производных от них

👉поправки так и не были приняты, полной ясности нет, так что есть небольшой шанс, что фьючерс когда-нибудь вернется назад

Раздаю, качайте!!! Видеокурс по TSLab, C# + TSLab API.

- 27 января 2020, 12:20

- |

TSLab — 12 часов

C# — 18 часов

TSLab API — 24 часа

Несколько скринов с материала.

( Читать дальше )

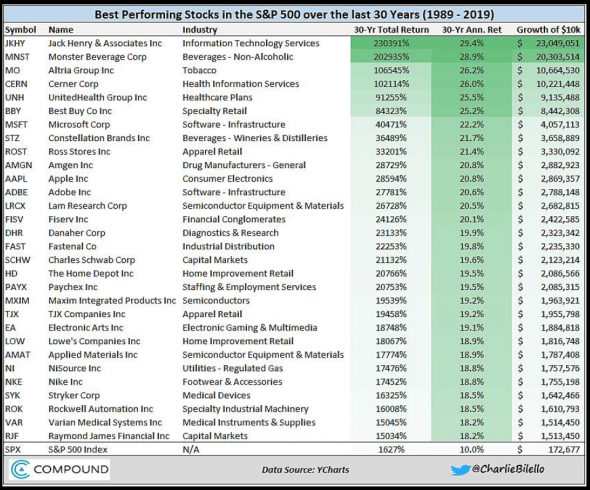

топ-30 акций из S&P500 за 30 лет

- 07 января 2020, 12:24

- |

картинку спер из твиттера Анатолия Радченко.

🔥Новая ЗОЖ информация про пищеварение и разрыв всех гомо-шаблонов

- 04 января 2020, 16:32

- |

Реально очень толковая вещь.

Самое интересное, что ЗОЖ книги противоречат друг другу.

В одной написано: жри жиры, в другой: не ешь мясо. в третьей: не жри ничего...

А тут разумно и логично все объясняется, и хочу вам кое что рассказать, что лично для меня стало новым.

От себя сразу скажу, что я понял на данный момент: занимаясь всякими биохакингами, модными там лонгевити и прочим, лишениями еды и голоданиями можно напрочь поломать свой организм из-за того, что он будет лишен каких-то важных компонентов.

1. В слюне есть белок — лизоцим. Он убивает бактерии. Он любит щелочную среду, поэтому «минералочка» лечит все болезни при правильном употреблении. Чтобы лизоцим вырабатывался, нужно есть белок. Веганы потребляют только 12 аминокислот вместо 20, лизоцима меньше, — чаще болеют. Дольше жуешь — дольше пища обрабатывается лизоцимом — тем лучше.

2. Желудок переваривает еду, подготавливает ее к всасыванию в кишках. Он изолирован двумя клапанами. И в норме должен быть полностью закрыт, пока еда переваривается. Если человек во время еды нервничает, стрессует, торопится, много запивает еду водой, то можно вывести из строя затворный механизм — кислота из желудка попадать назад в пищевод, а желчь из кишки будет попадать в желудок.

3. В желудке за переваривание белков отвечает желудочный сок — соляная кислота (HCl). Если у вас понижена кислотность сока, то белковая пища (мясо) будет перевариваться неполностью. Неперваренное мясо будет бродить в кишечнике, вызывая газообразование и вонючий аммиачный пердеж. Чтобы вырабатывалась кислота, нужен водород и хлор. Откуда взяться хлору? Тока соль. Поэтому мясоеды инстинктивно любят соль.

тут у меня вопрос: если лизоцим и желудочный сок убивают бактерии, то какой смысл тогда принимать полезные молочнокислые бактерии? или они типа «свои»?

4. Желудок также обеззараживает плохие бактерии. Рвотный рефлекс это что? Желудок понимает, что самостоятельно не в состоянии справиться с отравой в пище, поэтому он открывает верхний (кардиальный) клапан и выталкивает пищу наружу.

5. Если пить много во времы еды, то снижается кислотность желудочного сока. Пища хуже переваривается. Получаем недоперевареную пищу в кишечнике и брожение. Пить лучше за 20 минут до еды и минимум через 30 минут после. Соляная кислота через 30 мин уже не действует. Если вас подташнивает после еды, то как ни странно, лучше не пить — надо дать соляной кислоте доделать свое дело.

Раньше я всегда много пил во время еды, потому что пища казалась мне сухой. А почему? Потому что я как правило ел достаточно торопливо, не осознанно.

( Читать дальше )

Тем, кто не успел на вебинар «Индустрия хедж-фондов»

- 16 декабря 2019, 17:55

- |

На нем старший финансовый консультант компании Александр Хомутов рассказал, как возможно заработать на хедж-фондах, безопасно ли это и насколько может быть выгодно. Для тех, кто не смог посмотреть вебинар, публикуем его полностью.

Опционы для новичков. Как забить болт на Б-Ш?

- 20 ноября 2019, 09:01

- |

Другими словами, как забить болт на формулу Блэка-Шоулза и при этом спать спокойно, осознавая, что не в пирогах счастье, Карлсон (зачеркнуть)?

Для этого необходимо разобраться всего лишь в двух опционных понятиях: внутренняя (intrinsic value) и временная стоимость (time value).

Чтобы было удобнее работать с этими понятиями также напомню, что опционы бывают трёх типов: otm (out of the money), atm (at the money), itm (in the money).

Вне денег, около денег и в деньгах.

Около денег это когда страйк на экспирации совпадает со спотовой ценой (такое очень редко можно увидеть), в Америке такие опционы обычно не исполняются, но на нашем рынке есть особенность — чаще всего брокеры исполняют 50% от текущей позиции.

С itm все понятно, опционы в деньгах, когда спот выше цены страйка для купленного call-опциона, например.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал