Избранное трейдера kaliostro

Доходность ETF'ов - кто правильно считает - Tradingview или Stockcharts?

- 15 августа 2017, 18:14

- |

На графиках почему-то доходность 103% и 86%. Я построил эти графики в терминале Tradingview, установил процентную шкалу и у меня получилось 63% и 38% примерно за тот же период: https://ru.tradingview.com/chart/8nM29Koy/

Правильно ли я понимаю, что SPY и TLT платят дивиденды и за счет этого доходность ETF получается выше, чем его реальное приращение?

В таком случае надо узнать, есть ли у Tradingview функция подсчета суммарного return по акции за период, как это сделано у stockschrts.

p.s. Главный вывод у Сергея Григоряна заключается в том, что если у SPY и TLT доходности примерно равны за 10 лет, то у развивающихся рынков доходность фонды за 10 лет почти нулевая, а доходность облигаций +80%. Тем самым очень велико расхождение между двумя этими классами активов. Сергей пишет следующее:

Этот разрыв, мне кажется, представляет собой хорошую долгосрочную возможность в части аллокации активов. А именно, перевес акций ЕМ и Европы за счет недовеса акций США. Облигации дороги и там, и там, поэтому их роль в портфелях сугубо балансирующая, не имеющая целью принести сверхдоходность

- комментировать

- ★4

- Комментарии ( 6 )

БОМП - а был ли мальчик?

- 14 августа 2017, 19:09

- |

Банки крупные, кому выгодно сеять панику не знаю, но если бы все было как пишет пресса, то ставки мбк уже бы выросли.

Что на самом деле

miacr 1d

Ничего подозрительного не вижу.

Открытие.

- 14 августа 2017, 18:42

- |

Какая-то хренова АКРА понизила рейтинг группе Открытие и сразу все ринулись выводить.

Открою вам несколько секретов, которые вам помогут осознать, что это полный бред, разорение Открытие НЕВОЗМОЖНО.

1) Общие активы группы около 3 трлн. рублей, если группа обанкротиться, это будет крах всей банковской системы, у АСВ не хватит денег что бы выплатить страховки, а в целом вся банковская система станет абсолютно безперспективной, многие переведут деньнги заграницу. Государству не выгодно разорение банков которые входят в топ 10.

2) Банк и брокер 2 разных юр. лица, разорение одного не ведет к разорению другого, а как мы знаем дела у брокера более чем хороши.

3) Ваши ценные бумаги хранятся не у брокера а в Депозитарии, который имеет максимальную надежность, и в случае разорения, ваши активы можно использвовать через любого другого брокера.

Не видитесь на хитроумных конкурентов, которые считают, что покупка Росгосстрах Банка делает ФГ Открытие рискованным. Что вообще за рейтинговое агенство АКРА? Вы доверяете этому бреду?

Мои 5 копеек о покупке торговых систем, признаки системы

- 14 августа 2017, 14:32

- |

Хочу вставить свои пять копеек в нашумевшую недавно тему о покупке систем у небезызвестного человека

- Хорошие системы продают, но мало, и дорого, цена в 500К это нормальная цена для хорошей системы

- Тест, который был представлен (судя по словам) всего 5-6 месяцев – на этом можно было дальше и не смотреть покупку такого робота. На этом этапе необходимо было спрашивать историю максимальной длинны, лучше за всю историю. И смотреть как система себя вела при разных фазах рынка. А лучше сразу забить на систему такого рода.

- Слова о том, что выключать систему и включать в определенный момент рынка – вообще смешно. Это тогда и не робот уже.

- При покупке должно было говорится о примерном сроке работы системы, без каких-либо обновлений. Любой человек, который создает систему знает на сколько рынок должен поменяться что бы его система перестала зарабатывать.

- Система может сломаться 2 способами. Первый – просто перестать генерировать профит и уйти в боковик длинной в несколько лет, наиболее лучший способ поломки. Второй – начать лить безбожно – тогда явно подгонка.

( Читать дальше )

Плечи и теханализ: когда инвестору можно?

- 14 августа 2017, 14:21

- |

1. Почти любой Большой Бизнес использует кредиты. Причем использует тогда, когда рентабельность бизнеса выше ставки по кредиту. Причем размер плеча, как правило, превышает размер среднегодовой прибыли.

2. В случае резкого изменения конъюнктуры рынка рентабельность бизнеса может резко снизится и упасть ниже ставки кредита. Тогда мы имеем очень плохую ситуацию. Примеры: Трансаэро (мертвы), Мечел (выжил чудом не без помощи девальвации), ОПИН (вообще непонятно, что там происходит: балансовая стоимость ниже нуля, акции растут безудержно).

3. Портфель инвестора-спекулянта можно рассматривать как бизнес-предприятие, получающее денежный поток от дивидендов и прибыль от переоценки активов. Расходы складываются из брокерских комиссий и обслуживания плеча. Подсчитаем их.

У брокера Открытие комиссия за сделку 0.06%, на покупку и продажу. Стоимость плеча в лонг 18% годовых, т.е. 18%/360 = 0.05% в день. Банковский депозит (безрисковая инвестиция) дает 7.2%/360= 0.02% в день. Премию за риск берем как удвоенную безрисковую ставку, т.е. 0.04% в день.

( Читать дальше )

USD/RUB — история повторяеться.

- 14 августа 2017, 12:36

- |

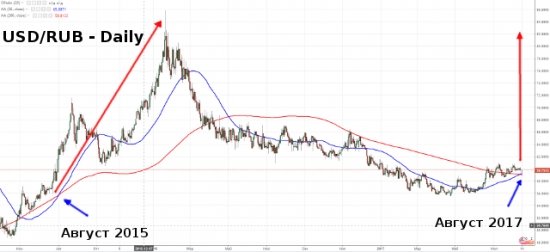

Вот дневной график валютной пары USD/RUB

На нем четко видно, что сейчас та же самая ситуация, что в августе 2015 года.

Тогда в августе произошло пересечение 200-го и 50-го мувингов вверх на дневном графике, когда цена была в районе 57 рублей за один доллар. После чего цена резко «взлетела» вверх и в январе 2016 года превысила отметку в 85 рублей за один доллар. Таким образом, цена подскочила примерно в 1,5 раза от отметки в районе пересечения скользящих средних.

Сейчас — тоже в августе, но уже 2017 года так же произошло пересечение 200-го и 50-го мувингов вверх на дневном графике с той лишь разницей, что сейчас цена на USD/RUB находиться в районе уже 60 рублей за один доллар. И логично предположить, что будет еще один скачек примерно в 1,5 раза — до отметки 90 рублей за один доллар. Безусловно — до цели в 90 придется сначала достичь цели в 70, а затем в 80. Таким образом, первая цель движения — 70 рублей за один доллар. Скорость ее достижения напрямую зависит от скорости движения цен на нефть вниз по нисходящему тренду.

( Читать дальше )

Технический анализ: доллар США и евро перед началом роста.

- 14 августа 2017, 09:32

- |

Минфин России продолжает покупку валюты. А С 7 августа по 6 сентября на валютные интервенции на МосБирже будет направлено 47,6 млрд рублей. Нефть по прежнему выше 40 долларов за баррель и от его превышения бюджет получает дополнительно 40,2 млрд. рублей + июльские поступления 7,4 млрд. В итоге объем скупки валюты вырастет примерно в 640 раз!!! По 2 миллиарда рублей ежедневно. Все это может регулироваться и меняться. Допустим день тишины и сразу 4 миллиарда и другие варианты по тому же принципу.

Суть в том, что за заданный период они должны выйти на цифру 47,6 млрд. На мой взгляд, такая ситуация благоприятна для Минфина, поскольку валюты сейчас на уровнях гораздо ниже начала 2016 года, это выгодная покупка. И очевидно, что с августа риски нарушения договоренностей по нефти увеличатся, так как ряд стран в купе со сланцевиками США уже начали повышать свою добычу. Это в свою очередь приведет к снижению цены нефти до 40 долларов США за баррель и к росту валют.

( Читать дальше )

Шадрин - результаты регулярного инвестирования.

- 14 августа 2017, 00:08

- |

На этом форуме до апреля2016г был очень активен Александр Шадрин. Вы можете найти его в ТОП-10 трейдеров смарт-лаба кто с ним не знаком. Позже был конфликт Тимофея и Арсагеры, в итоге Шадрин был забанен навечно. Жаль. Очень жаль. Не буду принимать сторону Тимофея или Арсагеры — считаю обе стороны были не правы, но вот Александр был один из немногих кто писал по делу и желал добра пришедшим на рынок в плане сохранения их капитала. Человек как и я выступал за регулярные инвестиции.

Его подход по портфелю я не разделяю, тем не менее, вот его результаты за последние год и два месяца.

20 апреля 2016 года: Индекс ММВБ — 1953

Инвестированный капитал Александра — 1,095,000р

Ликвидационная стоимость портфеля — 2,073,500р

Портфель в $ — 30,769$

Чистая прибыль Александра заТРИ года инвестирования — 978,000 рублей или 9090$. Обратите внимание, за ТРИ года.

Что изменилось за год и два месяца?

( Читать дальше )

опять про Б.О.М.П

- 13 августа 2017, 19:03

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал