Избранное трейдера klimvv

Мои итоги. Жизнь и трейдинг. Решения и планы.

- 15 декабря 2019, 13:40

- |

Очень модно подводить итоги. За какое время это, наверное, и не важно.

Но приходит время, когда мы все останавливаемся, и пытаемся оглянуться назад, оценив тот багаж знаний, опыта, который был нами получен, приобретен за N-ое количество времени.

Да и я не исключение. :)))

И что же приобрела, получила я?

Здесь наверное, надо зайти в начало, и… это получится как исповедь. Но инет то он безликий, практически, и здесь можно рассказывать всё, срабатывает принцип «попутчик в поезде». :)

Расскажу кратенько и о себе.

Трейдинг, когда им начинаешь заниматься серьезно, плотно входит в жизнь, и уже сложно отделить работу от личного. Меняется образ мышления, восприятие действительности… как я понимаю людей узких профессий, со своим колоритным юмором и восприятием окружающего мира.

Но я отвлеклась. ) Начну с начала, и откровенно.

Мне 47 лет, и зовут меня Александра (это многие знаю). Не замужем (муж погиб 5 лет назад). Есть взрослая дочь, которая сейчас уехала учиться и жить в Израиль.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 0 )

Как заработать на случайном блуждании. Часть 2

- 14 декабря 2019, 13:14

- |

Начало здесь - https://smart-lab.ru/blog/579572.php

В прошлый раз мы рассмотрели метод, дарованный свыше, применительно к случайному блужданию.

Уважаемые трейдеры моментально побежали применять его к рынку и… тут же выразили свое недовольство, что он не работает. :)))

«Сомнения рождают страх, страх рождает ненависть...» — так в народе говорят, что ли?

Я тоже сомневаюсь — честно говоря, никогда не пробовал ранее его в деле. Ну, давайте посмотрим.

Минуя исследования гауссовских и лапласовских случайных процессов, побегу-ка я, сломя голову, исследовать реальный рыночный ВР.

Рассмотрим пару EURUSD с 01.01.2019 по 08.12.2019 на ценах закрытия CLOSE M1

Выборка данных = 349716 значений, скользящее окно = 7200 (как и в эксперименте для «монетки»).

Конечно, рыночный ВР сложнее и говоря о применимости соотношения Sigma*sqrt(T) для вычисления стандартного отклонения процесса, прежде всего необходимо научиться правильно вычислять Sigma. Для «монетки» Sigma=1. А для рыночного ВР?

( Читать дальше )

Модель Курбаковского, сглаживание и нормировка

- 14 декабря 2019, 13:03

- |

Большое спасибо Виталию Курбаковскому, что опубликовал свою обобщенную модель ценообразования опционов (1, 2, 3, 4, 5). Давно хотелось подобную модель, с минимум параметров, физический смысл которых был бы более-менее понятен. Чтобы можно было осознано свои параметры модели задавать, а не подгоняться под рынок и слепо за ним идти. Модель, которую использует биржа (с шестью параметрами ABCDES) под такой запрос не подходит. Попробуй там пойми, все ли шесть параметров сейчас имеют справедливые и оправданные значения, или с каким-то из параметров можно поспорить. И слишком уж она гибкая. Бывало смотришь — выскочила какая-то котировка за модель, только соберешься по ней ударить, а программа параметры модели подкорректировала и услужливо изогнула кривую с учетом новой котировки. И то, что только что

выбивалось за модель, стало ей соответствовать. Пробовал еще модель китайской улыбки, там и параметров поменьше и смысл у них попонятнее, но очень уж плохо она подгоняется под рынок. И тут, на счастье, Виталий поделился своей моделью и все подробно объяснил. Реализовал у себя и оказалось — то что надо. И в рынок хорошо вписывается, и параметры имеет понятные.

( Читать дальше )

Алготрейдинг и его эмоциональная составляющая

- 11 декабря 2019, 16:31

- |

Содержание

1. С какими эмоциями сталкивается алгоритмический трейдер?

2. Воздействие эмоций на поведение алготрейдера

3. Как снизить влияние эмоций на автоматизированную торговлю?

4. Выводы

1. С какими эмоциями сталкивается алгоритмический трейдер?

Если вы думаете, что алгоритмический трейдинг психологически комфортная профессия, то вы ошибаетесь. Первоначально создается впечатление, что робот — это набор строк кода или кубиков, описывающих торговый алгоритм. Или железяка бездушно и четко выполняющая команды. Однако по итогам накопившегося алго-опыта эмоциональное напряжение ничуть не уступает «ручному» трейдингу.

Далее опишу переживания, которые испытал на себе, так и теоретические заключения. Как и в «ручном» трейдинге основополагающие эмоции — страх и жадность. От них идут остальные производные чувства. Для упрощения, понятия «эмоции» и «чувства» используются как синонимы.

Итак, перейдем к страхам:

— страх того, что алгоритм перестал работать. Причины две: переоптимизация параметров, поменялся рынок и идея перестала приносить доход

— страх того, что алгоритм вычислит/ вычислил брокер иное лицо. Глупо, но такая мысль тоже витала

— страх низкой диверсификации портфеля. Высокая концентрации рисков по инструменту, алгоритмам

— страх того, что свое представление о рынке, о торговых системах, о возможности стабильного заработка, о своих способностях это иллюзия

— страх потери части депозита, выраженная в неправильно рассчитанной сумме, которой готов рискнуть. При просадке возникает страх потерять больше запланированного. Например, план потери 30%, но при достижении просадки в 20% боль потерь становится нестерпимой

Ну как вам, жутко? Это еще не все. Жадность:

— жадность, выраженная в желании получить нереальный доход. Принятие слишком высоких рисков, что ведет к значительным просадкам

— жадность, выраженная в неадекватности поставленных целей по времени получения запланированного дохода. Как и в первом случае – принимаются завышенные риски

— жадность, выраженная в спешке создания, тестирования, предварительного обката роботов на реале для подсчета проскальзывания и правильной логики работы скрипта

— жадность, выраженная в желании отыграться. Не остановить торговлю робота при достижении запланированной просадки, а в момент просадки повысить риски

Далее отчаяние, сожаление и стыд:

— отчаяние, выраженное в бессилии поменять что-то в торговле, когда счет тает

— сожаление в профессиональной нереализованности. Потрачено много времени на исследования и разработку алгоритмов. Упущенное время тяготит, так как нет развития в других областях жизни

— стыд перед друзьями, родственниками, клиентами, сообществом трейдеров и т.д.

2. Влияние эмоций на поведение алготрейдера

( Читать дальше )

Топ вопросов про Interactive Brokers

- 10 декабря 2019, 16:28

- |

Коллеги, добрый день,

записала видео, в котором ответила на часто задаваемые мне вопросы про работу с американским брокером Interactive Brokers.

Еще больше интересного в телеграмм @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

О важности перерывов в работе

- 10 декабря 2019, 10:55

- |

Ранее недооценивал важность перерывов в своей работе. Если была серьезная задача, то уходил в нее с головой на длительное время. Если была череда задач, то зачастую перескакивал с одной задачи на другую без перерыва. Не понимая, как подобное поведение может понижать мою производительность. Однако, некоторое время назад наткнулся на описание важности перерывов в работе в книге Тео Компернолли «Мозг освобожденный». Автор подчеркивает крайнюю необходимость для нас устраивать перерывы в своей работе по ряду причин.

Какие же это причины?

1. Перерывы позволяют нашему «мозгу упорядочить и сохранить в памяти информацию о предыдущей задаче и подготовиться к новой». Мозг архивирует информацию в состоянии покоя. Если же мы не даем ему времени на архивацию, то рискуем забыть часть того, что наработали за предыдущее время.

2. Состояние временного «ничегонеделания» «дает нашему архивирующему мозгу возможность погрузиться в глубины долговременной памяти и установить взаимосвязи, скрытые от нашего сознательного взора». Фактически идет разговор о прорывах в работе

( Читать дальше )

Общее между трейдингом и эволюцией

- 09 декабря 2019, 15:14

- |

Одно из великих преимуществ системного трейдинга (как, впрочем, и системного инвестирования) — быстрая эволюция гипотез. Тебе пришла в голову мысль «а хорошо бы» — за несколько часов все проверяется, а хорошо ли на самом деле. Даже без специальных штуковин — ну, может быть, за несколько дней. Иногда вообще хватает минут.

Кстати, большая часть гипотез — вот на этой стадии и умирает. Отсюда видно, чего стоит случайно пришедшая мысль о неком рыночном преимуществе. Дешево, как правило, стоит. Дорогого стоит твоя техника обращения с этими мыслями.

Вот интересно, а если этой техники нет, а мысль есть — сколько времени человек может биться головой в стену, пока не осенит? Вот рисует он некие фиговины на графике, например — свято веруя, что они дают преимущество. Его тесты — сразу на реале живыми деньгами. Даже если оставить в стороне вопрос, что это банально больно, вот сколько это может продолжаться по времени, пока наш ученый не оставит идею? Месяц? Год? Пятилетку?

( Читать дальше )

Трейдер - процессник или результатник?

- 08 декабря 2019, 16:34

- |

«Работа не представляет никакого интереса, пока она не увлечет вас, как захватывающая игра.

Если она не захватила вас целиком, если делать ее даже не смешно, то лучше не делать ее совсем».

Д.Лоуренс

Есть профессии, фокусирующие на процесс, есть — на результат. К какой категории относится трейдер?( Читать дальше )

Как заработать на случайном блуждании. Часть 1

- 08 декабря 2019, 16:05

- |

Начиная серию публикаций о способе заработка на случайных процессах и, в частности, на классическом случайном блуждании (т.н. «монетке»), я преследую одну цель — дать возможность трейдерам переосмыслить свои взгляды на рынок.

Поехали!

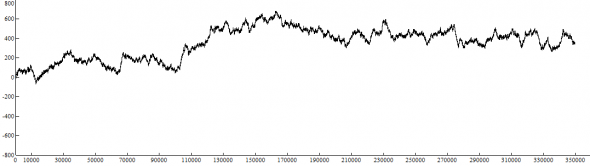

Итак, первым экспериментом будет «монетка». Да-да, обычный random walk — суммирование приращений +1 и -1, вероятность выпадения которых на каждом шаге итерации = 50/50.

Выборка данных = 349716 значений (сделано это для исследования работоспособности предлагаемого метода заработка на паре EURUSD с 01.01.2019 по 08.12.2019 на ценах закрытия CLOSE M1, которое будет произведено позднее).

Выглядит случайное блуждание так:

Считается, что на таком процессе невозможно заработать. Так ли это?

Воспользуемся методом скользящей кумулятивной суммы приращений.

Выберем скользящее окно данных = 7200 значений, что соответствует недельному скользящему окну по EURUSD на ценах закрытия CLOSE M1.

( Читать дальше )

Тимофей и похудение. Сибутрамин.

- 08 декабря 2019, 10:32

- |

Это уже видно и имеет название:

«сибутраминовое похудение».

Многие личности особенно медийные этим злоупотребляют и выглядят как раковые больные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал