Избранное трейдера klimvv

Критерии выбора квартиры в Москве

- 04 февраля 2019, 20:43

- |

1. Место

2. Вид из окон

3. Соседи

4. Этаж

Место может быть отстойным г-ном, а может быть комфортным, чистым и зеленым с развитой инфраструктурой. Вид из окон может быть на вонючую дорогу, помойку, окна соседнего дома или скучную автостоянку. А может быть — на зеленые деревья в тихом, симпатичном дворе. Окна на юг предпочтительны в северной стране. Чем больше солнца, тем лучше. Соседи могут быть гордыми нищебродами, получившими квартиры нахаляву или приятными людьми, купившими квартиры. Тип соседей определят качество подъезда и придомовой территории. Этаж — от третьего до шестого, чтобы не жить в шумовой грязи мегаполиса.

Прочие критерии (кол-во комнат, площадь, лоджия, гованна, наличие консьержа, тип дома, год постройки и т.п.) являются либо изначально заданными, либо вторичными.

А у вас, друзья, какие критерии выбора недвиги?

- комментировать

- ★4

- Комментарии ( 67 )

Классические стратегии через призму ГРАФИКОВ РЕНКО. Увеличиваем профит фактор системы в 2 раза.

- 04 февраля 2019, 19:25

- |

В своё время я уже обращал ваше внимание на такой не совсем традиционный вид предоставления рыночной информации как графики ренко.

На мой взгляд, одно из самых главных их преимуществ заключается в том, что они прекрасно позволяют сгладить рыночных колебания, что особенно важно при работе с трендовыми алгоритмами. Для меня стало полным откровением, что использование данных графиков зачастую в значительной степени позволяет улучшить показатели торговли классических стратегий таких как: пробитие скользящей средней, пробитие максимумов и минимумов, торговлю по индикатору Supertrend и т.д.

Прежде, чем представить сравнительную таблицу результатов торговли вышеописанных стратегий в классическом рыночном представлении (японские свечи, бары) и представлении график ренко, я хотел акцентировать Ваше внимание в целом на том, как вообще необходимо производить тестировании стратегии если она представлены в нестандартном рыночном представлении (применимо к сайту Tradingview

( Читать дальше )

А вообще кто-нибудь зарабатывает на Смартлабе?

- 04 февраля 2019, 00:40

- |

Я выложил тут давичи видос про Андорру - https://smart-lab.ru/blog/520118.php

И в комментах на меня полилось )) Продал, предал, свалил, бросил — куча глаголов прям неприятных.

Не буду оправдываться — сделал выбор я лично для себя и никого это не касается. Но я не об этом.

В комментах почти все вскользь говорят про налоги — мол «ну если только налоги там маленькие, а так всё зря там»

И до меня только сейчас начало доходить — а вообще прибыльные трейдеры тут есть? Потому что налоги — это важный момент ))

Когда ты зарабатываешь 10000$ в год — тебе пофиг где и сколько платить налог — не принципиально.

Но когда ты заработал за год 1М$ — бл***ь ппц как принципиально — у тебя налог 55% как в штатах или 65% как во Франции, или 10% как в Андорре ))

Когда есть возможность сэкономить 100000 — 200000 — 300000 — 500К$ в год — разве это плохо?

Я просто предложил тут сделать русское сообщество трейдеров, так как состою в англоязычном — тут куча американцев, автралийцев, датчан, французов и конечно англичан — тут просто херова туча трейдеров, потому что это выгодно ) Я не ожидал, что этот вопрос вообще не заинтересует местную публику...

Математическая задачка № 5 (математика в казино)

- 03 февраля 2019, 19:56

- |

Раз уж сегодня зашел разговор про трейдинг и казино — хочу предложить вам воскресным вечером несложную задачку.

Она, правда, не моя (встречал потом в одной неглупой книжке по фракталам), но я ее решил независимо.

Итак.

Вы приходите в казино играть на европейской рулетке (с одним зеро). Как известно, матожидание каждой ставки составляет -1/37.

У вас с собой есть $1,000. Вы отчетливо понимаете, что на длинной дистанции проиграете эту сумму.

Но вам кровь из носу к утру нужно $10,000. Отдать долги бандосам, купить своей шубку, не хватает на авто и т.д. и т.п.

Так что вам нужно максимизировать вероятность достижения результата в $10,000 из имеющихся $1,000.

Для упрощения задачи допускаем только ставки на красное или черное (цвет). Еще раз считаем МО = 18/37-19/37 = -1/37. Все верно.

ВОПРОС:

1. Какие ставки нужно делать, чтобы максимизировать вероятность выигрыша?

2. Какую максимальную вероятность можно достичь?

С уважением

P.S. Ответ на вопрос № 2 можно угадать, так что просто число за ответ засчитано не будет

Сделаем трейдерское сообщество в Андорре? Самые Оптимальные Варианты Иммиграции

- 03 февраля 2019, 17:38

- |

Автоматизация торговли для нищеброда. Особенности работы программы Parse_Signal. Настраиваем окружение рабочего стола+ВИДЕО

- 03 февраля 2019, 17:37

- |

В продолжении предыдущего поста не менее полезная информация об особенностях работы программыParse_Signal.

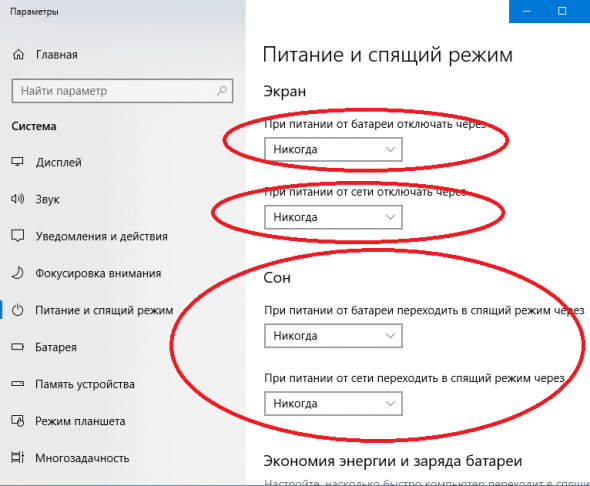

1.Для корректной работы программыParse_Signal монитор должен быть постоянно включенным. Для этого необходимо в настройках отключить режим sleep. Параметры экрана-Питание и спящий режим (настройки см. ниже).

2.При работе программывыделенная область экрана, которую мы сканируем не должна перекрываться другими окнами. Это не совсем удобно если у Вас только один компьютер.

( Читать дальше )

ФУНДАМЕНТАЛ

- 03 февраля 2019, 14:00

- |

Отец фундаментального анализа, учитель Уоррена Баффета и просто финансовый гуру Бенджамин Грэхем в своей книге «Разумный инвестор» писал:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании.»

Разберем же детальнее стратегию Грэхема и идею всего фундаментального анализа.

Наша задача как инвестора, найти неправильно оцененные (=недооцененные) компании, реальная стоимость которых выгодно отличается от их рыночной стоимости (рыночной капитализации. Именно такие недооцененные компании имеют фундаментальные, обоснованные и лучшие перспективы роста, и кроме того, что не менее важно, данные компании подвержены меньшему риску в периоды кризиса.

( Читать дальше )

Апдейт модели LQI за Январь'19

- 03 февраля 2019, 03:09

- |

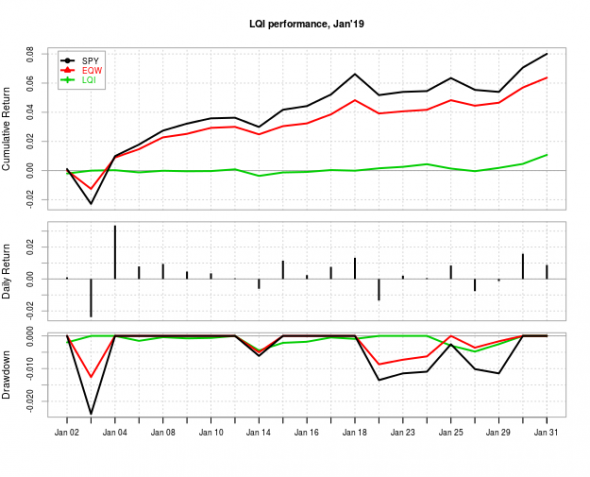

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за январь (результаты за прошлый месяц: smart-lab.ru/blog/514243.php). После 3-х предыдущих месяцев обгона S&P, в январе модель жестко от него отстала. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.000 9.87

XLP 0.000 5.14

XLE 0.000 11.21

XLF 0.000 8.90

XLV 0.095 4.81

XLI 0.000 11.43

XLB 0.000 5.60

XLK 0.000 6.94

XLU 0.111 3.48

IYZ 0.000 6.41

VNQ 0.000 11.85

SHY 0.550 0.25

TLT 0.244 0.38

GLD 0.000 2.89

Если коротко, то результат получился плохим из-за того, что рынок резко развернулся, и выросло все, а модель «проспала» это движение: SPY +8.0%, EQW (equal-weighted портфель из торгуемых тикеров) +6.4%, LQI +1.1%. К сожалению, такова плата моментуму за сохранность капитала, которую он предоставляет. На этот раз это был просто не день Бэкхема, ну, будет новая битва — там посмотрим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал