Избранное трейдера klimvv

Последняя статистика по смертности. Европа. Где спрятался коронавирус?

- 01 апреля 2020, 09:46

- |

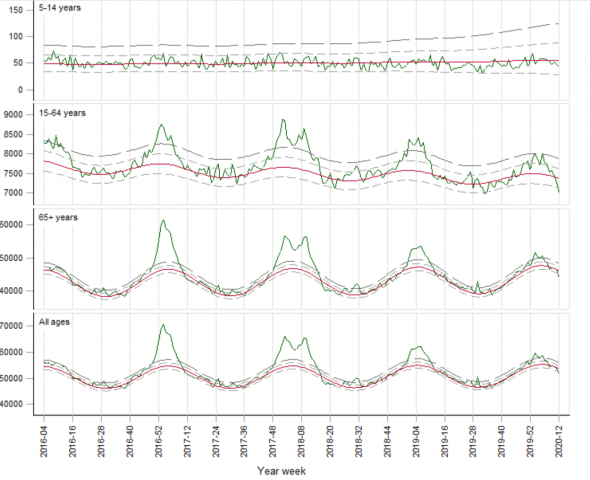

В Европе не то что нет всплеска — наоборот мы значительно ниже по уровню смертности чем например зимой 2017-2018. Чтобы это значило?

Сайт http://www.euromomo.eu/

Регулярно пощу интересные данные по вирусу http://investors.team/topic/73/coronavirus

- комментировать

- ★4

- Комментарии ( 51 )

QLua: формирование свечных данных для робота

- 31 марта 2020, 13:37

- |

Внутри QLua есть стандартный способ, которым можно заказать свечные данные. Это делается через функцию CreateDataSource. При этом терминал возвращает все свечи, которые у него есть на момент вызова этой функции, но это может быть не совсем удобно. Вот несколько примеров.

Пример 1. Мы торгуем акции на 30-минутках и при этом не хотим учитывать свечу, которая получается в 9:30 из-за аукциона открытия, и не хотим, чтобы аукцион закрытия портил последнюю свечу дня в 18:30. Хотим только нужные свечи в одном массиве.

Пример 2. Мы торгуем фьючерсы только в дневную сессию, а вечернюю сессию выбрасываем, поскольку наша стратегия в этом случае даёт более приличный график эквити. Хочется иметь «отфильтрованный» свечной ряд.

Пример 3. Мы торгуем американские акции на Санкт-Петербургской бирже и хотим, чтобы время свечей было как в Америке, а не как на бирже, и хотим оставить только основные торги с 9:30 до 16:00 по буржуйскому времени.

( Читать дальше )

Про греки и сбор теты. Опять по новой :)

- 31 марта 2020, 11:35

- |

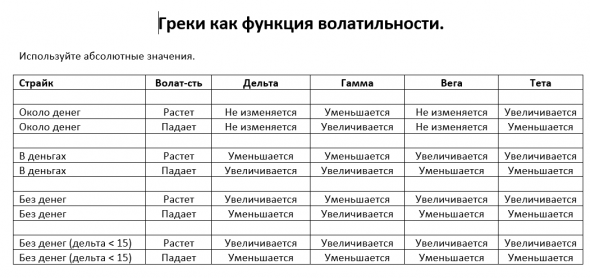

Про греки.

Сразу предупреждаю. Следующие три ссылки — ссылки на мой сайт (никаких регистраций не нужно).

Все, что я хотел сказать в открытом доступе, я сказал здесь. Даже сделал чек-лист по грекам (здесь). И еще написал алгоритм действий при создании опционной позиции (здесь).

По-моему, уже здесь выкладывал, но выложу еще раз:

Идея создания опционов – это попытка оценить будущий диапазон движения БА. Отсюда и идет то, что профессионалы при торговле опционами смотрят на историческую волатильность (HV), подразумеваемую волатильность (IV) и пытаются спрогнозировать будущую реализованную волатильность. Затем, участники рынка пытаются спрогнозировать, какой будет волатильность БА, если его цена вырастет/упадет на 1,2,3 и т.д. процента. Так появляется кривая волатильности. Затем начинают прогнозировать движение БА за различный временной интервал, что приводит нас к временной структуре.

( Читать дальше )

НОВАТЭК – полный разбор компании + SWOT-анализ

- 30 марта 2020, 21:00

- |

Всем привет, Друзья. Сегодня хочу остановиться на НОВАТЭКе. Сделать полный разбор компании, посмотреть на финансовые показатели и провести SWOT-анализ. Полный текст разбора с графиками и дополнениями сможете прочитать в ИнвестГазете.

НОВАТЭК – крупнейший независимый производитель газа в России. Яркий представитель нефтегазового сектора. Компания занимается разведкой, добычей, производством и поставкой газа и других жидких углеводородов. В 2018 году, благодаря запуску крупного проекта «Ямал СПГ», вышла на международный рынок газа, что стало переломным моментов в трансформации НОВАТЭКа в глобальную газовую компанию.

Самая оперативная информация в моем Telegram «ИнвестТема»

НОВАТЭК стабилен в своих финансовых показателях, отсюда и незначительные отклонения в динамике. Выручка в 2019 году увеличилась на 3,7% до 862,2 млрд рублей. Значимых прорывов в 2019 году не случилось. Но все так же работает запущенный в 2018 году Ямал СПГ – высокоэффективный производственный комплекс. Также, в 2019 году завершилась сделка по продаже “Арктик СПГ 2”. За счет этой сделки компания получила 682,7 млрд рублей.

( Читать дальше )

Опционные игры с Куклом. Продолжаю забирать у него свою "тётю".

- 30 марта 2020, 13:40

- |

Рынок открылся как-то слабовато, мало дали заработать, хотел бОльшего.

На текущий момент продаю волу и тётю, кажись, эквити сегодня все же пробьет свой исторический максимум2020:

Продажа тёти принесет определенную копеечку, смотрим:

( Читать дальше )

Почему так крепок рубль?

- 30 марта 2020, 11:46

- |

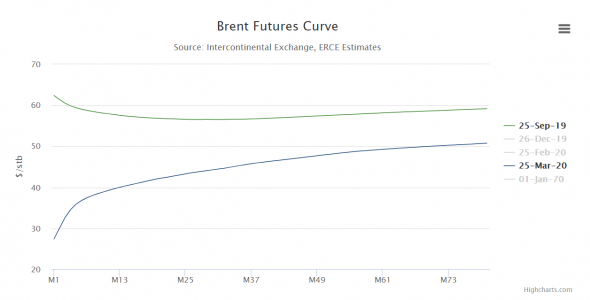

Я думаю не секрет, что для сведения нашего бюджета закладывается некая рублевая цена за баррель нефти. В разные года она немного варьируется, но можно в принципе выделить широкий диапазон в 3000 — 4000 рублей за баррель. Либо, более точно 3200-3600 рублей. Текущая цена барреля около 1500. Это очень низко. Нечто подобное было только в 2009 году.

Глядя, на этот график можно действительно придти к выводу что наш рубль сейчас крайне переоценен.

Однако, в предыдущих публикациях мы уже указывали на сильнейшее контанго в нефти. Для бюджета, как и для нефтедобытчиков, не так важна цена в моменте (сейчас 20) — как важна среднегодовая цена.

И вот здесь нам поможет еще один график

( Читать дальше )

Волатильность: подходы к подсчётам, ответы на вопросы, заданные в личку

- 30 марта 2020, 10:09

- |

Приступим.

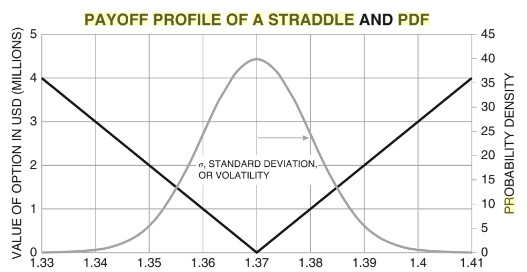

Когда говорят о волатильности рынка, обычно имеют в виду размах колебательных движений цены актива, выражаемый через процент СКО распределения плотности вероятностей (см. рисунок)

Подсчет волатильности — это дело довольно примерное. Правильнее было бы назвать его оценка. В чем разница? В том, что при оценке мы получаем некий уровень, некий «highly-likely» диапазон, и можем на основании его строить предположения и сравнивать, а при подсчёте мы думаем, что показатель вычислим с какой-то точностью.

( Читать дальше )

Вклады. Депозиты. Прибыли. Пассивные инвестиции

- 29 марта 2020, 22:10

- |

Про стратегии прибыли. И отношение к бизнесу инвестиций в целом. Кризис и возможности.

В виду последних изменений. Банковские вклады стали крайне не выгодны. Особенно для людей с более крупными капиталами. Многие клиенты уже закрыли счета по депозитам. И в поисках более высоких доходностей.

Многие пришли на фондовые рынки. Тут доходность потенциально выше и интереснее.

Много поступает сообщений в соц. сети. Мол покажи, объясни, научи, либо помоги портфель составить.и.т.д

И самое интересное. Людей почему то интересуют различные сложные стратегии, всякая торговля роботами и арбитраж. И всякие другие сложные вещи.

( Читать дальше )

Как заработать на случайном блуждании. Часть 4

- 29 марта 2020, 12:08

- |

Доброго времени суток, господа!

М-да… Вся лента забита новостями: коронавирус, нефть-матушка, кризис...

А где же будоражащие душу исследования, напрямую ведущие к Граалю? Нетути… Нетути Грааля аль, все ж таки, есть?

Продолжим путешествие в мир случайности/закономерности рыночных временных рядов с целью узреть Свет и Счастие для всех страждущих.

В предыдущих частях проекта:

https://smart-lab.ru/blog/579572.php

https://smart-lab.ru/blog/580961.php

https://smart-lab.ru/blog/582407.php

мы убедились, что заработать на теоретических случайных процессах («монетка», Laplace motion, ...) довольно просто. Пользуемся тем фактом, что сумма независимых или слабозависимых случайных величин (приращений) дает число, принадлежащее нормальному распределению Гаусса и при выходе текущей кумулятивной суммы за пределы диапазона +-Delta*1.96, где Delta = sqrt(2*(b^2)*t), заключаем сделки, а при возврате в 0 — закрываем их. Дело сделано...

( Читать дальше )

Новичкам. Разбираемся с опционным doctor'ом. Изучаем греки: тету, дельту, гамму, вегу.

- 28 марта 2020, 12:29

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до 11-ой Главы «Греки».

Изучив данный материал, окажемся на 150 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан уже на 150/400=38%.

Попутно разберемся с местным опционным doctor , который, судя по всему, считает себя умнее всех, при этом даже не понимает того, о чем он пишет. Его топик был здесь.

Итак, цитата:

Уже и не знаю, сколько раз это было написано, в том числе и здесь, но повторю еще раз.Торгуя опционы, Вы торгуете гамму и вегу. Т.е., прогнозируете будущую волатильность базового актива и IV. Тета — это просто последствия Вашей гамма-ставки.Если ставите на то, что в ближайшие n-дней диапазон движения актива будет меньше, чем за последние n-дней, то создаете позицию с отрицательной гаммой. Соответственно, тета позиции будет положительной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал