Избранное трейдера Ирина Мс

Покупка золота как следствие дедолларизации

- 01 февраля 2019, 14:16

- |

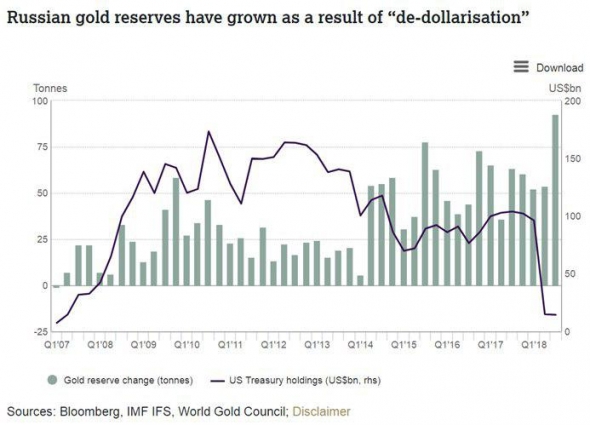

По данным Всемирного золотого совета, Россия в ушедшем году купила 274 тонны золота, став крупнейшим покупателем металла и доведя золотой запас до 2113 тонн. Покупка проводилась параллельно с выходом госфондов из западных гособлигаций, в основном, из американских treasures.

ВЗС называет покупку золота следствием дедолларизации. И, внешне, прав. Заметим, Россия агрессивно наращивает позицию именно в золоте, а не в долговых обязательствах прочих, помимо США, стран. Накопление дорогого и неудобного в обслуживании и, тем более, расчетах, не приносящего внутреннего дохода золота, при самой высокой среди крупнейших экономик доли военных расходов в ВВП (4,3% от ВВП, в 2017 году) – черты мобилизационной экономики, живущей в парадигме внешних угроз и самой представляющей внешнюю угрозу.

- комментировать

- ★1

- Комментарии ( 4 )

Рост индекса гособлигаций

- 01 февраля 2019, 11:20

- |

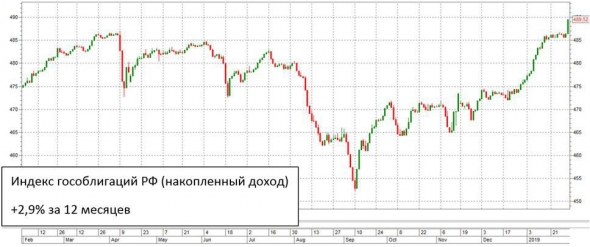

Годовой график Индекса гособлигаций, рассчитываемый Московской биржей.

Вчерашний рост индекса, вероятно, как следствие решений ФРС о мягкой монетарной политике, один из наиболее мощных за 12 месяцев. Фиксируем факт. Те, кто покупал ОФЗ год назад, по состоянию на вчера в среднем, заработали 2,9%. Те, кто покупал ОФЗ на весенних ценовых пиках прошлого года, вывели свои покупки в плюс. Мы много и часто рекомендовали к покупке «длинный» конец рынка (отдаленные по погашению выпуски ОФЗ), в течение всей второй половины осени, и в целом, не просчитались. По итогам вчерашнего дня выводов не делаем.

( Читать дальше )

Индустрия (немного вспомним практики)

- 30 января 2019, 17:05

- |

Давайте теорию разбавлять практикой. Теория без практики мертва. Да и непонятна. Непонятно, для чего эта теория нужна. Поэтому сформируем некий портфель и посмотрим, что дает теория.

Возьмем один миллион. 1 000 000. Конечно, если бы у вас был миллион, то зачем вам биржа. Но возьмем, что бы в уме легче было считать. (вы крутой Коровин и вам дали, предположим) Как правило, под такие деньги можно получить плече 4. Мы его тоже будем иметь ввиду, и наша покупательная способность 4 миллиона получается. Потом маржин колл, а второго миллиона у нас, допустим, нет. Теперь нам надо выбрать стратегию и ее характеристики. Тут я вспомню старика Марковица. У него два параметра. Доходность инвестиций и риски. Если, по простому, это просадка и прибыль. Причем прибыль должна быть не меньше чем ставка по облигациям 3%, а просадка чем меньше, тем лучше. Просадку можно посчитать через волатильность. Волатильность можно взять из истории. А история показывает, что тот же SPY от 160 до 80 сходить может очень даже просто. Это 70% по логарифмической шкале. И это сигма нашего риска. Дальше используется Базелевский расчет, где берется 3 сигмы, а это менее 1% процента вероятности. -0,70/2*3=-1,05. И 160*exp(-10.5)=60. В 2008 году 99% удачи ни кто не упустил, и закупка началась от 73. Это такие параметры стресс теста. Если вы пассивный инвестор и, даже вошли на всю котлету, то имели просадку 50%. Но, однажды все отрастет, и ваши внуки получат ваши денежки, а вы уж как то на дивы сиделочку найдете. Мы же, трейдеры, так не можем. Наша цель обогнать рынок. Перед кризисом 2008 года все сидели ровно с волой в 15%. И три сигмы были в районе 120. То есть на самом деле мы получили 10 сигм в подарок. И хотя это событие редкое, но она реальное. Поэтому, сначала мы продумаем хедж.

( Читать дальше )

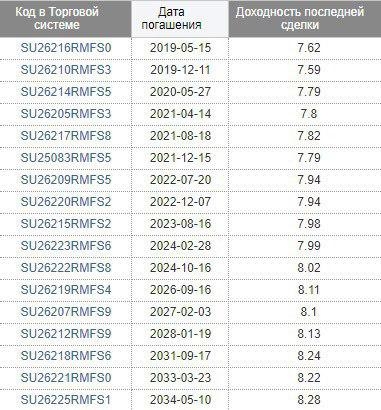

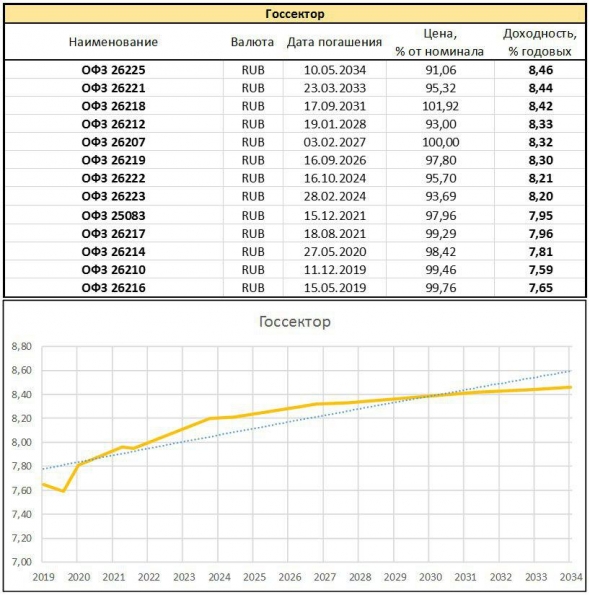

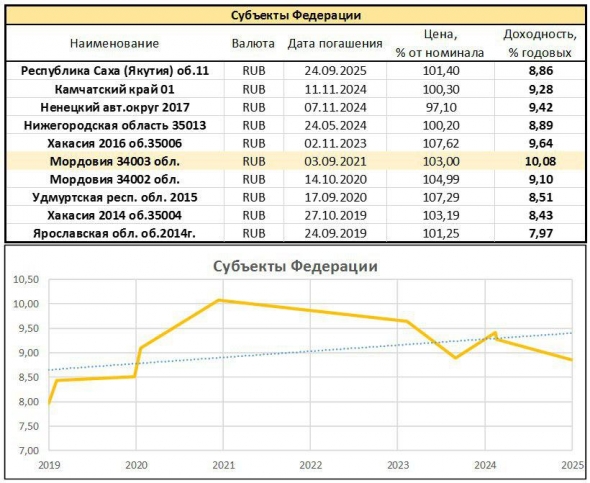

Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

Не получается принять файлы для ТС Квик. Может кто сталкивался с подомным, посоветуйте, что делать ?

- 30 января 2019, 10:26

- |

Особенности удержания НДФЛ брокером.

- 29 января 2019, 18:48

- |

При открытии брокерского счета, в соответствии с действующим налоговым законодательством, брокер берет на себя обязательства налогового агента по операциям клиента на финансовых рынках. Другими словами, при возникновении положительного финансового результата, то есть прибыли, удержание налога на доходы физических лиц является прямой обязанностью брокера.

Налог на доход физических лиц удерживается в следующих случаях:

1. При выводе денежных средств с брокерского счета в течение налогового периода.

При выводе денежных средств, процесс удержания брокером НДФЛ имеет несколько особенностей. В том случае, если выводимая сумма меньше исчисленного НДФЛ, с выводимой суммы брокер удерживает 13%, при этом, сумма исчисленного налога к уплате уменьшается на сумму удержанного налога при выводе денежных средств. В случае, если выводимая сумма больше исчисленного НДФЛ, брокер удерживает ПОЛНОСТЬЮ исчисленный НДФЛ с выводимой суммы.

( Читать дальше )

ТОП-10 дивидендных историй 2019 года по версии Атона (Таблица)

- 28 января 2019, 14:32

- |

На смартлабе тоже есть таблица дивиденды и прогнозы по ним на 2019 год

Там у нас есть табличка с топ выплаченных по итогам последних 12 мес дивидендов.

Так вот как ни странно, куча компаний из этого списка не попали в топ Атона.

Какие есть версии, почему?

А вот где потеряшки:

Как я понял, Атон вообще исключил из прогноза региональные сети MRKV, MRKP, LSNGP.

Мечел тоже видимо не покрывают)

+ странно почему ЛСРа нет в списке топов

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал