SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера suslik

Скоро на всех экранах страны. Исполнитель стратегий для Wealth-Lab.

- 08 октября 2013, 17:24

- |

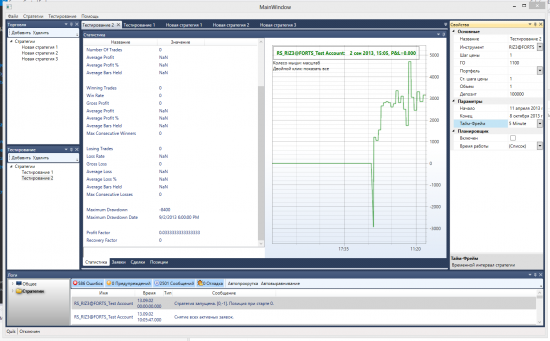

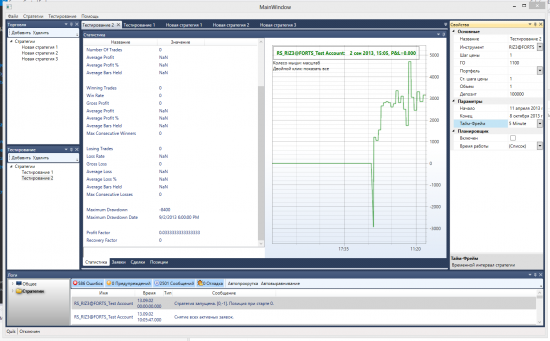

Как вы все наверное знаете Wealth-Lab это отличная штука для создания и тестирования торговых роботов. Он позволяет визуализировать, протестировать и оптимизировать вашу стратегию.

Но к сожалению, Wealth-Lab очень плохо дружит с российским рынком. Мы конечно же решили эту проблему нашим адаптером S#.Wealth-Lab но перед вами встаёт другая проблема, это то что для запуска адаптера необходимо лицензионная версия Wealth-Lab которая к слову сказать стоит 800$ плюс 150$ за продление лицензии на следующий год, а это порой непозволительная роскошь для российского человека.

Плюс при проторговке системы мы столкнёмся с тем что Wealth-Lab не позволяет запускать тиковые и секундные стратегии через свой Strategy Monitor, а также в велсе отсутствует стакан. По просьбе наших учеников мы решили все эти проблемы программой Wealth Script Executer.

( Читать дальше )

Но к сожалению, Wealth-Lab очень плохо дружит с российским рынком. Мы конечно же решили эту проблему нашим адаптером S#.Wealth-Lab но перед вами встаёт другая проблема, это то что для запуска адаптера необходимо лицензионная версия Wealth-Lab которая к слову сказать стоит 800$ плюс 150$ за продление лицензии на следующий год, а это порой непозволительная роскошь для российского человека.

Плюс при проторговке системы мы столкнёмся с тем что Wealth-Lab не позволяет запускать тиковые и секундные стратегии через свой Strategy Monitor, а также в велсе отсутствует стакан. По просьбе наших учеников мы решили все эти проблемы программой Wealth Script Executer.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 2 )

Прибыльные торговые стратегии которые от вас скрывают ваши брокеры

- 18 сентября 2013, 13:28

- |

1. Стратегия основанная на диверсификации. Заходишь в 25-30 фьючерсов наугад в разные стороны. Когда какой либо из фьючерсов идет в нужную сторону на 1-2% сразу фиксировать прибыль. На освободившиеся деньги усреднять убыточные позиции до тех пор пока они не станут прибыльными. Ни в коем случае не фиксировать убытки.

PS. Идея мне нравится. сам отчасти применяю в своей торговле

2. Стратегия шорт газпрома и лонг сбербанка. Ждать пока они сойдутся в цене.

PS. На мой взгляд ждать прийдется очень долго, хотя идея здравая. Запасов газа на Земле хватит как минимут лет на 100, а кредиты люди будут брать всегда

3. Стратегия основанная на инсайде. Покупаешь нефть на все плечи. Дальше едешь в Африку или на ближний восток и взрываешь там нефтяную вышку или нефтепровод, фиксируешь профит.

PS. Стратегия идеальная, но только до тех пор пока арабы исламисты тебя не схватят.

4. Стратегия грааль. Споришь с кем нибудь из своих знакомых на 100 штук, что он не сможет разогнать счет от 50000 до 200000. Дальше полностью повторяешь его сделки. Если он слился ты получаешь убыток по своему счету 50000, но выигрываешь спор и забираешь у него 100000. Суммарная прибыль 50000. Если же ему удалось разогнать до 200 штук, то все равно ваша прибыль составит 150-100=50штук. В остальных вариантах сумма прибыли больше. Преимуществом стратегии является что вы можете спорить на любые суммы.

( Читать дальше )

PS. Идея мне нравится. сам отчасти применяю в своей торговле

2. Стратегия шорт газпрома и лонг сбербанка. Ждать пока они сойдутся в цене.

PS. На мой взгляд ждать прийдется очень долго, хотя идея здравая. Запасов газа на Земле хватит как минимут лет на 100, а кредиты люди будут брать всегда

3. Стратегия основанная на инсайде. Покупаешь нефть на все плечи. Дальше едешь в Африку или на ближний восток и взрываешь там нефтяную вышку или нефтепровод, фиксируешь профит.

PS. Стратегия идеальная, но только до тех пор пока арабы исламисты тебя не схватят.

4. Стратегия грааль. Споришь с кем нибудь из своих знакомых на 100 штук, что он не сможет разогнать счет от 50000 до 200000. Дальше полностью повторяешь его сделки. Если он слился ты получаешь убыток по своему счету 50000, но выигрываешь спор и забираешь у него 100000. Суммарная прибыль 50000. Если же ему удалось разогнать до 200 штук, то все равно ваша прибыль составит 150-100=50штук. В остальных вариантах сумма прибыли больше. Преимуществом стратегии является что вы можете спорить на любые суммы.

( Читать дальше )

AutoTrade - технология управления роботами и счетами

- 26 августа 2013, 16:10

- |

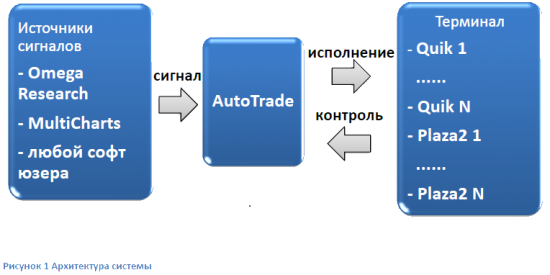

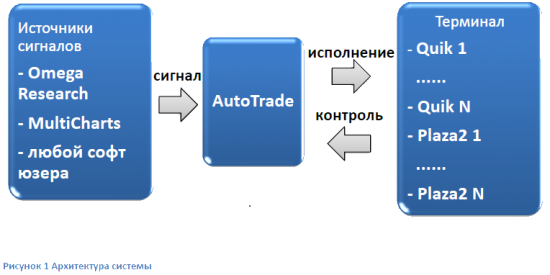

При торговле роботом по одному счету на фьючерсе на РТС алгоритмическая торговля кажется простой. Со временем в управление неизбежно добавляются дополнительные стратегии (роботы), добавляются новые инструменты и, конечно, возникает необходимость масштабировать трейдинг на счета клиентов с разной степенью риска (размером позиции). Вот тут уже задача не кажется тривиальной и для ее решения требуется продуманный подход. В данной заметке мы расскажем про свое решение задачи управления счетами с помощью роботов, которое оттачивалось на протяжении семи лет. Результатом этой работы стала программа AutoTrade.

Архитектура системы

Источник торговых сигналов от роботов может быть программа Omega Research (полная поддержка на уровне API), MultiCharts или любая программа пользователя, которой открывается API AutoTrade`а для подачи сигналов. Сигнал проходит через менеджер задач и исполняется в нужном терминале.

( Читать дальше )

Архитектура системы

Источник торговых сигналов от роботов может быть программа Omega Research (полная поддержка на уровне API), MultiCharts или любая программа пользователя, которой открывается API AutoTrade`а для подачи сигналов. Сигнал проходит через менеджер задач и исполняется в нужном терминале.

( Читать дальше )

Теханализ 2.0 - доступно для тестирования.

- 26 августа 2013, 15:42

- |

Update 3: Говорят в Опере сервис не работает.

Update2: Из-за большой нагрузки сервис временами падает с ошибкой «Validation of viewstate MAC failed». Подождите секунд 5-10 и попробуйте еще разок.

Update: В статье строчки с данными обрезаны, если хотите попробовать сервис в работе, либо качайте с финами, либо можно вот тут взять часовки РТС за сегодня.

Как и обещал, выкладываю первую версию сервиса с амбициозным названием Теханализ 2.0! Надеюсь, если не изменить мир технических аналитиков, то хотя бы создать рабочий и полезный инструмент.

Для самых нетерпеливых ссылка: http://kramin-42.hosting.parking.ru/candels.aspx

Я писал уже про этот проект дважды вот тут и тут. Так что если хотите полностью разобраться в теме рекомендую сходить почитать, там не так много текста. А здесь давайте подведем некоторое резюме, и разберемся как оно в результате сейчас работает.

( Читать дальше )

Update2: Из-за большой нагрузки сервис временами падает с ошибкой «Validation of viewstate MAC failed». Подождите секунд 5-10 и попробуйте еще разок.

Update: В статье строчки с данными обрезаны, если хотите попробовать сервис в работе, либо качайте с финами, либо можно вот тут взять часовки РТС за сегодня.

Как и обещал, выкладываю первую версию сервиса с амбициозным названием Теханализ 2.0! Надеюсь, если не изменить мир технических аналитиков, то хотя бы создать рабочий и полезный инструмент.

Для самых нетерпеливых ссылка: http://kramin-42.hosting.parking.ru/candels.aspx

Я писал уже про этот проект дважды вот тут и тут. Так что если хотите полностью разобраться в теме рекомендую сходить почитать, там не так много текста. А здесь давайте подведем некоторое резюме, и разберемся как оно в результате сейчас работает.

( Читать дальше )

Теорема (копия)

- 23 августа 2013, 11:15

- |

Формулировка:

«Колличество сделок прямо пропорционально вероятности „слива“ и обратно пропорционально размеру начального депо.»

Каждый, для себя, обязан САМОСТОЯТЕЛЬНО доказать эту теорему… и тогда появится шанс;)

пмсм

Модератору:

Этот короткий текст исключительно о рынке.

Причём требует доказательства)

Неужели непонятно?

Он может быть неприемлем кому-то… и только;)

«Колличество сделок прямо пропорционально вероятности „слива“ и обратно пропорционально размеру начального депо.»

Каждый, для себя, обязан САМОСТОЯТЕЛЬНО доказать эту теорему… и тогда появится шанс;)

пмсм

Модератору:

Этот короткий текст исключительно о рынке.

Причём требует доказательства)

Неужели непонятно?

Он может быть неприемлем кому-то… и только;)

Откуда возникает улыбка волатильности?

- 17 августа 2013, 21:55

- |

Продолжая популярную сейчас тему с моделями улыбки волатильности, хочу поделиться результатами своего исследования на эту тему. Немного стремно делать это после поста Виталия Курбаковского. Но может кому-то и мое исследование будет интересно. Сам я не математик и не трейдер, просто программист. Поэтому не судите строго.

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Наблюдая за поведением улыбки волатильности, уже давно мучали вопросы: Почему улыбка поднимается то вверх, то вниз? Почему она изогнута именно так, а не иначе? Почему перекатывается за текущей ценой БА, причем дно улыбки справа от БА и только к экспирации подтягивается к БА и улыбка становится симметричной? Почему ветви у нее то поднимаются, то опускаются? И главный вопрос: Что является причиной возникновения улыбки волатильности? В некоторых источниках утверждают, что улыбка возникает из-за толстых хвостов распределения приращений. Решил проверить это и провести небольшое исследование.

Насколько понял теорию вопроса, чтобы посчитать свою улыбку волатильности, нужно иметь распределение вероятностей, какой будет цена БА на экспирацию (в дальнейшем — распределение цен). Если знать это распределение, то можно однозначно вычислить цены опционов на каждом страйке, и потом, используя формулу Блека-Шоулза, можно вычислить IV на каждом страйке, и получить улыбку волатильности. Как можно получить распределение цен? Решил построить его, генерируя тысячи случайных траекторий цены, начиная с текущего значения БА. Конечные точки траекторий (цена БА на экспирацию) сохраняю, и в конце смотрю, как часто цена попадала в тот или иной диапазон. Так получаю распределение цен на экспирацию. Для построения случайной траектории решил использовать распределение приращений, которое реально было на рынке (в дальнейшем — эмпирическое распределение). Вот, например, распределение приращений (на минутках) для фьючерса RTS-9.11:

( Читать дальше )

Обобщенная модель стоимости опционов

- 15 августа 2013, 18:37

- |

Я давно обещал выложить в сеть свою статью из журнала FO с обобщенной моделью стоимости опционов, что сейчас и делаю

Сначала некоторые замечания к статье, ниже она сама

Обобщенная модель (ОМ) создавалась как упрощенная версия классической модели Блэка-Шолеса (БШ) для автоматической торговли опционами. Впоследствии оказалось, что главное достоинство ОМ состоит в том, что она позволяет обойтись без введения в рассмотрение понятия кривой волатильности (IV) и от всех последующих неприятностей, связанных с необходимостью ее анализа и прогнозирования.

Основная идея ОМ продемонстрирована на рисунке (Рис.1). Ожидаемая подвижность m ATM опционов, связанная с ценой формулой (6), есть линейная функция цены Fбазового актива (БА).

( Читать дальше )

Принцип желудёвого точильщика

- 13 августа 2013, 11:12

- |

Умер Василий Михайлович Песков… Глубоко уважаемый мной автор очерков и зарисовок на тему природы. Была у него замечательная рубрика в «Комсомольской правде» — «Окно в природу». Всегда читал с удовольствием и многое до сих пор врезалось в память.

Если не ошибаюсь, где-то видел в Интернете, что все его публикации в «Комсомолке» за многие годы собраны в двухтомник. Нужно будет обязательно поискать.

Каждому своё, но для меня, особенно в последнее время, в моих путешествиях по стране или миру на первый план выступает именно общение с живым миром природы. Удивительные растения, животные, подводный мир – это то, что позволяет забыть обо всём, отдохнуть на все сто и расслабиться.

Помню, одна из статей Василия Пескова была посвящена Фабру и когда мне попалась его книга, я её купил. Читал о жизни насекомых, как захватывающий приключенческий роман.

( Читать дальше )

Если не ошибаюсь, где-то видел в Интернете, что все его публикации в «Комсомолке» за многие годы собраны в двухтомник. Нужно будет обязательно поискать.

Каждому своё, но для меня, особенно в последнее время, в моих путешествиях по стране или миру на первый план выступает именно общение с живым миром природы. Удивительные растения, животные, подводный мир – это то, что позволяет забыть обо всём, отдохнуть на все сто и расслабиться.

Помню, одна из статей Василия Пескова была посвящена Фабру и когда мне попалась его книга, я её купил. Читал о жизни насекомых, как захватывающий приключенческий роман.

( Читать дальше )

7,5% годовых в долларах на протяжении 63 лет!

- 31 июля 2013, 17:22

- |

Стратегия простая – стронг лонг с 1950 года:) Спорю, никто из читающих эту статью так не сделал?

Смотрим S&P.

Или по ссылке, там крупнее.

Было всего две проторговки, длиной около 13 лет: 1967-1980 и 2000-2013. В остальное время – растущий тренд с коррекциями. Как не сложно заметить, недавно, 28.03.2013 индекс пробил верхнюю границу 13-летней проторговки. Кроме этого момента подобная ситуация была всего один раз с 1950 года.

( Читать дальше )

Смотрим S&P.

Или по ссылке, там крупнее.

Было всего две проторговки, длиной около 13 лет: 1967-1980 и 2000-2013. В остальное время – растущий тренд с коррекциями. Как не сложно заметить, недавно, 28.03.2013 индекс пробил верхнюю границу 13-летней проторговки. Кроме этого момента подобная ситуация была всего один раз с 1950 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал