Избранное трейдера Juris Tarvids

Суперциклы американского рынка акций

- 14 января 2021, 10:34

- |

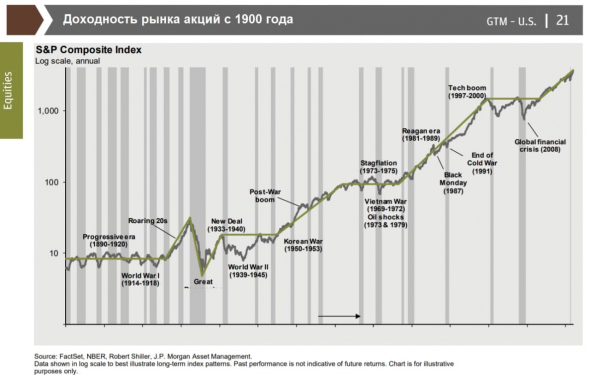

После Второй мировой войны индекс S&P500 двигается 20-леними фазами роста и 10-летними фазами стагнации. Успех инвестора во многом зависит от везения с точкой начала.

Уоррен Баффетт, например, начал карьеру в начале 50-х, то есть в момент старта 20-летней фазы поствоенного роста рынка. Первые удачные вложения сформировали имидж и капитал, которые позволили пережить тяжелые 70-е.

Если бы Баффетт, имея те же знания и навыки, начал бы карьеру в 1970 году, то мы, возможно, ничего о нем бы не узнали. В 1974 году рыночная стоимость Berkshire Hathaway упала на 48%. Получить такой результат в начале карьеры — почти приговор. Тот 10-летний боковик практически убил веру американцев в фондовый рынок и не принес громких имен среди управляющих.

Bastion в Telegram

- комментировать

- ★5

- Комментарии ( 8 )

Золото или золотодобывающие компании?

- 13 января 2021, 12:01

- |

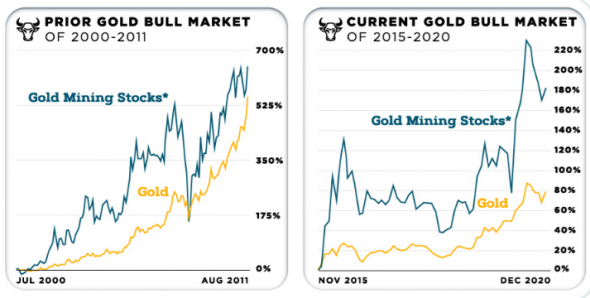

За последние 20 лет акции золотодобывающих компаний превзошли цены на золото на бычьих рынках.

Во время золотого бычьего рынка 2000-2011 годов цена физического золота выросла на 550%. За тот же период времени акции золотодобывающих компаний (представленные индексом золотодобытчиков NYSE Arca) выросли более чем на 690%.

На нынешнем золотом рынке, который начался в 2015 году, акции золотодобывающих компаний выросли более чем на 182%.

Когда цена на золото растет, компании извлекают большую прибыль от продажи унций на рынке. В то время как затраты на добычу золота также растут на бычьих рынках, они растут меньше и медленнее.

Результатом этого является увеличение прибыли: когда операционно эффективные золотодобывающие компании способны получать большую прибыль, что приводит к увеличению операционного и свободного денежного потока.

( Читать дальше )

Цифровая валюта центрального банка: основы

- 07 января 2021, 12:22

- |

В последнее время было много разговоров о цифровой валюте центральных банков (CBDC), поскольку центральные банки по всему миру активно обсуждали эту тему. Некоторые из проблем CBDC уже обсуждались (см., например, здесь и здесь), и я не буду на них останавливаться. Цель данной статьи — ответить на простой вопрос: что такое CBDC? Чем они отличаются от наличных денег, депозитов до востребования и криптовалют?

Чем это не являетсяДавайте начнем с того, чем CBDC определенно не являются: это не новый вид криптовалюты, похожий на биткоин. Хотя центральные банки обсуждают выпуск CBDC в форме токена, а также использование технологии распределенного реестра (DLT), это не означает, что центральные банки намереваются позволить людям обменивать и хранить их без надзора, не говоря уже о том, что они откажутся от централизованного контроля предложения этих денег. DLT и токенизация — это только вопрос технологии, которая будет использоваться при введении и распространении цифровой валюты; это не означает, что центральные банки приняли какую-либо из идей, лежащих в основе феномена биткоина.

( Читать дальше )

SPAC: Как долго продлится эта тенденция «деньги в никуда»? (перевод с elliottwave com)

- 06 января 2021, 19:23

- |

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

Если вы не знакомы с аббревиатурой SPAC, она расшифровывается как Special Purpose Acquisition Company (Специализированные компании по целевым слияниям и поглощениям), и как ее обозначило Национальное общественное радио (29 декабря): «SPAC стал самым популярным трендом на Уолл-стрит.» Подписчики Elliott Wave Financial Forecast знают о SPAC в течение многих месяцев. В августовском выпуске 2019 года была показана эта диаграмма и дано определение SPAC:

( Читать дальше )

Визуализация населения США по расам

- 04 января 2021, 08:44

- |

Автор: TYLER DURDEN

Американское население представляет собой уникальную мозаику культур, и сегодня почти 40% людей идентифицируют себя как расовые или этнические меньшинства.

На этой древовидной карте Иман Гош из Visual Capitalist использует данные за 2019 год от Фонда Kaiser Family, который основывает свой анализ Обследования американского общества (ACS) благодаря последним данным Бюро переписи населения Соединённых Штатов.

( Читать дальше )

Динамика различных классов активов, валют и S&P 500 секторов в 2020 году

- 02 января 2021, 17:09

- |

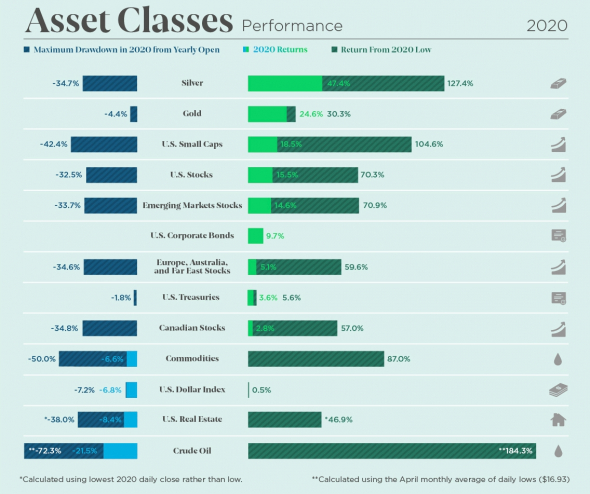

Из всех основных классов активов наибольшую доходность в прошлом году обеспечили драгоценные металлы.

Золото завершило год ростом на 24,6%, но снизилось с рекордных максимумов в $2075 за унцию, достигнутых 7 августа.

Золото также было устойчивым активом. Благодаря сильному старту в январе (4,8%), когда наступил март, золото удержалось и упало только на 4,4% ниже годового открытия.

Показатели серебра за год также были стерильными, предлагая инвесторам доходность в 47,4%, несмотря на откат в марте на -34,7%.

Американские акции и акции развивающихся рынков имели двузначную доходность, несмотря на бурный год. Акции малой капитализацией индекса Расселл 2000 опережали индекс S&P 500 на 3%, но также наблюдали более резкую просадку во времена волатильности.

Хотя в 2020 году были некоторые дикие просадки, ничто не сравнится с падением отрицательных цен на сырую нефть марки WTI, которое произошло в апреле. Фьючерсы торговались вплоть до минус 37,63 доллара за баррель, когда отмена поездок привела к остановке спроса на нефть, а соглашения о сокращении поставок не были достигнуты членами ОПЕК.

( Читать дальше )

Книги, которые я прочел в этом году

- 29 декабря 2020, 20:50

- |

Сразу оговорюсь, что в перечне я указал не все книги, которые прочитал… некоторые художественные оставил за кадром.

1. Дэвид Э. Хоффман

Шпион на миллиард долларов. История самой дерзкой операции американских спецслужб в Советском Союзе — об ученом-предателе Адольфе Толкачеве — вполне правдивый и крайне интересный рассказ. Как будто из первых уст. Подробно и очень захватывающе. Ученого нисколь не жаль — что заслужил, то и получил

2. Владимир Соловьев, Николай Злобин. Русский вираж. Куда идет Россия? Авторы: — с Соловьевым всё понятно — крайне одиозный проплаченный персонаж. Злобина в своё время считал дураком и американской прост-й, ровно до того времени пока не начал читать его книги — вполне здравомыслящий человек, мне близка его точно зрения на Россию — а состоит она в том, что русские не уверены в себе, всё пытаются охаить Запад и не следят за свой личной жизнью.

( Читать дальше )

Инвестиции в сырьевые товары. Как это сделать выгоднее?

- 28 декабря 2020, 21:22

- |

Пандемия, вызванная короновирусом, спровоцировала приближение нового экономического цикла. Цикла сырьевого. Проковацией послужила денежно-кредитная политика федерального резерва США, который «заливали», в буквальном смысле, финансовые рынки и федеральные бюджеты неограниченным потоком наличности. Как следствие, это отразилось на курсе американского доллара, который в результате избытка ликвидности начал свое не просто снижение. А в определенные периоды даже падение.

( Читать дальше )

🏅 Обзор: золотодобывающая индустрия

- 28 декабря 2020, 16:11

- |

Пандемия коронавируса стала «черным лебедем» для финансовых рынков в 2020 году. Повышение рисков в экономике и сопутствующая мягкая денежно-кредитная политика мировых регуляторов привела к более 20% росту цен на золото. Данный материал посвящен золотодобывающей индустрии: от добычи до перспектив цен на золото в ближайшем будущем.

Добыча и запасы

🏅 Общемировая добыча золота за всю историю составляет 197,6 тыс. тонн. Чтобы визуально осознать этот объем, представьте огромный золотой куб с ребром ~22 м. Добыча ценного металла ведется со времен медного века, причем 85% от общего объема за всю историю человечества было произведено за последние 120 лет.

Операционная сторона добычи этого благородного металла не сильно отличается от других полезных ископаемых. Не буду долго останавливаться, пройдусь по основным:

🛠 Разведка. Долгий и наукоёмкий процесс, который включает такие дисциплины, как геология, химия, география и инженерия. Где-то каждый тысячный разведанный участок становится продуктивным рудником.

( Читать дальше )

Крах электромобилей

- 26 декабря 2020, 21:56

- |

Электромобили имели большую популярность ещё в начале XX века.

Дело всё в том, что выхлопные газы, неизбежные при использовании бензина, пахли ужасно (а сам бензин продавался в аптеках как лекарство… точнее как антисептик для обработки ран), а заводить бензиновые авто требовалось вручную. Таким образом их эксплуатацию вряд ли можно было назвать комфортной.

Электромобили были лишены подобных минусов, поэтому выбор в их пользу делало всё больше людей, включая первых лиц государства (например, сторонником электрокаров являлся президент Вудро Вильсон и даже жена Генри Форда, невзирая на то, что её супруг занимался производством бензиновых машин).

К 1915 году количество авто с электромоторами в Нью-Йорке перевалило за 1300 штук, в Нью-Йорке и Чикаго их насчитывалось ещё больше – около 3200 и 4000 экземпляров соответственно.

Первые заправки были именно электрическими. Например, в Чикаго в начале ХХ века работали три зарядные станции, каждая из которых могла принять до сотни электрокаров. Здесь таилась одна из будущих проблем электромобиля — зарядка батарей, которая требовала времени и сложного оборудования. Но при этом электродвигатели работали стабильно, и беспокоиться водителю оставалось только об уровне заряда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал