Избранное трейдера Turbo Pascal

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

- комментировать

- ★384

- Комментарии ( 28 )

Библиотека начинающего инвестора в акции (личный опыт)

- 16 января 2019, 09:27

- |

Приведенная литература примерно на год чтения.

Рекомендую читать в указанном порядке (многие книги есть в свободном доступе в сети):

Мотивационно-популярное:

— Джордж Клейсон. «Самый богатый человек в Вавилоне»

https://bookz.ru/authors/djorj-kleison/samii-bo_574/1-samii-bo_574.html

— Роберт Кийосаки. «Богатый папа, бедный папа»

https://www.litmir.me/br/?b=259942&p=1

— УК «Арсагера». «Какой смысл покупать акции?» (ЧИТАТЬ ОБЯЗАТЕЛЬНО)

arsagera.ru/kuda_i_kak_investirovat/zachem_nam_fr/kakoj_smysl_pokupat_akcii/

— Дэвид Смит. «Капитал Маркса в комиксах» (ЧИТАТЬ ОБЯЗАТЕЛЬНО)

https://www.labirint.ru/books/565293/

( Читать дальше )

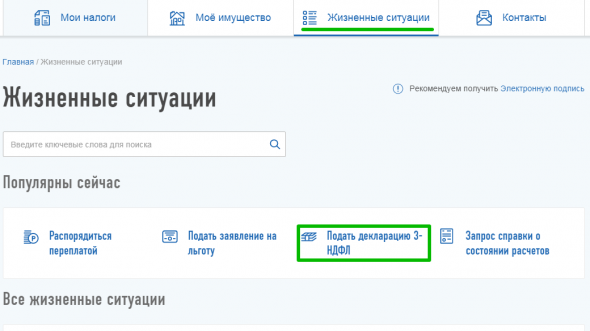

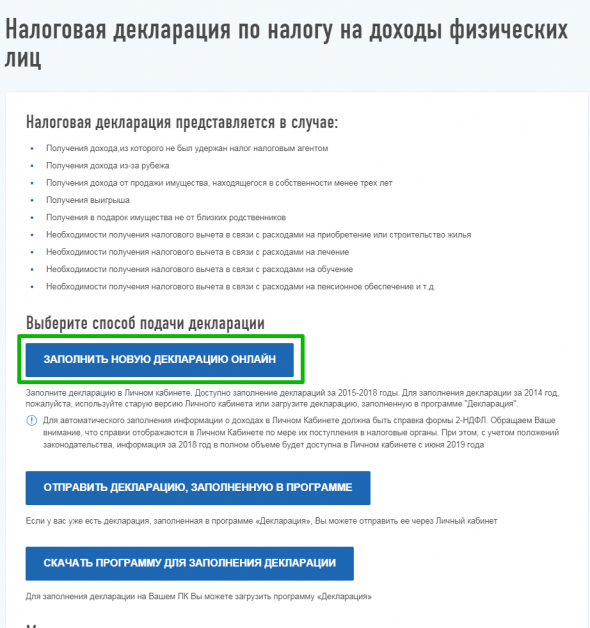

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

История инвестиционных подходов пассивного инвестора

- 11 января 2019, 14:56

- |

В этот раз будет слов много, а картинок мало.

О досрочном выходе на пенсию и финансовой независимости я задумывался достаточно давно, с одной стороны, в 2009-2010 году (мне было около 30 лет) у меня уже были первые попытки что-то сделать, с другой стороны, реальные подвижки начались с 2014 года, да и начинать в 30 лет, сейчас я считаю поздновато, надо было начинать сразу при устройстве на первую постоянную работу, это 21-22 года, еще учащимся в институте, результат бы сейчас был иной совсем. Этот совет я дам своим детям, когда они подрастут.

Не все свои идеи я воплощал в жизнь, но, некоторые были ничего, о автоматизации бухгалтерии я задумался давно, и буквально через 3-4 месяца после появления идеи появилась и начала активно рекламироваться первая компания, предлагающая такие услуги. Т.к. по натуре человек я необщительный и замкнутый, мне проще делать что-то одному, чем попытаться объединить людей и вместе что-то сделать, поэтому основные свои направления я выбирал те, которые могу развивать самостоятельно.

( Читать дальше )

Стопы, усреднения, пирамидинг, эквити, прогрессия и т.д.

- 13 декабря 2018, 19:16

- |

Дальше. Почему вы ставите стоп на 2 % а усредняетесь на весь депозит? Попробуйте торгануть со стопом на весь депозит — результат будет тот же. В любой финансовой деятельности важна работа с рисками, ошибка большинства что они думают что за счет усреднения затащат любое движение — потому начинают вести беспорядочную торговлю. У всех бывали серии убыточных сделок, то же самое с усреднением, вы так же можете схлопатать убыток по всем ордерам, если вместо того что бы думать, будете тыкать по клавишам.

Дальше. На длинной дистанции по моему мнению усреднение менее затратно чем отдавать на откуп стопам. Опять же не забываем что нельзя брать большую нагрузку на депозит одним активом и вляпываться на все одним движением. Достаточно 5-10% на актив, причем этот процент высчитывается заранее на размер сделки с возможностью движения против себя до начала следующей волны.

( Читать дальше )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

Как инвестировать в гособлигации

- 05 декабря 2018, 19:54

- |

Любые вложения в ценные бумаги — это риски. Их уровень инвестор выбирает сам, покупая определенные активы и составляя из них портфель. Гособлигации, или госбонды, — инструмент, который подходит разным инвесторам. Он может быть низкорискованным или высокодоходным — это зависит от государства-эмитента и особенностей самой бумаги.

Рассказываем, как выбрать подходящие гособлигации и где их купить.

Как выбирать гособлигации

В основном на цену облигаций и их доходность влияют рейтинг государства-эмитента, тип бондов и срок до их погашения, ключевая ставка в стране и ситуация на рынке. Рассмотрим каждый фактор подробнее:

Кредитный рейтинг государства. Присваивают его международные рейтинговые агентства — Moody’s, Standard & Poor’s (S&P), Fitch, DBRS. Происходит это так: они анализируют финансовое положение эмитента и текущую задолженность, оценивают будущие доходы, сравнивают с конкурентами, а потом выдают рейтинг.

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

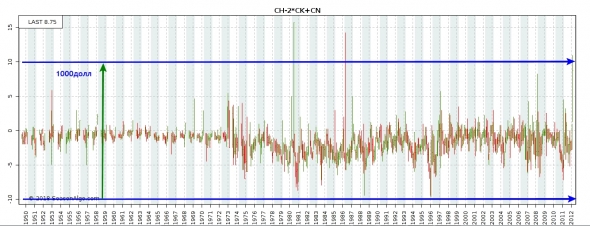

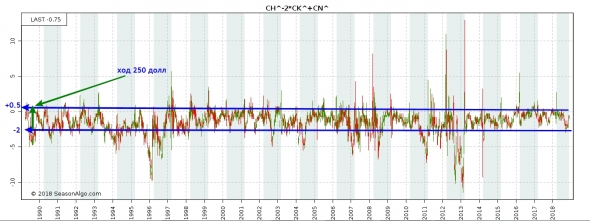

""святой" грааль "царицы полей""

- 03 декабря 2018, 13:34

- |

тут всё настолько круто — что это «Святой Грааль» ZCEL 1H9 обозначение в программе CQG

ход спреда за историю 50 лет - от -10 до +10 в пиках по цене спреда Бабочки, что в деньгах = 1000долл

но это в пиках, и как видим реальный ход «бабочки» это от -2 до ноль или чуть выше -

( Читать дальше )

Правила спекуляции

- 26 ноября 2018, 11:29

- |

Виктор Нидерхоффер — Университеты биржевого спекулянта

Основы

1.Готовьтесь профессионально и будете получать профессиональный доход.

2.Что делать, если ты хочешь играть с мастерами? Ознакомься с записями партий, которые они сыграли; изучи их сильные и слабые места.Наблюдай за ними, когда они играют; слушай, что они они говорят; прочти их книги. И только после этого садись играть с ними.

3.Некоторые мастера похожи на чародеев: им удается сводить вничью, а подчас и выигрывать совершенно безнадежные партии. Но за этим «колдовством» стоят годы упорного труда и учения.

4.Самая древняя стратегия действует ничуть не хуже новой, если твой противник не знаком с нею. С помощью старых стратегий я выиграл гораздо больше партий и матчей, чем благодаря стратегиям новым.

5. Когда игрок выходит на мировой уровень, он превращается в трудоголика, но это необходимо для чемпиона.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал