Избранное трейдера yuryss

Место для загородной жизни в подмосковье.

- 20 сентября 2017, 12:26

- |

Основные критерии у меня следующие:

— Рядом либо скоростная трасса новая рига, платники (минка, ленградка) или станция жд, время в пути до мкад или до жд станции москвы не более часа.

— Желательно рядом (10-15мин. на машине) какой нить подмосковный город типа Звенигород, Истра, Зеленоград..

— Рядом хорошие сады, школы не дальше 10-20 мин. на машине

— Рядом магазин продуктов до 15 мин. пешком

— Место, где погулять с детьми, позаниматься спортом, побегать.

— Пруд для купания

— Участки от 10 соток лучше 20

— Ценовой сегмент от 15 до 30млн., это под ключ.

В общем, люди добрые, просмотреть самому все районы жизни не хватит, посоветуйте пожалуйста район, поселок, КП, кто, что сможет из личного опыта.

Заранее благодарен!)

- комментировать

- ★12

- Комментарии ( 90 )

апдейт моих роботов, картинки, автоследование

- 14 сентября 2017, 15:20

- |

Основное изменение, как вы уже догадались, в том что я включаю автоследование, а иначе зачем пишут такие статьи? ;)

1. Я опять выгрузил недавно в эксель данные из тслаба по роботам чтобы посчитать разные метрики, как это было сделано в этих статьях

тут корреляция и начало smart-lab.ru/blog/264251.php

тут про эффект от лимитирования общей позиции https://smart-lab.ru/blog/264482.php

новые картинки будут ниже.

( Читать дальше )

Управление капиталом портфеля алгоритмических стратегий.

- 08 сентября 2017, 23:48

- |

Изначально, была мысль написать большую статью, с множеством забавных эпизодов, прекрасно иллюстрированную. Но, честно, не осилил. Не нашел как верно отобразить графическую информацию. Поэтому, полагаюсь на то, что заинтересованные — сами проверят все описанные методы и оставят один-два комментария.

Рассмотрим разные варианты управления капиталом при торговле портфелем стратегий.

Для простоты, можно рассматривать портфель из двух стратегий, на отрезке где одна стратегия стабильно зарабатывает, а вторая работает неустойчиво.

1. Фиксированный лот без реинвестирования. Просто суммируем две кривые прироста капитала. В данном случае все просто, одна стратегия делает прибыль, другая добавляет просадки. При раздельном тестировании этот метод позволяет наиболее точно оценить стратегию. Минус метода в том, что при значительном изменении капитала (вывод или занос денег) нужно править рабочий обьем.

2. Каждой стратегии выделяется равный процент депозита, прибыль реинвестируется, либо уменьшается обьем при просадке счета

Тут вроде все понятно, этот подход все любят. На прибыль добавляемся, при убытке сокращаем лот. Если одна стратегия сильно льет, а вторая немного зарабатывает, то рабочий обьем режется на всех стратегиях, так как общий размер депозита сокращается. И тут возникает вариант 3, про который почему-то никто не говорит.

3. Создаем условия, когда каждая стратегия работает независимо (одна стратегия — один счет, стартовая сумма для счетов одинаковая), прибыль реинвестируется, либо уменьшается обьем при просадке счета. При этом каждое направление входа системы (лонг или шорт) рассматривается как отдельно взятая стратегия. Почему так? Возьмем простую трендследящую стратегию. На тренде вверх имеем хорошие сделки от лонга, но на резких и коротких коррекциях тренда шорт как правило не зарабатывает. И наоборот для тренда вниз. В этом случае мы будем резать лот на убыточном направлении стратегии и добавлять на прибыльном.

4. Доработка варианта 3. К каждой отдельно взятой стратегии добавляем элемент equity-trading. В коде стратегии отслеживаем изменение капитала (start_deposit +- netprofit), параллельно заполняем массив финансового результата при торговле 1 лотом, вводим порог допустимой просадки и при ее достижении выключаем стратегию (торгуем минимально возможным обьемом — 1 контракт или 1 акция). При восстановлении теоретической кривой капитала выше порога просадки — возобновляем работу полным обьемом. Порог просадки задается исходя из прошлых данных бэктеста, либо на глаз. Сильно зажимать порог нельзя. На глаз у меня получилось, что максимальная просадка стратегии с учетом процента капитала выделяемого на стратегию примерно равняется 3% на весь капитал. То есть, если стратегия торгует на 30% капитала, то пороговое значение должно быть примерно 10%. Здесь возможны исключения, например для стратегий с малой просадкой можно задавать пороговое значение чуть больше максимальной исторической просадки.

Мои тесты показывают, что при применении варианта 4 общая прибыль незначительно снижается, но так же снижается и просадка. Соотношение профит-просадка увеличивается примерно на 20%, для некоторых стратегий соотношение увеличивается в два раза.

Апдейт

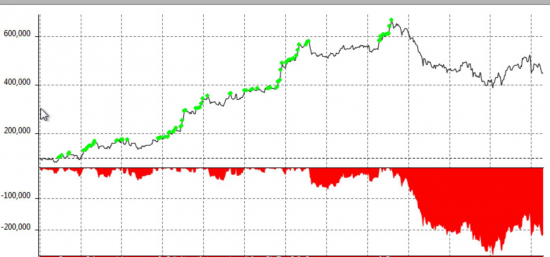

Для примера equity-trading я рассмотрю трендовую стратегию на сбербанк.

Входные условия — только шорт, 100 контрактов фиксированный лот, без пирамидинга. С лонгом все понятно, последние пару лет стратегия зарабатывает без значительных просадок.

Эквити с фиксированным лотом, 100 контратктов.

( Читать дальше )

Склееные фьючерсы

- 18 августа 2017, 23:35

- |

Статья будет полезна тем, кто уже тестирует или планирует тестировать торговые стратегии на фьючерсах.

В моей практике постоянно приходится сталкиваться с торговыми стратегиями на срочном рынке.

В каждом таком случае необходимо понимать, на каких данных тестировалась стратегия, как склеивались фьючерсы, если они склеивались.

Цена фьючерса зависит от следующих параметров: цены базового актива, процентной ставки и дней до экспирации.

F=N*S*(1+r1) — N*div*(1+r2),

где

N – объем фьючерсного контракта (количество акций),

F – цена фьючерса;

S – спот-цена акции;

r1 – процентная ставка на срок со дня заключения сделки по фьючерсному контракту до его исполнения;

div – размер дивидендов по базовой акции;

r2 – процентная ставка на срок со дня закрытия реестра акционеров («отсечки») до исполнения фьючерсного контракта.

Поэтому фьючерсы с разными датами экспирации торгуются c разными ценами, с премией или дисконтом к базовому активу.

( Читать дальше )

Портфельное упражнение

- 18 августа 2017, 11:00

- |

За последний месяц уделил внимание изменению спекулятивной части торговли. Добивался повышения средних сделок, чтобы снизить влияние проскальзывания и комиссий, а также избавиться от влияния любого отдельно взятого дня в году на итоговый результат.

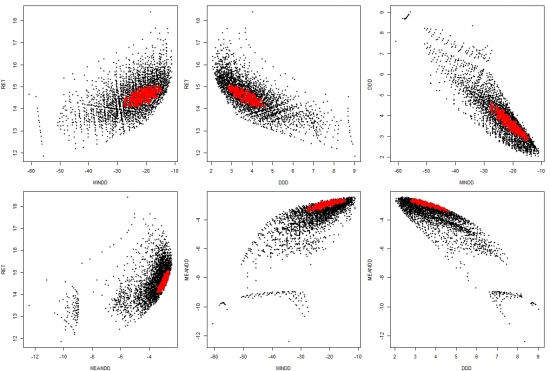

Отбросив лишнее, остались у меня пять спекулятивных систем: RI-long, RI-short, SR-long, Si-long, Eu-long. Торгуются они примерно с равными весами. Может возможно что-то лучшее, чем паритет по весам (логический паритет по риску в моем понимании)?

Сделал сеточку весов от 0 до 1 с шагом 0.25. Итого получилось 3124 портфеля:

RET — среднегодовая доходность за >10 лет.

MINDD — наихудшая просадка за >10 лет.

MEANDD — среднедневная просадка за > 10 лет.

DDD — ср.кв.откл. подневных просадок за > 10 лет.

( Читать дальше )

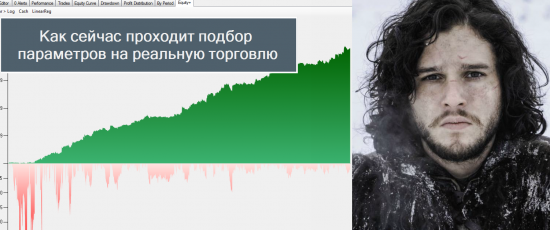

ЛЧИ близко. АлгоТрейдинг - устойчивость робота и подбор параметров

- 11 августа 2017, 12:06

- |

Для того, чтобы лучше понять материал, можно ознакомиться в этими статьями:

https://smart-lab.ru/blog/180975.php

https://smart-lab.ru/blog/259824.php

Там же видео как я оптимизировал 2,5 года назад(2015 год)

+++ Спасибо за твой плюс или коммент, они важны для меня!+++

*Картинки из статьи можно смотреть тут

( Читать дальше )

SWT-МЕТОД. Часть 7. Риск-менеджмент

- 10 августа 2017, 05:50

- |

СОДЕРЖАНИЕ

1. Классический технический анализ — smart-lab.ru/blog/410502.php

2. SWT-метод. Теория — smart-lab.ru/blog/412671.php

3. SWT-метод. Практика применения - https://smart-lab.ru/blog/412883.php

4. Принципы анализа трендов в SWT-методе — https://smart-lab.ru/blog/413125.php

5. Торговые тактики для позиционной и ситуационной торговли - https://smart-lab.ru/blog/413518.php

6. Дополнительные условия (фильтры сделок) - https://smart-lab.ru/blog/413684.php

7. Риск-менеджмент -

( Читать дальше )

Курс Йельского университета на тему финансовых рынков

- 07 августа 2017, 20:04

- |

Очень понравилось, даже несмотря на то, что я не фанат теории.

www.youtube.com/playlist?list=PL8F7E2591EE283A2E

Список лекций для быстрого ознакомления о чем вообще речь:

1. Finance and Insurance as Powerful Forces in Our Economy and Society

2. The Universal Principle of Risk Management: Pooling and the Hedging of Risks

3. Technology and Invention in Finance

4. Portfolio Diversification and Supporting Financial Institutions (CAPM Model)

5. Insurance: The Archetypal Risk Management Institution

6. Efficient Markets vs. Excess Volatility

7. Behavioral Finance: The Role of Psychology

8. Human Foibles, Fraud, Manipulation, and Regulation

9. Guest Lecture by David Swensen

10. Debt Markets: Term Structure

11. Stocks

12. Real Estate Finance and its Vulnerability to Crisis

13. Banking: Successes and Failures

14. Guest Lecture by Andrew Redleaf

15. Guest Lecture by Carl Icahn

16. The Evolution and Perfection of Monetary Policy

17. Investment Banking and Secondary Markets

18. Professional Money Managers and Their Influence

19. Brokerage, ECNs, etc.

20. Guest Lecture by Stephen Schwarzman

21. Forwards and Futures

22. Stock Index, Oil and Other Futures Markets

23. Options Markets

24. Making It Work for Real People: The Democratization of Finance

25. Learning from and Responding to Financial Crisis I (Lawrence Summers)

26. Learning from and Responding to Financial Crisis II (Lawrence Summers)

Кластерный анализ в TSLab

- 03 августа 2017, 10:47

- |

Приветствую всех.

Недавно проводил вебинар на тему кластерного анализа в TSLab.

Это скорее презентация нового функционала, нежели вебинар, так как в основном показывал и рассказывал что это за новые кубики.

Так как продукт новый, то и, собственно, не стоит сильно критиковать. много недоделок и большое развитие ждет этого фукнционала в будущем. Я на вебинаре даже больше прорекламировал волфикс)) ну, так получилось.

Но вот наконец вышел апдейт версии программы и теперь эти кубики полноценно доступны для всех пользователей. Все улучшения которые хотели бы увидеть — пишите хоть в комментариях, хоть на форуме, хоть в поддержку. В итоге получите желаемый продукт, а не тот что получился в ходе разработки.

П.С. для сектантов тслаб — в обновлении доступна новая мощная опция, игнорировать выход не на последней сделке, которая будет всегда генерировать новый выход — если был пропуск по каким либо причинам.

Так же изменили логику работы в мененджере команд — теперь выход по рынку — игнорирует настройки агента и совершит выход по рынку, даже если стоит чекбокс рыночные лимиткой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал