s&p500

Записки финансиста 21 марта 2017 год

- 21 марта 2017, 10:29

- |

Фьючерс РТС

Нет никаких сигналов для инвестиций. Без позиций.

Фьючерс Si

Долгосрочные инвесторы — открытие новых позиций не рекомендуется. Удержание «коротких» позиций до уровней 51250 — 50600

Среднесрочные инвесторы — открытие новых позиций не рекомендуется. Удерживать «короткие» позиции до уровней 54800 — 54350, при повышении котировок выше 60900 пересмотреть свои позиции

Краткосрочные инвесторы — открытие позиций не рекомендуется. Удерживать «короткие» позиции до уровней 58250 — 57500, если котировки подымутся выше уровня 58800 пересмотреть свой анализ

Фьючерс на нефть BR

Долгосрочники — открытие новых позиций не рекомендуется. Удерживать LONG позиции до уровней 61 — 64, если котировки начнут снижаться ниже уровня 43.60, пересмотреть свои позиции

Среднесрочники — открывать новые позиции не стоит! Удерживаем «короткие» позиции до уровней 51.20 — 50.90, если цена уйдет выше уровня 51.90 следует пересмотреть свои позиции

Краткосрочники — новым позициям, говорим: «Нет!». Удерживаем «короткие» позиции до уровней 51.15 — 51.05, при выходе котировок выше цены 51.90, пересматриваем свой анализ

Индекс SP500

Для всех типов инвесторов — новые позиции не открываем, не выгодно. Удерживаем LONG, до уровней 2380 — 2400. Если котировки уходят ниже цены 2350 пересматриваем свой анализ

- комментировать

- Комментарии ( 3 )

Можно ли третий год шортить Америку и быть в плюсе? Часть вторая.

- 20 марта 2017, 16:54

- |

Первая часть тут — smart-lab.ru/blog/387208.php

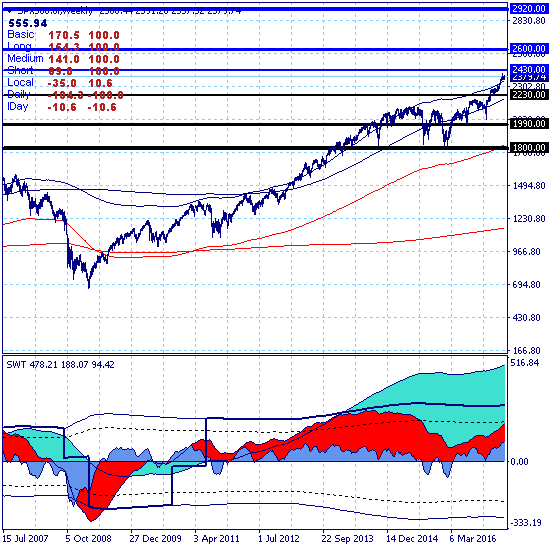

Итак, продолжаем изучать динамику и не только её, разбирая подробно каждый год. Цель разбора, выявить, можно ли было шортить с 2014 года американский индекс SP500 и заработать на этом. Если, да, то при каких условиях и параметрах ТС?

Год, как мы уже видим по факту, закрылся не в пользу медведей. За год индекс прибавил 12.5% и это больше среднестатистического прироста, плюс ко всему, за год не случилось коррекции даже на 10%, что повысило риски коррекции на год следующий (это статистическое обоснование).

В 2014 году, от своих максимальных отметок индекс SP500 отваливался несколько раз, но коррекции были не глубокие. В январе-феврале коррекция была на 5.4%, в апреле на 4%, ещё одна на 4% в августе, неплохая коррекция на 7.4% произошла в октябре и на 5% в декабре. Пять неглубоких коррекций за год, но в итоге рост на 12.5%.

Казалось бы, шортистам тут никак не заработать. Утверждение верно при сценарии тупо сидеть весь год в короткую. А если использовать всего одно правило, которое я использую уже третий год: начинать формировать короткие позиции только после того, как индекс заново хоть на 1 пункт, а лучше на 0.5% обновит исторический максимум? Сразу забегая вперёд отвечаю на вопрос, который точно будет в комментарии – это не мартингейл! Ни на какие плечи поза не увеличивается! Но про расчёт и формулу уже будет в третьей части.

( Читать дальше )

Утро понедельника. Ситуация на CME Group и ICE U.S

- 20 марта 2017, 11:22

- |

Фундаментальный обзор товарного рынка. Фьючерсы на индекс доллара, S&P500, золото, евро, бразильский реал, сахар, какао, хлопок, кофе, пшеницу, кукурузу, соевые бобы.

( Читать дальше )

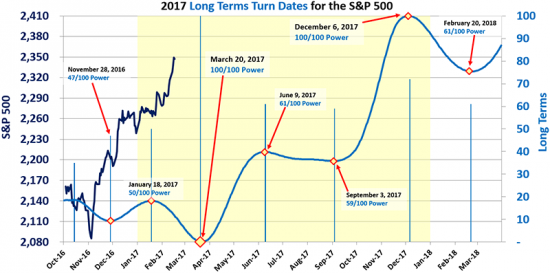

Астрология. 20 Марта. 2017г. -Bredley LT Turn Date. Сила 100/100

- 20 марта 2017, 05:42

- |

S&P futures down = — 5.00 (Sunday. 11:15PM ET) — негатив.

20 Марта 2017 — Bredley Long Term Turn Date. power 100/100. upward now. (точность за последние 5лет 89%, ± 2дня) — позитив.

Oversold волатильность (на 2mo 60min chart) — уже начала движение вверх в пятницу — и продолжит в понедельник. Еще один аргумент в пользу негативной динамики в начале недели, что вообще в духе — пост экспирационной недели (Март). 78% down week (35yrs study)

Bredley Date. 20 march 2017.

Можно ли третий год шортить Америку и быть в плюсе? Часть первая.

- 18 марта 2017, 20:02

- |

Задним числом мы конечно все умные. Очень просто открыть левую часть графика и констатировать факты, мол, там надо было купить, там продать. Но если придерживаться здравой логики и расчётам, то в принципе, возможно всё, ну или почти всё. Единственный нюанс в том, что фундаментальные процессы и ставки отрабатываются не быстро, порой на это уходит несколько месяцев, или кварталов, да и рынок может оставаться иррациональным намного дольше, чем большинство будут платёжеспособны.

Вопрос о том, что всегда нужно торговать только по тренду, я даже разбирать не хочу, ибо любой трейдер с опытом прекрасно знает, что тренд всегда можно увидеть постфактум. Глобально, рынок – это конечно инструмент растущий, он всегда будет только расти, но рано, или поздно на нём всегда будут происходить коррекции в 10-20-30% и даже 50-60%. Когда будет сломлен растущий тренд, рынок будет уже намного ниже, может на 10%, может на 20%, но когда это случится, все “умники” начнут кричать про обычную коррекцию в рамках растущего тренда, и только при коррекции в 30 и более процентов до всех дойдёт, что тренд сломлен, но и в этот момент рынок может запросто оказаться на дне и шортить там акции всё равно никто будет. Поэтому давайте раз и навсегда отбросим понятие тренда. Глобально тренд на фондовых рынках всегда будет вверх, но одновременно с этим, на более мелких фреймах, дневной, часовой, тренд запросто может быть падающий. Причём коррекционное движение вниз всего на 10% на глобальном бычьем рынке — это будет хороший медвежий тренд на дневном таймфрейме. Когда оно случится не знает никто, поэтому без фундаментальных оценок экономики, компаний и без оценки будущей монетарной политики Центробанка, поймать и высидеть хороший тренд очень тяжело. Любые индикаторы, да и всё ТА построено на цене, а цена это прошлое. Следовательно, всё, что вы видите и анализируете – это прошлое, и лишь на основе этого невозможно прогнозировать будущее, точнее можно, c вероятность 50 на 50%, но совсем без ТА тоже на фондовом рынке работать не получится.

( Читать дальше )

Рубль доллар (предположение )

- 18 марта 2017, 13:36

- |

Сделали клин. Клин похож на сипиШНЫЙ разворотный в маре 2009.

С 15.02.2017 до сегодня сделали волну 1 и 2.

Теперь будет начало 3 волны. Может быть до 65 добермся к 15 апреля.

Лучше всего былобы показать Вам, уважаемые читатели, график для наглядности, но я чегото не хочу. Сори.

Если Вы сами хотите, то, можно время, потраченное на написание комментов, потратить на изучение графика — польза будет Вам, а от коммента польза только мне в копилку тщеславия.

Всем желаю всем прибыли, братцы!!!

S&P 500 Экспирация

- 17 марта 2017, 15:45

- |

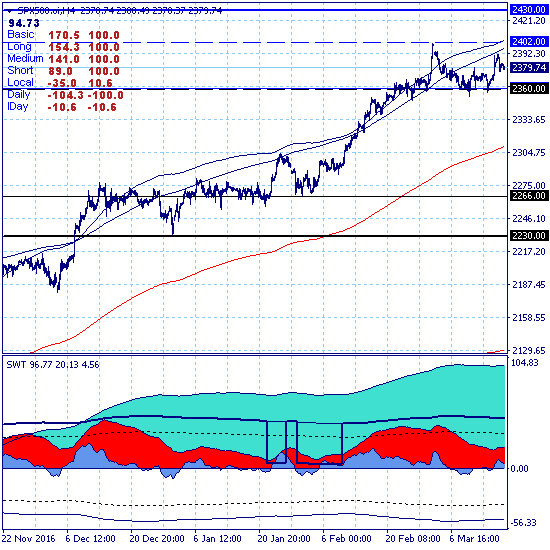

До экспирации осталось меньше часа. Как вчера и ожидал ценник двинулся в сторону 2375-75 обновить откат после первого импульса публикации ФРС, где собственно и застрял на весь вчерашний день и до текущего момента.

В текущий момент видимо собираются провести экспирацию около 2380 страйка по мартовскому контракту, выше которого и держат цену. Однако хоть сам вчера и встал в лонг от 2376, но за ночь сформировался медвежий флаг, целями которого является диапазон 2365 (2363 — закрытие гэпа среды) — 2359 (нижняя граница восходящего клина).

В случае прорыва сопротивления 2381 — цена двинется в сторону 2391-93. А вот если пробьют и этот уровень то не исключено новый исторический максимум, только разумеется уже его будут ставить в июньском контракте, где как мы помним отметки 2400 еще не было — его максимум 2397.25.

( Читать дальше )

S&P 500 В преддверии квартальной экспирации

- 16 марта 2017, 15:52

- |

Мои ожидания о том, что ставку не поднимут не оправдались, но реакция на решение была именно такой, которую ожидал. Это как раз к тому вопросу, что любое решение при определенном движении можно прокомментировать по разному. Ставку подняли, вроде плохо — деньги заемные стали дороже, но при этом растет экономика — хорошо, вот рынок и вырос. А если бы упал, можно было спеть песню про то что поднятие ставки — плохо, хоть и ожидаемо.

Пока что все идет в рамках восходящего клина, который я вчера обозначил на 4-х часовом графике. Как видим, ценник и вчера уперся в него и сегодня после отката снова повторил.

Вчера при росте по факту публикаций решения ФРС и выступления главы, была обозначена поддержка 2375,5 и так же перед закрытием привели цену на 2277,75 — вот в этом диапазоне сейчас и находится важный уровень для быков с точки зрения продолжения роста. В то же время считаю, что его необходимо ретестировать и только в этом случае рост будет обоснованным.

( Читать дальше )

Шорт S&P500

- 16 марта 2017, 14:28

- |

Шорт SP500 с текущих.

Стоп за хаем 01.03.2017.

Тейк 2100 плюс-минус 20 п.

Срок сентябрь-ноябрь 2017 .

Нефть 49.50 в эту экспиру.

Долл (SI) на 61000 в марте.

Пока так.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал