АКции

Компания VK рассматривает возможность проведения IPO своего IT-поставщика - VK Tech — Ъ

- 04 марта 2025, 14:02

- |

www.kommersant.ru/doc/7551688

- комментировать

- Комментарии ( 0 )

Глобальные госзаимствования достигнут в 2025 году рекордных $12,3 трлн — FT

- 04 марта 2025, 13:58

- |

Согласно оценкам S&P Global Ratings, рост выпуска гособлигаций на 3% в 138 странах приведет, как ожидается, к увеличению объема долгосрочного долга до $76,9 трлн. К подобной рекордной величине привели заимствования в результате мирового финансового кризиса, пандемии коронавируса, а теперь — из-за необходимости увеличения расходов на оборону в Европе.

По словам представителя S&P Роберто Сифон-Аревало, ситуация, когда крупные экономики сосредоточились на финансовой политике, усугубилась ростом расходов на обслуживание долга, поскольку доходность облигаций существенно выросла после окончания программ покупки облигаций центральными банками.

В США, крупнейшем заемщике в мире, «широкий бюджетный дефицит, высокие процентные расходы и существенные требования к рефинансированию долга» приведут к увеличению долгосрочной эмиссии до $4,9 трлн, говорится в отчете S&P. Данные агентства не включают казначейские векселя и такие формы госзаимствований, как долг местных органов власти.

Согласно прогнозам аналитиков, бюджетный дефицит американского правительства останется выше 6% ВВП к 2026 году, однако, по их утверждению, статус доллара как фактической мировой резервной валюты позволит США по-прежнему иметь «значительную свободу действий» в отношении госфинансов.

( Читать дальше )

Тестируем первый российский фоторезист

- 04 марта 2025, 13:44

- |

Мы проводим тестирование первого фоторезиста отечественного производства на нашем флагманском предприятии – заводе Микрон.

Партнером компании в этом проекте стал один из крупных производителей химических материалов в Приволжье.

Что такое фоторезист?

Это чувствительный к ультрафиолету полимер, используемый на этапе литографии для создания рисунка будущей схемы на пластине.

Как это работает?

Для получения рисунка фоторезист наносится равномерным тонким слоем на поверхность пластины и высушивается. После этого пластина подвергается воздействию ультрафиолета через специальный фотошаблон с рисунком слоя будущей схемы. В процессе химической обработки рисунок проявляется в слое фоторезиста.

Последующий технологический этап переносят рисунок из фоторезиста в структуру слоя формируемой схемы на кремниевой подложке. Эти этапы повторяются десятки раз, слой за слоем формируя структуру будущей микросхемы.

Почему это важно?

Последние несколько лет мы работаем над замещением сверхчистых материалов и газов иностранного производства продукцией российских компаний. В случае успешного завершения проекта мы получаем надежного поставщика внутри России, способного обеспечить качественный продукт и стабильные поставки.

( Читать дальше )

Продал СПБ Биржу и купил Совкомфлот

- 04 марта 2025, 13:38

- |

Покупка СПБ Биржи по новой стратегии оказалось очень удачной. За 2 месяца акции выросли на 138%. Но в личном портфеле я сумел взять только 126%.

Перешёл в Совкомфлот на 10% от портфеля (1 миллион 200 тысяч). По нему сигнал был не такой красивый. Но я рад, что он был, так как уже было некомфортно держать СПБ Биржу. Терять такую большую прибыль было бы не приятно.

Совкомфлот скорее всего буду держать до конца месяца, так как при малейшем движении рынка вверх, в конце марта будут сигналы на покупку уже по другим акциям.

Кроме портфеля в Финам, купил Совкомфлот в стратегиях автоследования в Тинькофф Агрессивные_Дивиденды и X.

Телеграм: https://t.me/blog30mln

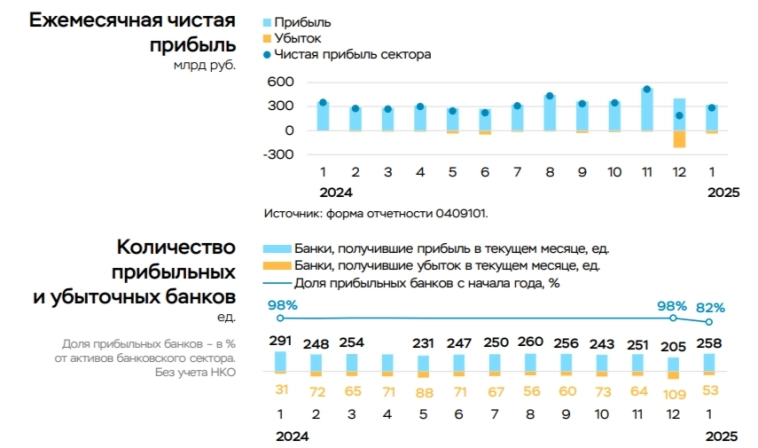

Чистая прибыль банковского сектора в январе 2025 г. — увеличилась из-за сокращения опер. расходов, основная прибыль под давлением

- 04 марта 2025, 13:33

- |

💳 По данным ЦБ, в январе 2025 г. прибыль банков составила 286₽ млрд (-19,2% г/г), рост в 1,5 раза по сравнению с прошлым месяцем (в декабре — 187₽ млрд), по сравнению с прошлым годом снижение — 354₽ млрд в январе 2024 г. Также отмечаю, что доходность на капитал в январе увеличилась с 13 до 19,4%. Теперь приступим к интересным фактам из отчёта:

🟣 Рост прибыли во многом связан с сокращением операционных расходов на 244₽ млрд (до 243₽ млрд, -50% к декабрю), т.к. в конце года банки увеличили затраты на маркетинг и персонал (многие банки перенесли выплаты вознаграждений с начала 2025 на декабрь 2024 г. из-за увеличения налога с 20 до 25% с 01.01.25.)

🟣 Резервы выросли незначительно, всего на 17₽ млрд (до -149₽ млрд, +13% к декабрю). Банки сильно увеличили резервирование по кредитам, на 132₽ млрд (до -166₽ млрд), в основном по рознице. Однако это нивелировалось снижением отчислений в резервы по прочим активам (в том числе экосистемным) на 115₽ млрд (до +17₽ млрд, в январе отдельные банки частично их восстановили).

( Читать дальше )

🔥 Европлан показал хорошие результаты в непростой год! Какой потенциал у акций?

- 04 марта 2025, 13:31

- |

Европлан сегодня отчитался за 2024 год, разбираю отчет для вас.

✔️❌ Чистая прибыль 2024 = 14,9 млрд руб. (в 2023 году = 14,8 млрд руб.)

✔️❌ ЧП 4 кв. 2024 = 3,6 млрд руб.

Отмечаювыросшие резервы, в 4 кв. они составили 55% от ЧПД, для понимания в 3 кв. — 38%, во 2 кв. — 31%, в 1 кв. – 13%. С 2017 по 2021 годы уровень резервирования от ЧПД не превышал 5%. В 1-м полугодии высокий уровень резервирования сохранится, но со снижением ставки и замещением договоров лизинга с низкими авансами, показатель должен улучшиться.

Замедление нового бизнеса, которое мы увидели в операционном отчете, пока не оказывает существенного влияния на снижение процентных доходов Европлана, так как лизинговый портфель снизился за квартал незначительно (с 261 до 256 млрд руб.)

✔️Скор. ЧП 2024 = 17,2 млрд руб. (в 2023 году = 15,1 млрд руб.)

Переоценка отложенных налоговых обязательств забрала у Европлана 2,3 млрд прибыли. Это разовая бумажная статья, на которую стоит корректировать прибыль.

( Читать дальше )

🛍 «Магнит» внедрил MaxPatrol SIEM для непрерывного мониторинга событий кибербезопасности и управления инцидентами

- 04 марта 2025, 13:27

- |

Наш флагманский продукт MaxPatrol SIEM является основой крупнейших российских центров противодействия киберугрозам (SOC): его используют более 700 компаний.

🧬 Почему «Магнит» выбрал MaxPatrol SIEM

Для обеспечения надежной защиты ритейлеру необходимы полная видимость IT-инфраструктуры и эффективное управление инцидентами информационной безопасности. До внедрения нашего продукта компания уже использовала систему класса SIEM зарубежного вендора.

Компании было необходимо сохранить киберустойчивость и непрерывность бизнеса, встроив новую систему в существующие процессы. Кроме того, специалистам розничной сети требовался удобный интерфейс для создания пользовательских правил нормализации и корреляции.

Лучше всех требованиям компании соответствует MaxPatrol SIEM.

👨💻 Как наша система работает в «Магните»

Сегодня с MaxPatrol SIEM работают 10 специалистов «Магнита». К системе подключены более 60 групп источников, которые собирают события с десятков тысяч активов. MaxPatrol SIEM также поддерживает шесть критически важных бизнес-систем, которые хранят свои журналы в базах данных.

( Читать дальше )

КИФА объявляет аудированные финансовые результаты по РСБУ за 2024 год

- 04 марта 2025, 13:24

- |

Выручка увеличилась на 31,6%, компания остается прибыльной

Москва, РФ, 4 марта 2024 г. ПАО «КИФА» (бренд — «КИФА», «B2B-платформа КИФА», далее — «Компания» или «КИФА») — оператор одноименной B2B-платформы цифровой торговли между Россией и Китаем, объявляет аудированные финансовые результаты, подготовленные в соответствии с РСБУ, за полный год, завершившийся 31 декабря 2024 года.

Ключевые финансовые результаты за 2024 год:

- Выручка увеличилась на 31,6% год к году и достигла 7,5 млрд рублей.

- Доля сервиса трансграничных поставок в общем объеме выручки составила 79,7%. Рост выручки по направлению Private Trade составил 38%.

- Выручка от реализации товаров через розничные маркетплейсы составила 384,8 млн рублей. 2024 год стал первым годом активного развития данного направления – КИФА помогает китайским производителям выходить на В2С-маркетплейсы в РФ, предоставляя полное сопровождение сопутствующих процессов.

( Читать дальше )

Канада наносит ответный удар, вводя пошлины на товары из США на сумму $107 млрд — Bloomberg

- 04 марта 2025, 13:20

- |

Первый этап — это 25-процентные пошлины на товары американских экспортёров на сумму около 30 миллиардов канадских долларов (20,6 миллиарда долларов США), которые вступят в силу в 12:01 по нью-йоркскому времени, если США не снимут свои пошлины, заявил Трюдо.

Второй этап — это пошлины в том же размере на товары на сумму 125 миллиардов канадских долларов, которые будут введены в действие через три недели. В список войдут такие дорогостоящие товары, как автомобили, грузовики, сталь и алюминий.

«Наши тарифы останутся в силе до тех пор, пока США не отменят свои торговые меры, а если тарифы США не будут отменены, мы будем активно и постоянно обсуждать с провинциями и территориями возможность применения ряда нетарифных мер», — сказал Трюдо.

( Читать дальше )

Ожидания аналитиков АТОН по финансовым результатам МТС за 4кв24 г.

- 04 марта 2025, 13:13

- |

Мы ожидаем, что выручка составит 190,8 млрд рублей (+13,6% г/г) за счет банковского (около +25% г/г) и рекламного (более +50% г/г) сегментов, в то время как услуги связи, вероятно, покажут умеренный рост на 5-6% г/г.

Показатель OIBDA, по нашим прогнозам, составит 59,5 млрд рублей, продемонстрировав рост на 5% г/г на фоне возросших банковских расходов, которые являются частью OIBDA, и расходов на персонал.

Мы ожидаем чистую прибыль на уровне 3,0 млрд рублей против 16,1 млрд рублей в 4-м квартале 2023 на фоне роста чистых финансовых расходов, который, однако, может быть частично компенсирован переоценкой активов, обусловленной ростом рынка в декабре.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал