SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ДИВИДЕНДЫ

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Впечатляет дивидендная доходность акций Юнипро на уровне 11,7% - Велес Капитал

- 12 марта 2019, 18:41

- |

«Юнипро» планирует направить на дивиденды в 2019 году 14 млрд рублей, сообщается в материалах компании.

В 2020-2022 годах дивидендные выплаты достигнут 20 млрд рублей в связи с учетом операционных рисков и влиянием срока ввода третьего блока Березовской ГРЭС.

Главным итогом стало повышение дивидендных выплат: с 14 млрд руб. в год до 20 млрд руб. в год. Новая дивполитика фиксирует дивиденды на 3 года вперед, до 2022 года.

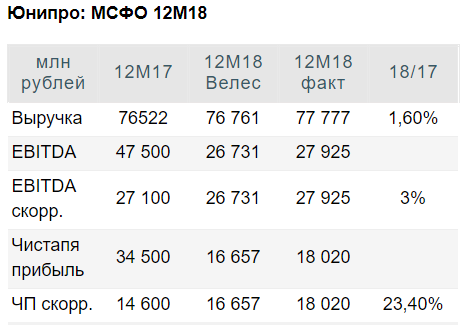

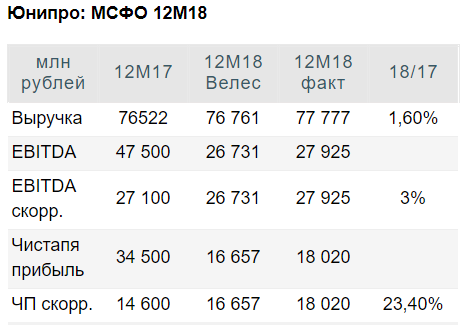

Финансовая отчетность за 2018 г. оказалась умеренно сильной – рост выручки составил 1,6%, рост EBITDA – 3,4%, а скорр. чистая прибыль – на 23,4%.

Основные моменты презентации:

— компания ожидает EBITDA'19 на уровне 26-28 млрд руб.

— аварийный блок Березовской ГРЭС должен быть введен в конце 2019 г

Из негативных моментов мы отмечаем рост сметы на восстановление аварийного блока Березовской ГРЭС на 4 млрд руб. до 40 млрд руб.

ИК «Велес Капитал»

В 2020-2022 годах дивидендные выплаты достигнут 20 млрд рублей в связи с учетом операционных рисков и влиянием срока ввода третьего блока Березовской ГРЭС.

Главным итогом стало повышение дивидендных выплат: с 14 млрд руб. в год до 20 млрд руб. в год. Новая дивполитика фиксирует дивиденды на 3 года вперед, до 2022 года.

Финансовая отчетность за 2018 г. оказалась умеренно сильной – рост выручки составил 1,6%, рост EBITDA – 3,4%, а скорр. чистая прибыль – на 23,4%.

Основные моменты презентации:

— компания ожидает EBITDA'19 на уровне 26-28 млрд руб.

— аварийный блок Березовской ГРЭС должен быть введен в конце 2019 г

Из негативных моментов мы отмечаем рост сметы на восстановление аварийного блока Березовской ГРЭС на 4 млрд руб. до 40 млрд руб.

Главный вывод заключается в том, что при текущей цене акции инвесторы могут наслаждаться впечатляющей дивидендной доходностью на уровне 11,7% годовых. В то же время мы отмечаем, что помимо этого у акций практически нет триггеров – это может быть только программа модернизации, которая покажет отдачу лишь через несколько лет, но комментариев по планам участия в ней менеджмент сегодня не дал.Адонин Алексей

ИК «Велес Капитал»

- комментировать

- Комментарии ( 0 )

Детский мир - лучшая дивидендная история в ритейле - Финам

- 12 марта 2019, 16:06

- |

«Детский мир» – ритейлер товаров для детей в России и Казахстане с выручкой в 2018 году 111 млрд руб. Сеть «Детский мир» насчитывает 743 магазина, в 2019-2022 компания планирует открыть еще как минимум 300 новых торговых точек. «Детский мир» вышел на IPO в феврале 2017 г. при цене размещения 85 руб. Крупнейший акционер – АФК Система.

Отчетность «Детского мира» отразила расширение бизнеса, и при этом менеджмент показал способность сдерживать рост издержек. Показатели выручки, прибыли вышли на рекордные уровни, и компания продолжает распределять всю прибыль на дивиденды. Мы ожидаем дальнейшего роста прибыли и дивидендов, и повышаем целевую цену с 93,4 руб. до 103 руб. Потенциал 16% в перспективе 12 мес. Рекомендация – «держать». На акции DSKY смотрим, прежде всего, как на дивидендный кейс.

Прибыль за 2018 повысилась на 36% до 6,6 млрд.руб. благодаря росту сопоставимой выручки, открытию новых торговых площадей и оптимизации операционных затрат.

Ритейлер планирует открыть как минимум 300 магазинов в 2019-2022 годах, и это станет главным драйвером роста прибыли в следующие годы.

( Читать дальше )

Отчетность «Детского мира» отразила расширение бизнеса, и при этом менеджмент показал способность сдерживать рост издержек. Показатели выручки, прибыли вышли на рекордные уровни, и компания продолжает распределять всю прибыль на дивиденды. Мы ожидаем дальнейшего роста прибыли и дивидендов, и повышаем целевую цену с 93,4 руб. до 103 руб. Потенциал 16% в перспективе 12 мес. Рекомендация – «держать». На акции DSKY смотрим, прежде всего, как на дивидендный кейс.

Прибыль за 2018 повысилась на 36% до 6,6 млрд.руб. благодаря росту сопоставимой выручки, открытию новых торговых площадей и оптимизации операционных затрат.

Ритейлер планирует открыть как минимум 300 магазинов в 2019-2022 годах, и это станет главным драйвером роста прибыли в следующие годы.

( Читать дальше )

Покупка акций TCS Group в расчете на дивиденды выглядит бессмысленной - Фридом Финанс

- 12 марта 2019, 15:50

- |

В целом финансовые результаты группы TCS GROUP оказались лучше прогнозов, поэтому ГДР компании после обнародования данных выросли на 1% до $19.5.

Компания демонстрирует быстрый рост кредитного бизнеса. За счет привлечения более 2.7 млн новых активных клиентов-держателей кредитных карт кредитный портфель за вычетом резервов TCS GROUP увеличился на 53%, а доля «Тинькофф Банка» на рынке кредитных карт по состоянию на конец 2018 года составила 11.8%. Таким образом «Тинькофф Банк» вышел на второе место на рынке кредитных карт в России после Сбербанка. На долю пяти крупнейших игроков рынка кредитных карт в РФ, в числе которых «Сбербанк», «Тинькофф Банк», «Альфа-Банк», ВТБ и Банк «Восточный», приходится более 80%. Карты «Тинькофф Банка» обладают значительными конкурентными преимуществами, благодаря чему банк может продолжить довольно агрессивно наращивать свой кредитный портфель и в 2019 году: ожидаемый чистый прирост кредитного портфеля — около 40%.

Кроме того, TCS GROUP зафиксировала рост чистой прибыли на 43% до рекордно высокого значения – 27,1 млрд рублей. Рентабельность капитала группы выросла с 52.8% в 2017 году до 74.7% в 2018 году. Между тем чистая процентная маржа сократилась с 25.3% в 2017 году до 23.6% в 2018 году, что является следствием общей тенденции на рынке финансовых услуг. В 2019 году чистая прибыль ожидается на уровне 35 млрд рублей.

( Читать дальше )

Компания демонстрирует быстрый рост кредитного бизнеса. За счет привлечения более 2.7 млн новых активных клиентов-держателей кредитных карт кредитный портфель за вычетом резервов TCS GROUP увеличился на 53%, а доля «Тинькофф Банка» на рынке кредитных карт по состоянию на конец 2018 года составила 11.8%. Таким образом «Тинькофф Банк» вышел на второе место на рынке кредитных карт в России после Сбербанка. На долю пяти крупнейших игроков рынка кредитных карт в РФ, в числе которых «Сбербанк», «Тинькофф Банк», «Альфа-Банк», ВТБ и Банк «Восточный», приходится более 80%. Карты «Тинькофф Банка» обладают значительными конкурентными преимуществами, благодаря чему банк может продолжить довольно агрессивно наращивать свой кредитный портфель и в 2019 году: ожидаемый чистый прирост кредитного портфеля — около 40%.

Кроме того, TCS GROUP зафиксировала рост чистой прибыли на 43% до рекордно высокого значения – 27,1 млрд рублей. Рентабельность капитала группы выросла с 52.8% в 2017 году до 74.7% в 2018 году. Между тем чистая процентная маржа сократилась с 25.3% в 2017 году до 23.6% в 2018 году, что является следствием общей тенденции на рынке финансовых услуг. В 2019 году чистая прибыль ожидается на уровне 35 млрд рублей.

( Читать дальше )

Чистая прибыль Русагро за 2018 год может вырасти до 12,6 млрд рублей - Альфа-Банк

- 12 марта 2019, 15:38

- |

Компания «Русагро» завтра представит финансовые результаты за 4К18 и проведет телефонную конференцию (пока нет данных о времени телефонной конференции и телефонных номера для участия). Компания уже сообщила показатель выручки до элиминации между сегментами в своих операционных результатах. Консенсус-прогноз Bloomberg ожидает ускорение рентабельности на фоне позитивной динамики цен во всех сегментах. В ходе телефонной конференции инвесторы сосредоточат свое внимание на конъюнктуре цен на ключевых рынках, обновлении прогноза капиталовложений и состоянии ключевых проектов.

Компания уже сообщила выручку до элиминации между сегментами. «Русагро» уже сообщила показатели выручки до элиминации за 4К18 и 2018 г. в своих операционных результатах – они составили, соответственно, 38,2 млрд руб. (что на 24,6% выше г/г) и 92,7 млрд руб. (что на 4% выше г/г). Согласно консенсус-прогнозу, выручка после элиминации за 4К18 вырастет на 24,5% г/г до 30,2 млрд руб.; в итоге выручка за 2018 г. составит 82,4 млрд руб., что на 4,2% выше г/г.

( Читать дальше )

Компания уже сообщила выручку до элиминации между сегментами. «Русагро» уже сообщила показатели выручки до элиминации за 4К18 и 2018 г. в своих операционных результатах – они составили, соответственно, 38,2 млрд руб. (что на 24,6% выше г/г) и 92,7 млрд руб. (что на 4% выше г/г). Согласно консенсус-прогнозу, выручка после элиминации за 4К18 вырастет на 24,5% г/г до 30,2 млрд руб.; в итоге выручка за 2018 г. составит 82,4 млрд руб., что на 4,2% выше г/г.

( Читать дальше )

Выручка Ростелекома в 2019 году составит 327-330 млрд рублей - Фридом Финанс

- 12 марта 2019, 15:25

- |

«Ростелеком» отчитался за 2018 год по МСФО близко к ожиданиям.

Выручка компании достигла 320 млрд руб. При этом замедлились темпы снижения доходов от традиционной телефонии. Это может говорить о том, что этот рынок близок к своему минимуму и в текущем году данный показатель опустится не более чем на 8%. На первое место по выручке в прошлом году вышел интернет, и рост доходов в этом сегменте полностью компенсировал их снижение от телефонии.

Я полагаю, что тенденция к увеличению доходов от интернета устойчива. В сегменте прочих телекоммуникационных услуг наблюдалась разнонаправленная динамика доходов по видам деятельности, в целом за год этот сегмент остался стабильным. Продажи облачных услуг в четвертом квартале повысились на 31%, что, вероятно, обусловлен разовыми эффектами, сдачей крупного проекта (в релизе компании указаны «умный город» и другие), но в целом тренд на рост продаж в этом сегменте также присутствует.

Рентабельность показателя OIBDA сохранилась вблизи 30%, в этом компания оправдала ожидания. Расходы в основном остаются подконтрольными компании. Исключением выступает изменение стоимости финансовых инструментов, но это менее 2% всех операционных расходов. Прибыль более волатильна: она сократилась сильнее прогнозов, до 15 млрд руб., из-за различных финансовых расходов и более низкой базы доналоговой прибыли. Однако долг остался почти на прежнем уровне 186 млрд руб.

( Читать дальше )

Выручка компании достигла 320 млрд руб. При этом замедлились темпы снижения доходов от традиционной телефонии. Это может говорить о том, что этот рынок близок к своему минимуму и в текущем году данный показатель опустится не более чем на 8%. На первое место по выручке в прошлом году вышел интернет, и рост доходов в этом сегменте полностью компенсировал их снижение от телефонии.

Я полагаю, что тенденция к увеличению доходов от интернета устойчива. В сегменте прочих телекоммуникационных услуг наблюдалась разнонаправленная динамика доходов по видам деятельности, в целом за год этот сегмент остался стабильным. Продажи облачных услуг в четвертом квартале повысились на 31%, что, вероятно, обусловлен разовыми эффектами, сдачей крупного проекта (в релизе компании указаны «умный город» и другие), но в целом тренд на рост продаж в этом сегменте также присутствует.

Рентабельность показателя OIBDA сохранилась вблизи 30%, в этом компания оправдала ожидания. Расходы в основном остаются подконтрольными компании. Исключением выступает изменение стоимости финансовых инструментов, но это менее 2% всех операционных расходов. Прибыль более волатильна: она сократилась сильнее прогнозов, до 15 млрд руб., из-за различных финансовых расходов и более низкой базы доналоговой прибыли. Однако долг остался почти на прежнем уровне 186 млрд руб.

( Читать дальше )

Polymetal опубликовал результаты на уровне прогнозов - Sberbank CIB

- 12 марта 2019, 15:15

- |

Polymetal опубликовал финансовые результаты за 2П18 в целом на уровне прогнозов, но заключительные дивиденды за 2018 год составили $146 млн., что соответствует доходности 2,7%, чуть выше наших ожиданий. С учетом спотовых цен на сырьевые товары и текущего курса пары USD/RUB Polymetal торгуется близко к средним историческим уровням по коэффициенту «стоимость предприятия/EBITDA» и с 13%-й премией к «Полюсу», акции которого на текущих уровнях мы считаем более выгодной ставкой на цену золота.

EBITDA на уровне прогнозов. EBITDA за 2П18 составила $475 млн, т. е. оказалась на уровне консенсус-прогноза и наших оценок. За весь год EBITDA достигла $780 млн, превысив уровень 2017 года на 5% на фоне увеличения объемов добычи.

Хорошая динамика расходов, совокупная денежная себестоимость на 2019 год прогнозируется в диапазоне ниже уровня 2018 года. В 2018 году средняя денежная себестоимость составила $649/унция, что чуть ниже прогнозируемого диапазона $650-700/унция, на фоне слабого рубля и хороших результатов на Кызыле. Сейчас Polymetal прогнозирует снижение совокупной денежной себестоимости в 2019 году на 4% до $600-650/унция, что на уровне нашей модели.

( Читать дальше )

EBITDA на уровне прогнозов. EBITDA за 2П18 составила $475 млн, т. е. оказалась на уровне консенсус-прогноза и наших оценок. За весь год EBITDA достигла $780 млн, превысив уровень 2017 года на 5% на фоне увеличения объемов добычи.

Хорошая динамика расходов, совокупная денежная себестоимость на 2019 год прогнозируется в диапазоне ниже уровня 2018 года. В 2018 году средняя денежная себестоимость составила $649/унция, что чуть ниже прогнозируемого диапазона $650-700/унция, на фоне слабого рубля и хороших результатов на Кызыле. Сейчас Polymetal прогнозирует снижение совокупной денежной себестоимости в 2019 году на 4% до $600-650/унция, что на уровне нашей модели.

( Читать дальше )

Продать акции или подождать дивидентов и продать после)? Как бы вы поступили?

- 12 марта 2019, 12:54

- |

Вчера (11.03.2019) Нижнекамскнефтехим объявил о выплате в апреле дивидендов в размере 19,94р/акцию.

Мною в сентябре прошлого года было прикуплено акций по цене 61р/шт.

После объявления в понедельник цена акции подскочила в обед 100+р, затем устаканилась в районе 90. Перед выходными (в пятницу) цена находилась в пределе 63-64.

Вечером, немного поразмыслив, я решил, не дожидаясь дивов, продать. И скинул по 89,4р.

Загвоздка в чем — непонятно на какой коридор выйдет бумага в конце апреля, когда дивиденды будут выплачены. Тем не менее я свое решение принял.

А как бы поступили вы в данной ситуации?

Вот коротко ход моих мыслей:

Заработано мною при продаже бумаги 89,4-61=28,4р с акции.

Дивы мог бы получить, если б не продал сейчас 19,94р с акции.

Если цена вернется в диапазон 63-64р после ажиотажа с дивами, то я поступил умно)

Если будет к маю свыше 73-75, то я проиграл) — лучше бы было придержать.

При возврате к цене 70, оба решения были бы одинаковы по профиту.

При возврате к 63-65 можно эту бумагу выкупить обратно)) (ну по моим расчета она довольна неплоха с точки зрения вложения на год)

Мною в сентябре прошлого года было прикуплено акций по цене 61р/шт.

После объявления в понедельник цена акции подскочила в обед 100+р, затем устаканилась в районе 90. Перед выходными (в пятницу) цена находилась в пределе 63-64.

Вечером, немного поразмыслив, я решил, не дожидаясь дивов, продать. И скинул по 89,4р.

Загвоздка в чем — непонятно на какой коридор выйдет бумага в конце апреля, когда дивиденды будут выплачены. Тем не менее я свое решение принял.

А как бы поступили вы в данной ситуации?

Вот коротко ход моих мыслей:

Заработано мною при продаже бумаги 89,4-61=28,4р с акции.

Дивы мог бы получить, если б не продал сейчас 19,94р с акции.

Если цена вернется в диапазон 63-64р после ажиотажа с дивами, то я поступил умно)

Если будет к маю свыше 73-75, то я проиграл) — лучше бы было придержать.

При возврате к цене 70, оба решения были бы одинаковы по профиту.

При возврате к 63-65 можно эту бумагу выкупить обратно)) (ну по моим расчета она довольна неплоха с точки зрения вложения на год)

Дивидендная доходность по акциям НКНХ составит 22% - Промсвязьбанк

- 12 марта 2019, 12:41

- |

Нижнекамскнефтехим может выплатить за 2018г дивиденды в размере 19,94 руб. на акцию

Совет директоров Нижнекамскнефтехим рекомендовал выплатить дивиденды по результатам 2018 года в размере 19,94 рубля на акцию, говорится в сообщении компании. Дивиденды рассчитаны с учетом прибыли отчетного года и нераспределенной прибыли прошлых лет. Всего рекомендовано направить на выплату дивидендов 36,495 млрд рублей, в том числе на обыкновенные акции — 32,128 млрд рублей, на привилегированные — 4,366 млрд рублей.

Совет директоров Нижнекамскнефтехим рекомендовал выплатить дивиденды по результатам 2018 года в размере 19,94 рубля на акцию, говорится в сообщении компании. Дивиденды рассчитаны с учетом прибыли отчетного года и нераспределенной прибыли прошлых лет. Всего рекомендовано направить на выплату дивидендов 36,495 млрд рублей, в том числе на обыкновенные акции — 32,128 млрд рублей, на привилегированные — 4,366 млрд рублей.

В 2018 году Нижнекамскнефтехим получил чистую прибыль по РСБУ в объеме 24,252 млрд руб., т.е. на дивиденды будет направлено больше, чем прибыль компании. На фоне новости о дивидендах, акции НКНХ вчера показали рекордный рост АО — на 45%, АП – на 70%, тем не менее, дивидендная доходность по ним остается высокой и составляет 22% по обыкновенным акциям и 28% по привилегированным.Промсвязьбанк

Катализатором роста акций Мосэнерго могут стать дивиденды за 2018 год - Атон

- 12 марта 2019, 12:15

- |

Мосэнерго: финансовые результаты за 4К18 и телеконференция

Мосэнерго опубликовала финрезультаты за 4К18 в четверг (7 марта), а вчера провела телеконференцию по их итогам. Выручка за 4К18 выросла на 4% г/г на фоне высокой выручки в сегменте электроэнергия и тепло (+9% г/г до 52.3 млрд руб.), которая была несколько нивелирована снижением выручки от продажи мощности на 24% г/г (до 9.8 млрд руб.) после истечения срока действия ДПМ у трех энергоблоков в 2018. Это оказало давление на EBITDA (-7% г/г до 14.3 млрд руб., рентабельность -3 пп г/г до 23%), несмотря на рост маржинальной прибыли (выручка за вычетом переменных операционных расходов) от электроэнергии и тепловой энергии на 11% г/г. В связи с этим чистая прибыль упала на 8% г/г до 7.4 млрд руб. (2018: -14% г/г до 21.4 млрд руб.), а FCF завершил 4К в небольшом минусе (2018: -29% г/г на уровне 18.9 млрд руб.). На телеконференции Мосэнерго сообщила, что планирует принять участие в первом тендере ДПМ-2 в апреле (мощность не уточнялась), а капзатраты в 2019 должны составить 14 млрд руб. (против 16.7 млрд руб. в 2018).

( Читать дальше )

Мосэнерго опубликовала финрезультаты за 4К18 в четверг (7 марта), а вчера провела телеконференцию по их итогам. Выручка за 4К18 выросла на 4% г/г на фоне высокой выручки в сегменте электроэнергия и тепло (+9% г/г до 52.3 млрд руб.), которая была несколько нивелирована снижением выручки от продажи мощности на 24% г/г (до 9.8 млрд руб.) после истечения срока действия ДПМ у трех энергоблоков в 2018. Это оказало давление на EBITDA (-7% г/г до 14.3 млрд руб., рентабельность -3 пп г/г до 23%), несмотря на рост маржинальной прибыли (выручка за вычетом переменных операционных расходов) от электроэнергии и тепловой энергии на 11% г/г. В связи с этим чистая прибыль упала на 8% г/г до 7.4 млрд руб. (2018: -14% г/г до 21.4 млрд руб.), а FCF завершил 4К в небольшом минусе (2018: -29% г/г на уровне 18.9 млрд руб.). На телеконференции Мосэнерго сообщила, что планирует принять участие в первом тендере ДПМ-2 в апреле (мощность не уточнялась), а капзатраты в 2019 должны составить 14 млрд руб. (против 16.7 млрд руб. в 2018).

( Читать дальше )

Негативное влияние на свободный денежный поток Polymetal нивелируется продажей активов - Атон

- 12 марта 2019, 12:04

- |

Финансовые результаты Polymetal за 2П18 и прогноз – в рамках ожиданий

EBITDA Polymetal за 2П18 ($475 млн) оказалась в рамках ожиданий рынка и чуть выше (+2%) прогноза АТОНа. Чистая прибыль в размере $292 млн обеспечила финальные дивиденды $0.31/акция (доходность 2.8%) — выше нашего прогноза $0.27/акция. Прогноз на 2019 также не удивил: TCC $600-650/унц. (АТОН: $609/унц.), производство — 1.55 млн унц. ЗЭ.

EBITDA Polymetal за 2П18 ($475 млн) оказалась в рамках ожиданий рынка и чуть выше (+2%) прогноза АТОНа. Чистая прибыль в размере $292 млн обеспечила финальные дивиденды $0.31/акция (доходность 2.8%) — выше нашего прогноза $0.27/акция. Прогноз на 2019 также не удивил: TCC $600-650/унц. (АТОН: $609/унц.), производство — 1.55 млн унц. ЗЭ.

Капзатраты Polymetal будут постепенно расти в 2019-21, но негативное влияние на FCF должно быть нивелировано продажами активов, объем которых компаний оценивает в $100 млн в 2019-20. Polymetal не выглядит дешевым, торгуясь с консенсус-мультипликатором EV/EBITDA 2019П 7.5x против среднего показателя 6.7x у мировых золотодобывающих компаний, и мы сохраняем наш рейтинг НЕЙТРАЛЬНО. Основные итоги телеконференции:1) у Polymetal есть четыре непрофильных актива, которые он намерен продать в ближайшие 18-24 месяца (Ведуга, Кутынское, Маминское в России и Личкваз в Армении); 2) компания может достигнуть своего целевого показателя чистый долг/EBITDA 1.5x к 2020; 3) Polymetal сконцентрируется на ключевых проектах, а именно, Нежданинском, Прогнозе и Кызыле; 4) по текущему курсу рубля и спотовым ценам на золото EBITDA в 2019 должна оказаться заметно выше.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал