Лизинг-трейд

Скрипт участия в размещении выпуска облигаций Лизинг-Трейд 001P-04 (BB+(RU), 100 м.р., купон 19%)

- 15 июля 2022, 11:36

- |

Продолжается размещение четвертого выпуска облигаций ООО «Лизинг-Трейд» (BB+ (RU)). На данный момент размещено 45% выпуска.

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Контакты клиентского блока ИК «Иволга Капитал»:

— [email protected], +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Александр Бойчук @AleksandrBoychuk +7 985 912 67 50

( Читать дальше )

- комментировать

- Комментарии ( 5 )

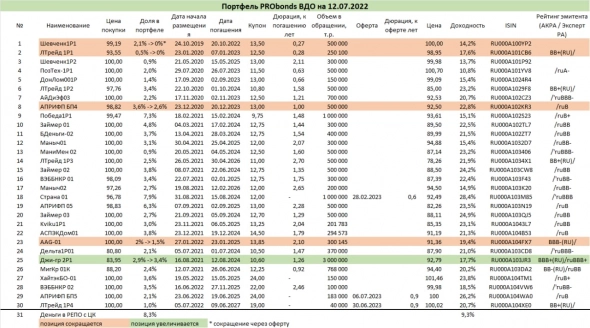

Портфель PRObonds ВДО. Сокращение убытка с начала года до -3%. И ряд операций

- 13 июля 2022, 07:56

- |

Портфель PRObonds ВДО после застоя последних 2-3 недель вновь вернулся в тренд восстановления. Убыток с начала года сократился до -3%. Накопленный за 4 года ведения результат составляет 46% (до НДФЛ, но с учетом комиссий). Последний год из этих четырех – с прошлого по нынешний июль – портфель пока отработал в ноль.

Ожидаемая доходность портфеля на ближайшие 12 месяцев – около 20%. Она складывается из доходностей к погашению входящих в портфель облигаций и доходности денежной позиции. Исходя из нее, наиболее вероятный результат портфеля в 2022 году с учетом глубокой просадки первого квартала – 5%.

Операции вновь достаточно много, хотя они больше косметического характера.

( Читать дальше )

Лизинговый портфель ООО "Лизинг-Трейд" прибавил 4,5% с начала года.

- 12 июля 2022, 14:16

- |

- По итогам июня лизинговый портфель составил 5,74 млрд. руб. (+4,5% с начала года).

- Диверсификация портфеля сохраняется на высоком уровне, на топ-10 лизингополучателей приходится 22,4% портфеля.

- Коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 127%.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн.р., 1 год до оферты, купон 19%).

Подробнее https://t.me/probonds/7874

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,7% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

ivolgacap.ru/

Ближайшие выплаты по облигациям, входящим в портфели PRObonds (11.07 - 15.07)

- 11 июля 2022, 13:34

- |

11.07.2022

- Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 5,99 руб. 11.07.2022 Амортизация: 83,3 руб.

- Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

- Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

14.07.2022

- Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

- Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Эмитенты портфеля PRObonds. Все, что Вы хотели знать, но боялись спросить.

- 07 июля 2022, 15:06

- |

Сегодня 7 июля в 18:00 в прямом эфире Дмитрий Александров разберет текущий состав облигационного портфеля PRObonds и расскажет про актуальное состояние эмитентов. Приглашаем к участию!

( Читать дальше )

Лизинговая отрасль: текущий кризис в отчётностях за 1 кв 2022 года

- 07 июля 2022, 13:48

- |

Текущий кризис оказывает на отрасль значительное влияние: изменяется структура поставщиков имущества, а лизингополучатели вынуждены пройти очередную проверку на прочность. С 2022 года лизинговые компании переходят на новый формат учёта, часть эмитентов внедрили новый формат в отчётности за 1 квартал 2022 года, что позволяет сравнить их основные финансовые результаты.

( Читать дальше )

Облигации Лизинг-Трейд 001P-04 (BB+(RU), 100 млн.р., доходность до оферты 20,5%, исполнение оферты через 12 мес) сегодня добавляются в портфель PRObonds ВДО

- 06 июля 2022, 17:22

- |

Облигации Лизинг-Трейд 001P-04 (BB+(RU), 100 млн.р., доходность до оферты 20,5%, исполнение оферты через 12 мес), размещение которых происходит в данный момент, сегодня добавляются в портфель PRObonds ВДО на 1% от активов. Совокупная доля облигаций ООО «Лизинг-Трейд» в портфеле, учитывая более ранние выпуски, составит 7,9%. Покупка нового выпуска совершается в режиме первичного размещения.

При этом, чтобы удерживать долю эмитента на уровне около 7% от активов, с завтрашнего дня в течение 10 ближайших сессий по рыночной цене из портфеля будет полностью выведен выпуск облигаций Лизинг-Трейд 001P-01. Это выпуск, который находится в портфеле уже 2,5 года, а его доходность на данный момент ниже доходности нового выпуска «Лизинг-Трейда».

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Календарь первичных размещений ВДО. Стартовало размещение облигаций Лизинг-Трейд 001P-04 (BB+(RU), 100 млн.р., YTM ~20,5% до годовой оферты)

- 05 июля 2022, 09:46

- |

Сегодня, 5 июля, стартовало размещение четвертого выпуска облигаций крупного межрегионального лизингодателя ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

Скрипт участия в размещении облигаций Лизинг-Трейд 001P-04 (5 июля, BB+(RU), 100 млн.р., YTM ~20,5% до годовой оферты)

- 04 июля 2022, 10:51

- |

5 июля — старт размещения четвертого выпуска облигаций ООО «Лизинг-Трейд» (BB+ (RU)):

Обобщенные параметры выпуска:

• Размер выпуска – 100 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год до выкупа по оферте (после 2-го года обращения еще один выкуп по оферте, весь срок обращения — 5 лет).

• Ориентир ставки купона на первый год, до выкупа по первой оферте – 19% годовых.

• Купонный период – 30 дней.

Организатор выпуска – ИК Иволга Капитал.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-04 / ЛТрейд 1P4

— ISIN: RU000A104XE0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 5 июля — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

Контакты клиентского блока ИК «Иволга Капитал»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал