МСБ-лизинг

Отчет об освоении 200 млн рублей, привлеченных в VI выпуске облигации «МСБ-Лизинг»

- 31 января 2023, 14:47

- |

Уважаемые инвесторы VI выпуска! Благодарим за участие в нашем бизнесе. Все средства направлены на финансирование потребностей наших клиентов, а значит вложенные деньги обеспечены имуществом.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Коротко о главном на 19.01.2023

- 19 января 2023, 11:07

- |

- «Лизинг-Трейд» сегодня начинает размещение выпуска пятилетних облигаций серии 001P-06 объемом 150 млн рублей. Регистрационный номер — 4B02-06-00506-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. В последние два года обращения (начиная с 37-го купона) предусмотрена амортизация равными частями. Организатор — ИК «Иволга Капитал».

- АКРА присвоило «Левел Групп» кредитный рейтинг A-(RU) со стабильным прогнозом.

«МСБ-Лизинг» на внеочередном общем собрании участников (акционеров) принял решение выплатить дивиденды

размере 8 млн рублей за счет нераспределенной прибыли прошлых периодов. По данным за 9 месяцев 2022 г. чистая прибыль компании составила 34,3 млн рублей, при этом нераспределенная прибыль выросла на 15,3 млн рублей.

( Читать дальше )

Высокодоходные облигации вернули объем. Исследование рынка ВДО по итогам 2022 года

- 16 января 2023, 11:35

- |

Источник графика - КоммерсантЪ

Как прошел 2022 год для ВДО и чего ждать в новом году? Мы задались этим вопросом и провели исследование на этот счет:

— Объем первичных размещений сократился приблизительно в 4 раза год к году: 10,1 млрд против 44 млрд рублей;

— В конце года рынок ВДО вышел на свой максимум в 2022 году. За 4 квартал было размещено бумаг на сумму 4,5 млрд рублей, причем на декабрь сумма размещений составила чуть больше 2 млрд рублей;

— Сохранение темпов 4 квартала приведет к росту рынка год к году почти на 80% в 2023 году. Однако, мы не считаем это базовым сценарием, на наш взгляд, с учетом форс-мажоров рынок может показать рост на 30 – 40% до 13 – 14 млрд рублей за 2023 год;

— Премия сегмента к доходностям госбумаг (G-Spread) к концу года составила около 6,1 п.п. До старта СВО премия составляла менее 5 п.п., однако, средняя премия за всю историю индекса получается 6,74 п.п. Таким образом, текущие доходности можно назвать стабилизировавшимися;

( Читать дальше )

Итоги 2022: развиваемся несмотря ни на что!

- 11 января 2023, 16:00

- |

Рассказывает Роман Трубачев, генеральный директор «МСБ-Лизинг».

Управляем бизнесом, учитывая максимальную изменчивость окружающего мира

Многие перемены внешних обстоятельств заставили скорректировать нашу работу – пересмотреть текущих поставщиков и номенклатуру поставляемой техники, изменить фокус на работу с б/у техникой, учесть риски мобилизации при оценке лизингополучателей, повышать ставки по лизинговым контрактам и многое другое.

События I-III кварталов 2022 г. отразились на всей лизинговой отрасли, и мы не исключение. В таком контексте было важно не столько расти, сколько сохранить объем бизнеса и скопить ресурс для роста в 2023 году.

( Читать дальше )

Облигации «МСБ-Лизинг» серии 002P-06 размещены на Московской бирже

- 15 декабря 2022, 12:09

- |

Эмиссия стартовала 12 сентября 2022 года. Деньги привлеклись на финансирование лизинговой деятельности.

14 декабря 2022 года выпуск размещен в полном объеме — 200 млн ₽. Официальное сообщение в ЦРКИ Интерфакс доступно по ссылке.

Напомним параметры выпуска:

- Ставка купона 14.5% годовых,

- Срок обращения 720 дней / 24 купонных периода — три из которых уже состоялись на момент завершения размещения,

- Амортизация равномерная ежемесячная, с 7-го купонного периода.

Выпуск будет выплачен в сентябре 2024 года.

Уважаемые инвесторы! Благодарим вас за участие в нашем бизнесе.

Коротко о главном на 15.12.2022

- 15 декабря 2022, 11:43

- |

- ЛК «Роделен» сегодня начинает размещение выпуска пятилетних облигаций серии 001Р-03 объемом 250 млн рублей. Регистрационный номер — 4B02-03-19014-J-001P. Номинальная стоимость одной бумаги составляет 1000 рублей. Ставка 1-24-го купонов установлена на уровне 15% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 2,77% в даты окончания 25-59-го купонов и 3% в дату окончания 60-го купона. Организатор — ИК «Иволга Капитал».

- «ИЭК Холдинг» 21 декабря с 11:00 до 15:00 по московскому времени планирует провести сбор заявок инвесторов на приобретение трехлетних облигаций серии 001Р-01 объемом не более 2 млрд рублей. Ориентир ставки купона установлен на уровне не выше 13% годовых. Купоны ежеквартальные. Организаторы — банк «ФК Открытие» и Совкомбанк. Техразмещение запланировано на 27 декабря.

( Читать дальше )

В «МСБ-Лизинг» стартует проект регионального партнерского развития

- 02 декабря 2022, 16:55

- |

«МСБ-Лизинг» — универсальная лизинговая компания для малого среднего бизнеса. Сегодня мы предлагает рынку широчайшую карту лизинговых продуктов:

- финансирование спец- и сельхозтехники,

- транспорта,

- жд-вагонов,

- оборудования, в т.ч. и майнингового,

- недвижимости,

- возвратный лизинг.

Мы умеем реализовать нестандартные лизинговые проекты. Работаем на всей территории России.

О проекте регионального партнерского развития «МСБ-Лизинг»

Сегодня внедрено три программы с различным сценарием. Каждый профессионал сможет найти для себя подходящий:

— и компетентный продавец, с желанием самостоятельного роста,

— и руководитель в сфере продаж, с желанием получения доли от прибыли сформированной команды.

( Читать дальше )

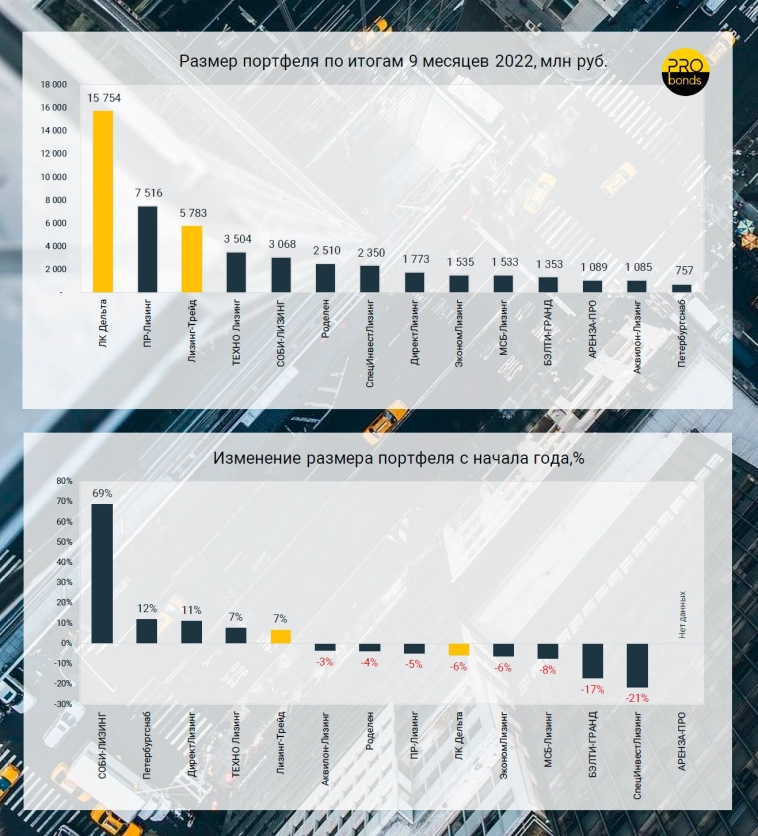

Движение вниз. Эксперт РА подвёл итоги лизингового рынка по итогам 9 месяцев 2022 года.

- 01 декабря 2022, 16:56

- |

Эксперт РА подвёл итоги лизингового рынка по итогам 9 мес. 2022 года.

В целом, ситуация с первого полугодия существенно не изменилась.

По объёму нового бизнеса тройка лидеров осталась в том же составе, но ПР-Лизинг снова поменялся местами с Лизинг-Трейдом.

- ЛК Дельта 5,14 млрд руб., 27 место в рэнкинге

- ПР-Лизинг 2,25 млрд руб., 37 место в рэнкинге

- Лизинг-Трейд 2,02 млрд руб., 40 место в рэнкинге

Из изменений стоит выделить присоединение к рэнкингу Эконом-Лизинга. Роял Капитал всё ещё не предоставляет данные для Эксперта, Солид-Лизинг перестал участвовать в рэнкинге.

Также выделяется быстрый рост портфеля у Соби-Лизинга. По объёму нового бизнеса 1.7 млрд рублей компания заняла 41 место в общем рэнкинге и 4 место среди эмитентов ВДО.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

( Читать дальше )

Подводим итоги работы за 9 месяцев 2022 года

- 19 октября 2022, 17:03

- |

🔸Сумма новых договоров лизинга = 778 млн ₽

- Объем продаж (ДКП) = 569 млн ₽

- Заключено 74 договора лизинга

- Средний чек сделки = 10,5 млн ₽

- Средний срок договора лизинга = 36 месяцев

🔸 Лизинговый портфель на 01.10.22 = 1 519 млн ₽

- Всего действующих договоров лизинга = 299 шт.

- Средний срок договора лизинга = 36 месяцев

- NPL 60+ = 0,5 %, NPL 30+ = 1,9%

🔸Соотношение лизингового портфеля и кредитного = 1.9х

- Заемное финансирование: 818 млн ₽

- Из которых 49,8 % — облигационные займы 🤝

🔸 География бизнеса:

- Южный ФО = 58%

- Центральный ФО = 12%

- Северо-Западный ФО = 11%

- Приволжский ФО = 9%

- Сибирский ФО = 5%

- Уральский ФО = 3%

- Другие = 3%

🔸 В III квартале мы:

- Повысили кредитный рейтинг до уровня ruBB➕ со стабильным прогнозом,

( Читать дальше )

Мы подготовили бухгалтерскую отчетность по МСФО

- 14 октября 2022, 14:18

- |

В силу законодательства РФ наша компания обязана сдавать годовую отчетность по РСБУ (например, эта отчетность по итогам 2021 года).

Но для повышения открытости перед нашими инвесторами🤗 мы трансформировали отчетность по МСФО за 2021-2019 гг и получили аналитическое заключение от аудитора «РБ ИАС».

С 2022 г. мы применяем новые стандарты ФСБУ 25/2018 «Аренда» и 6/2020 «Основные средства», которые максимально приблизили показатели нашей отчётности, составляемой по РСБУ, к показателям нашей отчетности, трансформированной по международным стандартам.

🔗 Скачать отчетность за 2021-2019 гг по МСФО и аудиторское заключение

Все отчеты доступны на сайте и в ЦРКИ Интерфакс.

Наш телеграм-канал для инвесторов: @msbleasing

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал