SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Акции, рисерч 25 июля, Вебинар

- 25 июля 2012, 10:25

- |

Акции для трейдов сегодня

На бай — СE

На селл — GNTX WLT

Отчетных бумаг нет.

Вебинары:

Среда 25.07.2012

20,00 Рынок опционов ( вводное занятие )

Вводное занятие в курс торговли опционами. Опционы – один из «элитных» инструментов. Торговать их могут не все. Однако их невероятная доходность и меньшее количество рисков, по сравнению с другими инструментами, привлекает все большее внимание. В течение 50 минут, вы станете обладателями всех необходимых знаний, что бы начать серьезно заниматься опционами.

— Понятие инструмента

— рынок опционов (объемность, где торгуются)

— Игроки

— риски при работе

— заработки на опционах

— условия, необходимые для торговли

— торговые платформы

Записаться: отправьте заявку на Info@annlearn.com или добавьте в скайп — bumblebee561

Всем удачной торговли!

На бай — СE

На селл — GNTX WLT

Отчетных бумаг нет.

Вебинары:

Среда 25.07.2012

20,00 Рынок опционов ( вводное занятие )

Вводное занятие в курс торговли опционами. Опционы – один из «элитных» инструментов. Торговать их могут не все. Однако их невероятная доходность и меньшее количество рисков, по сравнению с другими инструментами, привлекает все большее внимание. В течение 50 минут, вы станете обладателями всех необходимых знаний, что бы начать серьезно заниматься опционами.

— Понятие инструмента

— рынок опционов (объемность, где торгуются)

— Игроки

— риски при работе

— заработки на опционах

— условия, необходимые для торговли

— торговые платформы

Записаться: отправьте заявку на Info@annlearn.com или добавьте в скайп — bumblebee561

Всем удачной торговли!

- комментировать

- Комментарии ( 0 )

ОПЦИОНЫ - вопрос по OI

- 25 июля 2012, 00:14

- |

Всем, привет!

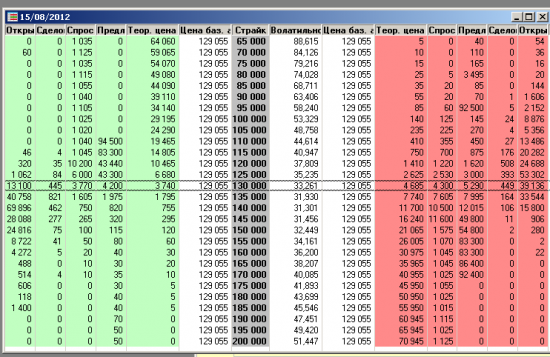

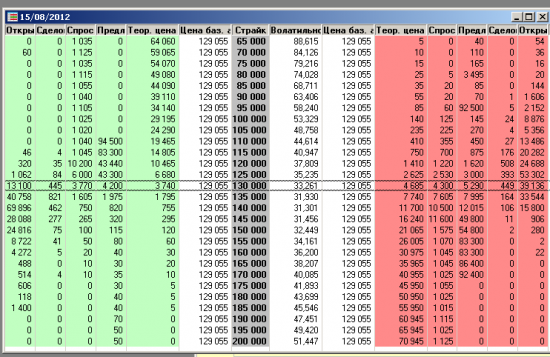

Вопрос к знающим: имеем, доску опционов на августовскую серию по риу2.

в частности, интересует 130-ый страйк, а именно, открытый интерес:

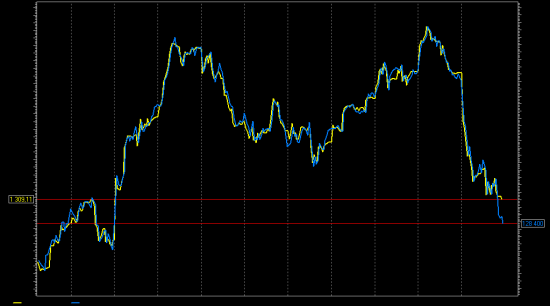

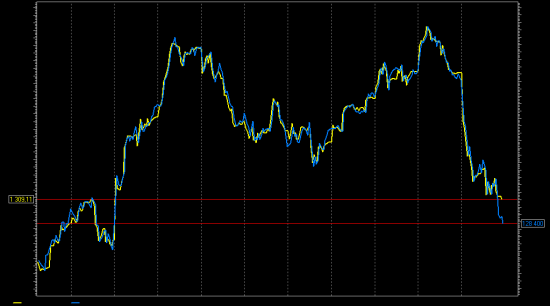

также, имеем график колов по 130-му страйку:

( Читать дальше )

Вопрос к знающим: имеем, доску опционов на августовскую серию по риу2.

в частности, интересует 130-ый страйк, а именно, открытый интерес:

также, имеем график колов по 130-му страйку:

( Читать дальше )

Бэквордация Ри и РТС и объемы в 140-х колах ближних...

- 24 июля 2012, 22:51

- |

Кажись на вечерке переборщили бэквордаторы… Уже 2500… До фига млин… Надоть утра дождаться...

А вообще по рынку насторожили продажи и крутой объем для месячного опциона в 140 коллах… За час вчера 20000 и уже ОИ за 70К перебрался…

( Читать дальше )

А вообще по рынку насторожили продажи и крутой объем для месячного опциона в 140 коллах… За час вчера 20000 и уже ОИ за 70К перебрался…

( Читать дальше )

Экономический обзор - текущая ситуация и перспективы

- 24 июля 2012, 21:18

- |

Биржевой канал от 24.07.2012

В гостях: Игорь Путилин

В гостях: Игорь Путилин

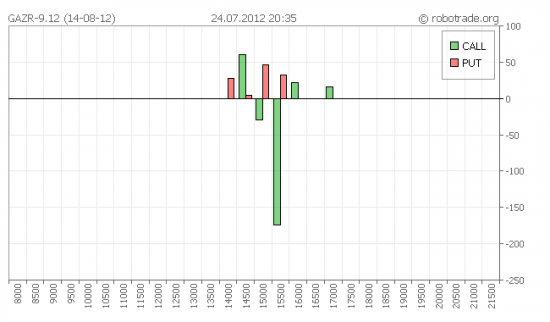

Изменение открытого интереса по опционам GAZR-9.12 (14-08-12) *

- 24 июля 2012, 20:38

- |

интересная картинка ;-) наводит на определенные мысли ;-)

Тем кто не верит, что рынок будет выше 145000 в середине сентября 2012г.

- 23 июля 2012, 20:45

- |

Продайте мне коллы сентябрьские !!!

в стакане мои заявки на покупку:

сент_колл_145 @ 1800

сент_колл_150 @ 1000

Заработайте!

в стакане мои заявки на покупку:

сент_колл_145 @ 1800

сент_колл_150 @ 1000

Заработайте!

ОПЦИОНЫ ! Куплю сентябрьские колл_145 и 150!!!

- 23 июля 2012, 19:59

- |

в стакане мои заявки на покупку:

сент_колл_145 @ 1740

сент_колл_150 @ 975

самые лучшие цены — продайте! верный профит...)))

Может кому нужно продать — продайте мне!

сент_колл_145 @ 1740

сент_колл_150 @ 975

самые лучшие цены — продайте! верный профит...)))

Может кому нужно продать — продайте мне!

Покупка волатильности на сентябре ч.2

- 23 июля 2012, 19:57

- |

11 числа мне пришла в голову замечательная мысль, а не прикупит ли мне волы.

Ну, сказано-сделано. Начало можно прочитать тут:

smart-lab.ru/blog/64720.php

Хеджировал позиуию 20 лотами, собственно видеть можно на диаграмке, как время удержания позиции так и точки входа.

Краткие резултаты:

Естественно, тета свирепствует и последние несколько дней до сегодняшнего УД я набирал фьючи, теряя на распаде и падении импля.

Сегодня, конечно, если бы я потратил время на чтение новостного фона то хеджился бы шире, но скорее всего, поступил все же системно и с этой точки зрения, правильно, сохранив шаг 20 лотов.

( Читать дальше )

Ну, сказано-сделано. Начало можно прочитать тут:

smart-lab.ru/blog/64720.php

Хеджировал позиуию 20 лотами, собственно видеть можно на диаграмке, как время удержания позиции так и точки входа.

Краткие резултаты:

Естественно, тета свирепствует и последние несколько дней до сегодняшнего УД я набирал фьючи, теряя на распаде и падении импля.

Сегодня, конечно, если бы я потратил время на чтение новостного фона то хеджился бы шире, но скорее всего, поступил все же системно и с этой точки зрения, правильно, сохранив шаг 20 лотов.

( Читать дальше )

Накануне новой недели - краткие мысли от Майкла(230712 - про неэффективность рынка)

- 23 июля 2012, 04:58

- |

Идею обзоров на границе вс-пн можно сказать украл у margin(да простит она меня) — на

неделе много по делу тяжело писать, много рыночного шума, много текучки и т.д. и т.п.

поэтому попробую перед. пн выражать основное в своём воспр. на след. неделю как можно

короче, в идеале(в будущем) как в твиттере уложиться в байт(256 символов), но пока это

нереально буду стараться хотя бы в полу-слово(256*4=1024 символов), остальное в комментах...

Попытка конечно несколько безумная, её продолжение будет зависеть от + в комментах и

желание публики видеть продолжение, именно на недельном тайм-фрейме )

Это было вступление, теперь итого:

---

Про неэффективность рынка написано наверно в каждом втором учебнике по экономике/трейдингу

Типа тока на ней трейдеры и зарабатывают и т.д. и т.п.

А если б рынок был истинно эффективным, то цена была бы прямой лининией, ну мож

с лёгким уклоном вверх согласно безрисковой ставке кредитования(инфляции)

постулат учебников(тех что я видел) — на эффект. рынке заработать невозможно, все

зарабатывают тока на движах, т.е. больших колебаниях цен — типа постулат и обсуждению

не подлежит !

Всё это замечательно, но движах зарабатывать можно тока если знать КУДА, а это каждый

раз новая загадка, и получается что заработок зависит от угадайки (

Именно поэтому(а ля тэзис играй против толпы) лично для себя я пробую сделать страт.

«наоборот», т.е. предпочт. эффективный или близкий к нему рынок, знай себе

продавай колы и путы вне денех, то бишь возможного коридора, главное чтоб были покупатели )

тут кста многие пытаются прогнозить какие-то цифры по РИУ, диапазон у некоторых 120-155,

ну с таким диапазоном дело нехитрое )

моя идея такова, что что до бена 1 августа вола будет низкой, и коридор узким, типа 133-142 ±2%

( Читать дальше )

неделе много по делу тяжело писать, много рыночного шума, много текучки и т.д. и т.п.

поэтому попробую перед. пн выражать основное в своём воспр. на след. неделю как можно

короче, в идеале(в будущем) как в твиттере уложиться в байт(256 символов), но пока это

нереально буду стараться хотя бы в полу-слово(256*4=1024 символов), остальное в комментах...

Попытка конечно несколько безумная, её продолжение будет зависеть от + в комментах и

желание публики видеть продолжение, именно на недельном тайм-фрейме )

Это было вступление, теперь итого:

---

Про неэффективность рынка написано наверно в каждом втором учебнике по экономике/трейдингу

Типа тока на ней трейдеры и зарабатывают и т.д. и т.п.

А если б рынок был истинно эффективным, то цена была бы прямой лининией, ну мож

с лёгким уклоном вверх согласно безрисковой ставке кредитования(инфляции)

постулат учебников(тех что я видел) — на эффект. рынке заработать невозможно, все

зарабатывают тока на движах, т.е. больших колебаниях цен — типа постулат и обсуждению

не подлежит !

Всё это замечательно, но движах зарабатывать можно тока если знать КУДА, а это каждый

раз новая загадка, и получается что заработок зависит от угадайки (

Именно поэтому(а ля тэзис играй против толпы) лично для себя я пробую сделать страт.

«наоборот», т.е. предпочт. эффективный или близкий к нему рынок, знай себе

продавай колы и путы вне денех, то бишь возможного коридора, главное чтоб были покупатели )

тут кста многие пытаются прогнозить какие-то цифры по РИУ, диапазон у некоторых 120-155,

ну с таким диапазоном дело нехитрое )

моя идея такова, что что до бена 1 августа вола будет низкой, и коридор узким, типа 133-142 ±2%

( Читать дальше )

Джефф Ясс - покер и опционы. Часть 2.

- 21 июля 2012, 20:13

- |

Продолжение первой части

Когда я только начал, я всегда покупал опционы, предлагавшиеся по ценам ниже внутренней стоимости, думая, что у меня в кармане гарантированная прибыль. Я не мог понять, почему другие умные трейдеры в операционном зале не бросаются на эти сделки. В конце концов я понял, что причина, по которой умные трейдеры не покупают эти колл-опционы, заключается в том, что в среднем они приводят к проигрышу.

— Если это вполне законно, то почему учреждения не продают регулярно колл-опционы накануне ликвидации своих позиций? Кажется, это было бы несложным способом снижать проскальзывание при выходе из больших позиций.

—Собственно говоря, это весьма распространенная стратегия, но маркет-мейкеры уже поумнели.

— Как изменился рынок опционов за те 10 лет, что вы на нем работаете?

—Когда я начал торговать опционами в 1981 году, все, что требовалось для того, чтобы делать деньги, это использовать стандартную модель Блэка-Шоулза и здравый смысл. В начале 1980-х годов самая общая стратегия заключалась в том, чтобы стараться купить опцион, торгующийся при относительно низкой подразумеваемой волатильности и продать связанный с ним опцион с более высокой волатильностью. Например, если большой ордер на покупку какого-то конкретного колл-опциона подталкивал его подразумеваемую волатильность до 28% в то время как другой колл-опцион для той же акции торговался на 25%, вам следовало продавать более волатильный колл-опцион и компенсировать эту позицию покупкой колл-опциона с меньшей подразумеваемой волатильностью.

( Читать дальше )

Когда я только начал, я всегда покупал опционы, предлагавшиеся по ценам ниже внутренней стоимости, думая, что у меня в кармане гарантированная прибыль. Я не мог понять, почему другие умные трейдеры в операционном зале не бросаются на эти сделки. В конце концов я понял, что причина, по которой умные трейдеры не покупают эти колл-опционы, заключается в том, что в среднем они приводят к проигрышу.

— Если это вполне законно, то почему учреждения не продают регулярно колл-опционы накануне ликвидации своих позиций? Кажется, это было бы несложным способом снижать проскальзывание при выходе из больших позиций.

—Собственно говоря, это весьма распространенная стратегия, но маркет-мейкеры уже поумнели.

— Как изменился рынок опционов за те 10 лет, что вы на нем работаете?

—Когда я начал торговать опционами в 1981 году, все, что требовалось для того, чтобы делать деньги, это использовать стандартную модель Блэка-Шоулза и здравый смысл. В начале 1980-х годов самая общая стратегия заключалась в том, чтобы стараться купить опцион, торгующийся при относительно низкой подразумеваемой волатильности и продать связанный с ним опцион с более высокой волатильностью. Например, если большой ордер на покупку какого-то конкретного колл-опциона подталкивал его подразумеваемую волатильность до 28% в то время как другой колл-опцион для той же акции торговался на 25%, вам следовало продавать более волатильный колл-опцион и компенсировать эту позицию покупкой колл-опциона с меньшей подразумеваемой волатильностью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал