Отчет

🚗 Делимобиль буксует в долгах

- 13 марта 2025, 11:24

- |

Оператор каршеринга отчитался за 2024 год по МСФО

Делимобиль (DELI)

👉Инфо и показатели

Результаты за 2024 год

— Выручка: ₽27,9 млрд (+34% год к году);

— EBITDA: ₽5,8 млрд (-10%). Рентабельность по EBITDA 21% (-10 п.п.);

— Чистая прибыль: ₽8 МЛН (-100%);

— Чистый долг: ₽29,7 млрд (+39%);

Менеджмент рекомендует Совету директоров рассмотреть обратный выкуп акций для программ долгосрочной мотивации сотрудников. А вот дивидендов за 2024 год не будет, заявили топ-менеджеры компании на телефонной конференции.

🚀Мнение аналитиков MP

Рост выручки до рекордных показателей подсказывает, что популярность каршеринга растет. В попытках удерживать долю рынка компания стремительно расширяет автопарк (до 31,7 тыс. машин) и географию присутствия (до 13 городов).

Но какой ценой!

Расходы растут быстрее доходов. Существенное увеличение себестоимости (+54%) связано с расходами на обслуживание, ремонт, топливо и страхование авто. Это снизило валовую прибыль на 3% и уменьшило рентабельность валовой прибыли с 36% до 26%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Аэрофлот отчитался за 2024 г. — компания наконец-то прибыльная и поделится ею с акционерами в виде дивидендов, но не всё так просто!

- 13 марта 2025, 09:13

- |

Аэрофлот представил нам фин. результаты по МСФО за 2024 г. Впервые с 2019 г. эмитент завершил год с прибылью, а значит можно рассчитывать дивиденды (с их выплатой тоже всё интересно), но если углубиться в изучение отчёта, то прибыль сложилась из разовых эффектов и помощи государства. Рассмотрим для начала основные данные:

✈️ Выручка: 856,8₽ млрд (+40% г/г)

✈️ Скоррект. EBITDA: 237,6₽ млрд (+18,4% г/г)

✈️ Чистая прибыль: 55₽ млрд (в 2023 г. убыток -14₽ млрд)

💬 За 2024 г. Аэрофлот перевёз 55,3 млн пассажиров (+16,8% г/г). На внутренних линиях пассажиропоток увеличился до 42,6 млн пассажиров (+12,8% г/г), на международных линиях до 12,7 млн пассажиров (+32,7% г/г). Процент занятости пассажирских кресел составил рекордные 89,6%, увеличившись на 2,1 п.п. год к году.

( Читать дальше )

Позитивный обзор. Распадская

- 12 марта 2025, 19:15

- |

🆕 Прошлый год стал серьезным испытанием для Распадская. Компания столкнулась с падением цен на уголь, санкционными ограничениями и ростом себестоимости. Это привело к снижению выручки и резкому падению прибыли. Если в 2023 году Распадская фиксировала стабильный рост, то в 2024 году компания получила чистый убыток.

💯 Главная причина – снижение мировых цен на коксующийся уголь. На фоне глобального экономического замедления спрос на металлургический уголь просел, что напрямую отразилось на выручке компании. Если в 2023 году доходы компании выглядели уверенно, то в 2024 они сократились на 21%.

🔔 Дополнительное давление оказали санкции, ограничившие экспорт. Распадская не смогла продать уголь в прежних объемах, что также ударило по финансовым результатам. В условиях высокой волатильности компания предпочла придерживаться стратегии сохранения ликвидности, но это не уберегло ее от снижения операционной прибыли.

🛡 Еще один фактор, который негативно сказался на итогах 2024 года – рост себестоимости добычи. Денежные затраты на производство угольного концентрата выросли на фоне подорожания логистики, рабочей силы, оборудования и налоговой нагрузки. Вдобавок компания вынуждена была провести обесценение активов на значительную сумму.

( Читать дальше )

📑РенСтрах застраховал портфель от риска

- 12 марта 2025, 14:25

- |

Страховая компания из топ-10 отчиталась за 2024 год

Ренессанс Страхование (RENI)

👉Инфо и показатели

Результаты:

— чистая прибыль: ₽11,1 млрд (+7,8%); Рекордный показатель благодаря ребалансировке инвестпортфеля и закрытию M&A сделок с частичным признанием финансовых эффектов от них в 4 квартале 2024-го;

— суммарные страховые премии: ₽169,8 млрд (+37,5%). Рост благодаря увеличению продаж продуктов накопительного страхования жизни, ДМС и автострахования;

— чистые доходы от инвестиционной деятельности: ₽16,52 млрд (-7,45%);

— доходы от финансовых активов: ₽5 млрд (падение в 2,9 раза).

Инвестиционный портфель компании вырос за год на 28,8%: на 31 января 2024-го совокупная стоимость активов составляла ₽234,7 млрд:

▫️36% корпоративные облигации;

▫️28% депозиты и денежные средства;

▫️24% государственные и муниципальные облигации;

▫️5% акции;

▫️7% прочее.

По данным ЦБ, на 31 сентября 2024 года объем страхового рынка составлял ₽2,4 трлн. Ренстрах считает, что по итогам 2024 года рынок может превысить объем в ₽3 трлн рублей. В 2025-м компания рассчитывает на «хоть и более скромный, но по-прежнему двузначный рост российского страхового рынка».

( Читать дальше )

Сбербанк отчитался за февраль 2025 г. — прибыли помогла переоценка кредитов и низкое резервирование. Цессия и секьюритизация на сцене

- 12 марта 2025, 11:32

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за февраль 2025 г. Банк в очередной раз использует разные хитрости, чтобы «показать» инвесторам, что прибыль выше, чем в прошлом году (низкое резервирование, переоценка валютных кредитов и снижение налога на прибыль), если бы данных манипуляций не произошло, мы бы увидели прибыль ниже 100₽ млрд. Темпы выдачи корп. кредитов продолжают снижаться, поэтому давайте подробно рассмотрим кредитные портфели (кредитный портфель сокращается 3 месяц подряд, была валютная переоценка кредитов и цессия автокредитов — уступка кредитов 3 лицу). Частным клиентам в феврале было выдано 220₽ млрд кредитов (-51% г/г, в январе 201₽ млрд):

💬 Портфель жилищных кредитов вырос на 0,3% за месяц (в январе -0,2%, тогда произошла секьюритизация — упаковка кредитов в облигации) и составил 11₽ трлн. В феврале банк выдал 124₽ млрд ипотечных кредитов (-19% г/г, в январе 69₽ млрд). Снижение связано с отменой льготной ипотеки (видоизменение семейной), повышением КС.

( Читать дальше )

Позитивный обзор. Мечел

- 11 марта 2025, 19:03

- |

📉 2024 год оказался для Мечел крайне сложным. Компания столкнулась с падением цен на продукцию, ростом долговой нагрузки и ухудшением финансовых показателей. Несмотря на это, бизнес сумел адаптироваться: увеличил добычу угля, пересмотрел сбытовую стратегию и заключил соглашение о переносе части выплат по долгам. Разбираемся, что происходит и чего ждать дальше.

💥 Главный удар пришелся на падение цен на уголь и металлопродукцию. Доходы компании снизились, при этом себестоимость производства выросла. Добавьте к этому рост ключевой ставки ЦБ и санкции, которые вынудили Мечел отказаться от части зарубежных активов – в итоге компания закрыла год с убытком.

🥸 Финансовые показатели заметно ухудшились: прибыль сменилась минусом, EBITDA снизилась на треть, а долговая нагрузка выросла. Углубился разрыв между чистым долгом и доходностью – соотношение чистый долг/EBITDA подскочило до 4,6х (годом ранее было 2,9х).

🔍 Ключевые факторы:

🔹 Потери на зарубежных рынках. Компания потеряла контроль над рядом сбытовых подразделений, что сказалось на продажах.

( Читать дальше )

Позитивный обзор. Промомед

- 10 марта 2025, 16:46

- |

📈 2024 год стал для Промомед настоящим прорывом. Компания показала значительный рост, сделала ставку на инновационные препараты и опередила рынок по темпам развития. Однако перед ней стоит непростая задача — удержать высокие темпы в 2025 году.

🆒 Компания продемонстрировала уверенный рост доходов, который существенно обогнал общие темпы фармацевтического рынка. При этом ключевым фактором стало развитие собственных инновационных препаратов. Доля таких продуктов в выручке уже превысила 58%, и это только начало. Промомед активно расширяет линейку, вводя в оборот новые перспективные лекарства.

💡 Особого внимания заслуживает Велгия® — препарат для лечения ожирения, который буквально ворвался на рынок. Всего за несколько месяцев было продано более 300 тысяч упаковок, а продажи приблизились к миллиарду рублей. Впереди у компании еще один громкий запуск — Тирзетта®, который может стать новым стандартом в лечении диабета и ожирения.

🌐 Еще один значимый тренд — экспортное направление. Продажи за рубеж выросли почти на 50%, а завод «Биохимик» успешно прошел международные проверки, что открывает новые перспективы для масштабирования бизнеса. Компания выходит не только на классические рынки, но и расширяет деятельность в сегменте ветеринарных препаратов, который оценивается в 11,5 млрд рублей.

( Читать дальше )

Как новичку правильно анализировать отчётность компаний? Алгоритм действий

- 10 марта 2025, 12:26

- |

В отчетах бывает сложно разобраться, поэтому в данном посте я хочу рассказать об основах финансовой отчетности. На что следует обращать внимание, если вы заинтересованы какой-то компанией и хотите её оценить:

Чаще всего российскому инвестору придется работать с двумя форматами отчетности:

• МСФО (Международные стандарты финансовой отчетности) — лучший формат для инвестора. Если он есть, сразу открываем его. Если нет — ищем другие.

• РСБУ — Российский стандарт бухгалтерского учета (на самом деле скорее налогового). Не очень удобный, но нужные данные там есть.

Финансовый отчет по МСФО включает в себя ряд разделов: баланс, отчет о прибыли и убытке, отчет о движении денежных средств, изменения в собственном капитале, пояснения.

( Читать дальше )

Интер РАО отчиталась за 2024 г. — денежная позиция приносит около половины прибыли, CAPEX сократился из-за санкций, проблемы с поставками

- 10 марта 2025, 12:00

- |

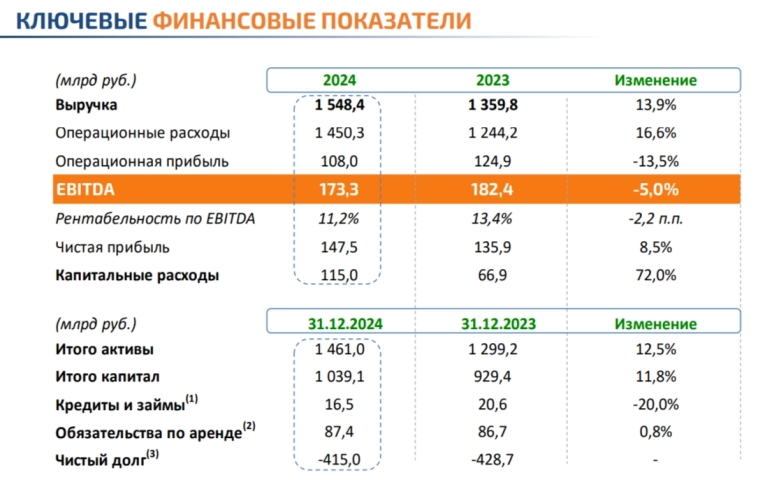

🔌 Интер РАО опубликовала фин. результаты по МСФО за 2024 г. Компания продолжает быть бенефициаром высокой ключевой ставки, кубышка (денежная позиция) на сегодняшний день приносит на 22% меньше, чем основной бизнес компании, поэтому инфляция эмитенту не страшна, также Интер РАО делает правильные шаги в бизнесе, о чём и «говорит» нам отчёт. Рассмотрим для начала основные данные:

⚡️ Выручка: 1548,4₽ млрд (+13,9% г/г)

⚡️ EBITDA: 173,3₽ млрд (-5% г/г)

⚡️ Чистая прибыль: 147,5₽ млрд (+8,5% г/г)

💡 Заработок выручки делиться на несколько сегментов: сбыт — 1013,1₽ млрд (+12,2% г/г, расширение географии присутствия, индексация тарифов и приобретение активов), генерация — 277,6₽ млрд (+7,6% г/г, рост тарифов и новые программы КОММОД), энергомашиностроение и инжиниринг — 140,8₽ млрд (+56,8% г/г, увеличился портфель заказов, покупка компаний), трейдинг — 59,5₽ млрд (+8,5% г/г, рост выручки по направлениям Казахстана, Монголии и Киргизии компенсировал сокращение объёмов поставок в Китай из-за дефицита мощности на ДВ) и прочие — 57,4₽ млрд (+4,9% г/г).

( Читать дальше )

Отторговывать геополитику становится все опаснее. К чему готовиться инвестору

- 10 марта 2025, 09:04

- |

Это мгновенно привело к распродаже акций, что еще раз доказывает, как сильно сегодня рынок зависит от геополитики и как мало сегодня инвесторов заботит какая-либо экономическая информация.

Переговоры США и Украины на высоком уровне запланированы в Эр-Рияде на 11 марта. Европейцы не будут участвовать в мероприятии, а значит — это позволит изолировать Украину от давления союзников. По итогам встречи во многом будет зависеть перспектива перемирия.

Трамп дал понять, что сделки по редкоземельным металлам недостаточно для возобновления военной помощи и обмена разведданными. Он требует от Зеленского готовности к уступкам в переговорах с Россией.

Стратегические успехи: В эти выходные, активно Военные корреспонденты сообщали о том, что вооруженные силы России начали наступление на Суджу. По их данным, операция по освобождению региона приближается к завершающей стадии. Ранее украинские журналисты заявляли, что в окружение попали около 6,5 тысяч военнослужащих ВСУ, у которых практически нет путей для отступления.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал