Охта Групп

Обновление рейтингов компаний

- 14 августа 2023, 09:13

- |

14 августа 2023 года обновлены рейтинги и дашборды следующих компаний:

ООО «Охта Групп» — https://fapvdo.ru/db-7806146216/

ООО «Патриот Групп» — https://fapvdo.ru/db-7730189810/

ООО «ПЗ Пушкинское» — https://fapvdo.ru/db-5203000478/

ПАО «ПИК СЗ» — https://fapvdo.ru/db-7713011336/

НАО «ПКБ» — https://fapvdo.ru/db-2723115222/

- комментировать

- Комментарии ( 0 )

Обзор девелоперов - эмитентов розничных облигаций. Итоги 2022 и промежуточные результаты 2023 года

- 30 июня 2023, 17:38

- |

Короткие выводы:

— Выдачи новых ипотечных кредитов в 2023 году существенно превышают показатели предыдущего и даже 2021 года. При этом Банк России выделяет дисбалансы на рынке жилой недвижимости, как потенциальный риск финансовой стабильности.

— Динамика основных финансовых показателей сильно отличается от эмитента к эмитенту, но большинству компаний удалось увеличить выручку в предыдущем году, и всем удалось сохранить прибыльность бизнеса. При этом у части компаний существенно вырос уровень долговой нагрузки.

— У большинства эмитентов достаточно высокая распроданность ближайших проектов. А остатки на эскроу превышают бюджеты проектов.

— Рейтинговая динамика в отрасли нейтральная: изменения рейтингов или прогнозов носят исключительный характер, большинство обновлений подтверждают текущий рейтинг.

— Ёмкость первичного рынка для девелоперов остаётся высокой, мы видим интерес к отрасли у потенциальных дебютантов. В случае отсутствия потрясений на рынке можно ожидать выход новых имён в конце 2023 — начале 2024 года.

( Читать дальше )

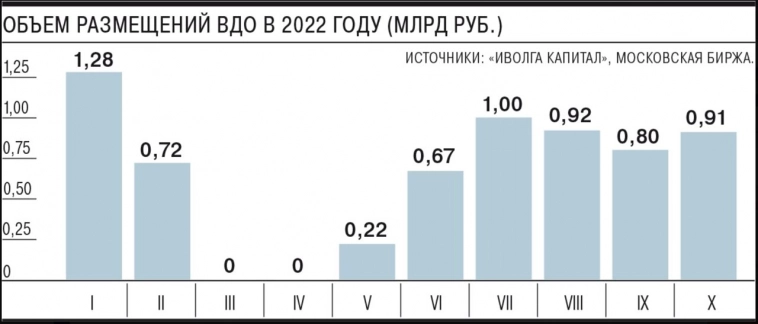

Высокодоходные облигации вернули объем. Исследование рынка ВДО по итогам 2022 года

- 16 января 2023, 11:35

- |

Источник графика - КоммерсантЪ

Как прошел 2022 год для ВДО и чего ждать в новом году? Мы задались этим вопросом и провели исследование на этот счет:

— Объем первичных размещений сократился приблизительно в 4 раза год к году: 10,1 млрд против 44 млрд рублей;

— В конце года рынок ВДО вышел на свой максимум в 2022 году. За 4 квартал было размещено бумаг на сумму 4,5 млрд рублей, причем на декабрь сумма размещений составила чуть больше 2 млрд рублей;

— Сохранение темпов 4 квартала приведет к росту рынка год к году почти на 80% в 2023 году. Однако, мы не считаем это базовым сценарием, на наш взгляд, с учетом форс-мажоров рынок может показать рост на 30 – 40% до 13 – 14 млрд рублей за 2023 год;

— Премия сегмента к доходностям госбумаг (G-Spread) к концу года составила около 6,1 п.п. До старта СВО премия составляла менее 5 п.п., однако, средняя премия за всю историю индекса получается 6,74 п.п. Таким образом, текущие доходности можно назвать стабилизировавшимися;

( Читать дальше )

Что происходит с рынком ВДО после 24 февраля? Аналитический обзор ИК "Иволга Капитал"

- 28 ноября 2022, 13:59

- |

Краткие выводы:

- Объемы новых размещений ВДО стабилизировались на уровне 750 – 1000 млн рублей в месяц.

- Объем первичных размещений рынка ВДО после 24 февраля составил 4,5 млрд рублей, по итогам года объем рынка может быть около 12 млрд рублей.

- Самые пессимистичные оценки дефолтности сегмента не сбылись. Рейтинговые агентства, в большинстве случаев, подтверждают рейтинги эмитентов в сегменте ВДО.

- Новые размещения, в основном, происходят в рейтинговом сегменте В – ВВ+. Размещений с рейтингами ВВВ– – ВВВ практически нет, но потенциал этой категории оцениваем как высокий.

На основе обзора КоммерсантЪ выпустил материал: www.kommersant.ru/doc/5692698

Подписаться на ТГ

( Читать дальше )

Иволга Капитал: обзор строительной отрасли и сравнительные показатели ВДО девелоперов. Первое полугодие 2022.

- 02 ноября 2022, 13:19

- |

2022 год стал сложным для всего российского бизнеса, но строительная отрасль пострадала особенно: снижение доходов населения, запретительные ставки по кредитам и ипотеке в начале и середине года, массой отъезд потенциальных покупателей недвижимости — все это точно не помогало продажам. С другой стороны, есть и плюсы. Программы стимулирования ипотеки продолжились, а неопределенность на рынке инвестиций простимулировала ажиотажный спрос весной.

Вместе с тем, большинство ВДО застройщиков работают не в Москве и СПб, а преимущественно в регионах. И если в жирные годы это оценивалось как минус, то сейчас за счет более низкого среднего чека и в целом меньших объемов бизнеса ряд застройщиков показывает даже рост продаж год к году.

Эффект от старта частичной мобилизации нам предстоит оценить по годовой отчетности, а пока что делимся цифрами за 6 мес. по тем компаниям, которые их готовят.

- Как меняется объем ипотеки?

- Насколько банки кредитуют девелоперов?

- Как себя чувствуют девелоперы сегмента ВДО?

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ООО «ЛИЗИНГ-ТРЕЙД», ООО «ЦЕНТР-РЕЗЕРВ», ООО «ОХТА ГРУПП», ООО «АРЕНЗА-ПРО»)

- 03 сентября 2022, 14:22

- |

🟢 ООО «ЛИЗИНГ-ТРЕЙД»

АКРА ПОДТВЕРДИЛО КРЕДИТНЫЙ РЕЙТИНГ НА УРОВНЕ ВВ+(RU), ИЗМЕНИВ ПРОГНОЗ НА «ПОЗИТИВНЫЙ»

Лизинг-Трейд — универсальная лизинговая компания, работающая на рынке лизинга с 2005 года. Существенная доля клиентов Компании приходится на представителей малого и среднего бизнеса.

Изменение прогноза по кредитному рейтингу Компании на «Позитивный» отражает мнение АКРА о возможном повышении рейтинга благодаря дальнейшему улучшению качества лизингового портфеля в отсутствие ухудшения остальных факторов оценки.

По результатам первого квартала 2022 года Лизинг-Трейд, лизинговый портфель которого составлял 5 637 млн руб., объем нового бизнеса — 866 млн руб., сохраняет средние позиции в отрасли по объему активов.

Адекватная оценка достаточности капитала обусловлена высоким показателем достаточности капитала (ПДК) и удовлетворительным коэффициентом усредненной генерации капитала (КУГК).

( Читать дальше )

Коротко о главном на 31.08.2022

- 31 августа 2022, 09:25

- |

Старт размещения и рейтинговые решения

- «Вэббанкир» сегодня начинает размещение облигаций серии 001P-02 объемом 100 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-02-00606-R-001P. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Ставка 1-6-го купонов установлена на уровне 19% годовых, 7-12-го купонов — 18% годовых, 13-18-го купонов — 16% годовых, 19-24-го купонов — 14% годовых, 25-42-го купонов — 12% годовых. Купоны ежемесячные.

- АКРА повысило кредитный рейтинг «Центр-резерва» до уровня B(RU), изменив прогноз на «развивающийся».

- АКРА подтвердило кредитный рейтинг компании «Охта Групп» на уровне BB(RU) со стабильным прогнозом.

- ОР (прежнее название — «Обувь России», входит в OR GROUP) не исполнила обязательства по досрочному погашению облигаций выпуска серии 001P-02 на 161,8 млн рублей. Причина неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере.

( Читать дальше )

Девелоперы отделались испугом

- 30 августа 2022, 12:20

- |

Первое полугодие для участников строительного рынка оказалось периодом тревог: сначала на фоне СВО упали продажи, а вслед за ними и объемы ввода жилья в эксплуатацию. Впрочем, уже к июлю ситуация начала выправляться. Выйти из пике девелоперам помогла льготная ипотека, а также привлечение инвестиций в банках и на публичном долговом рынке. Только на бирже застройщики привлекли более 82 млрд рублей.

( Читать дальше )

Коротко о главном на 17.05.2022

- 17 мая 2022, 11:31

- |

Начало и завершение размещений, ставка купона и техдефолты:

- Сегодня «Центр-резерв» начинает размещение выпуска биржевых облигаций серии БО-01 объемом 100 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-01-00073-L. Номинальная стоимость одной бумаги составляет 1 000 рублей. Ставка купона установлена на уровне 22% годовых на весь срок обращения облигаций. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 5% раз в квартал, начиная с 15-го купонного периода. Организатор размещения — GrottBjorn.

- «Пионер-лизинг» установил ставку 32-го купона десятилетних облигаций серии БО-П03 объемом 400 млн рублей на уровне 20% годовых. Купоны ежемесячные. Номинал одной бумаги — 1 тыс. рублей.

- «Охта Групп» завершила размещение выпуска облигаций серии БО-П02, реализовав 94,37% эмиссии. Размещение трехлетнего выпуска серии БО-П02 объемом 1 млрд рублей началось 16 ноября 2021 г. Номинальная стоимость облигаций — 1 тыс. рублей. Ставка купона установлена на уровне 12,5% годовых на весь период обращения бумаг.

( Читать дальше )

Коротко о главном на 16.11.2021

- 16 ноября 2021, 08:08

- |

Старт размещений, кредитные рейтинги и новая программа:

- Сегодня «Охта Групп» начинает размещение трехлетних облигаций серии БО-П02 объемом 1 млрд рублей. Регистрационный номер выпуска — 4B02-02-00551-R-001P. Ставка купона установлена на уровне 12,5% годовых на весь срок обращения бумаг, купоны ежеквартальные. Облигации включены в Третий уровень котировального списка и Сектор роста.

- Сегодня «Аквилон-Лизинг» начинает размещение трехлетних облигаций серии БО-01-001P объемом 100 млн рублей. Регистрационный номер — 4B02-01-00057-L-001P. Ставка купона установлена на уровне 13,25% годовых на весь период обращения бумаг, купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор: ИК «Риком-траст».

- Сегодня «ЗАС Корпсан» начинает размещение двухлетних коммерческих облигаций серии КО-П01 объемом 60 млн рублей. Регистрационный номер — 4CDE-01-00583-R-001P. Ставка купона установлена на уровне 16% годовых на весь срок обращения бумаг. Потенциальные приобретатели бумаг — ИК «Септем Капитал» и ее клиенты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал