ПСБ

📱 $MVID — М.Видео, неужели это конец истории?

- 29 января 2025, 16:00

- |

На днях вышли новости, согласно которым М.Видео может быть продан Промсвязьбанку, однако правда ли это?

💡 На самом деле вполне, ведь уже 4 года к ряду компания работает с убытками, накопив за это время огромные долги.

А основным ее кредитором как раз является ПСБ, который судя по всему попытается сохранить работоспособность бизнеса.

🚫 Однако новый владелец вполне может и распродать все активы, чтобы вернуть себе собственные же кредиты.

Либо же в более позитивном раскладе интегрировать бизнес в свои проекты и выкупить акции эмитента с рынка.

❗️ Однако выиграет от этого разве что SFI, тогда как акции М.Видео превратятся в еще более «пустой» актив!

💼 А также напоминаю, что мы сформировали ЛУЧШИЙ ПОРТФЕЛЬ НА 2025 ГОД, который имеет отличное соотношение риска к потенциальной доходности.

Перечень акций из данного портфеля мы уже опубликовали в нашем tg, так что скорее переходи и смотри👉 t.me/+tUWrRnSctOczNjky

- комментировать

- Комментарии ( 0 )

Владельцы М.Видео-Эльдорадо ведут переговоры о продаже торговой сети — Ведомости

- 27 января 2025, 22:49

- |

Группа компаний «М.Видео-Эльдорадо» может сменить владельца, рассказали «Ведомостям» четыре источника. По словам собеседника в компании, группа ведет переговоры «с одним из банков». Источник «Ведомостей» в компании телекомрынка утверждает, что компания уже провела аудит и обсуждает возможную сделку с «Промсвязьбанком» (ПСБ). Еще один источник, близкий к ритейлерам, в разговоре с «Ведомостями» подтвердил, что знает о том, что «М.Видео-Эльдорадо» может быть продана ПСБ. Собеседник в одном из дистрибьюторов техники подтвердил, что знает, о том, что владельцы группы планируют продать бизнес.

«Слухи не комментируем», – заявил представитель «М.Видео-Эльдорадо». «Ведомости» направили запрос в ПСБ.

Группа «М.Видео-Эльдорадо» была создана в 2018 г., после того как в марте того года «М.Видео» сообщила о покупке ритейлера «Эльдорадо» за 45,5 млрд руб.

( Читать дальше )

🔔 Прогнозы ПСБ по индексу: просто натянули Фибу?

- 21 января 2025, 17:41

- |

Аналитики ПСБ представили свои сценарии по индексу, и, кажется, они просто растянули сетку Фибоначчи.

🎯 Вот их ключевые уровни:

⚫️4100 — хай 2021 года, ничего нового.

⚫️3450 — хай 2024 года, более реалистично.

⚫️2000 — просто красивая круглая цифра.

Три сценария:

1️⃣Оптимистичный (4100):

Такой вариант возможен, если СВО завершается в 1-2 квартале, часть санкций с РФ снимется, а ключевая ставка резко упадет, перетягивая деньги в акции.

Однако такой сценарий кажется маловероятным.

2️⃣Базовый (3450):

Более реалистичный вариант при текущих экономических условиях.

3️⃣Пессимистичный (2000):

Эскалация конфликта или новый виток войны с третьими сторонами выглядит менее вероятным из всех, хоть исключать вероятность его появления тоже нельзя.

Оптимисты выбирают первый сценарий, пессимисты — третий. Выбор за вами 😉

👉 А также спешу напомнить, что на днях мы нашли парочку интересных акций с отличным потенциалом для роста под прошедшую инаугурацию Трампа.

И все эти бумаги мы уже опубликовали в tg: t.me/+1xoj5OIMe0sxYWMy

( Читать дальше )

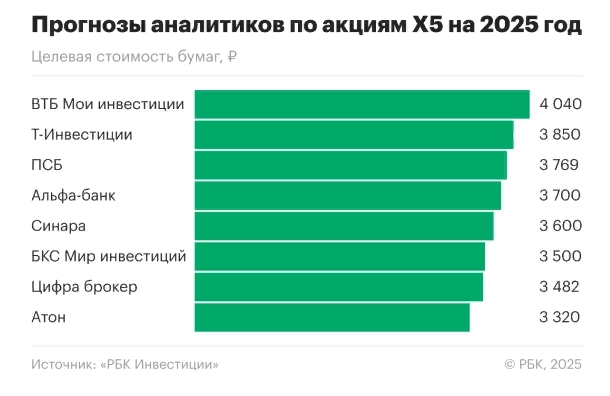

Аналитики позитивно смотрят на акции X5 в 2025г: таргеты 3320-4040 руб/акция, дивиденды 500-800 руб/акция — РБК

- 08 января 2025, 17:27

- |

В «Ингосстрах-Инвестициях» прогнозируют, что дивиденды после переезда в Россию могут составить более ₽800 на акцию (около 29% дивдоходности к цене закрытия торгов в апреле). В ИК «Цифра брокер» считают, что спецдивиденд может составить около ₽700 на акцию, что дает около 25% к цене закрытия апреля.

В «Т-Инвестициях» ожидают, что в 2025 году «ИКС 5» суммарно может выплатить дивиденды в размере₽714 на акцию (с учетом нераспределенной прибыли прошлых лет). Такая выплата принесет инвесторам около 25,5%.

Выплата 100% чистой прибыли X5 только за 2024 год, по оценкам «Атона», могла бы дать более ₽400 дивидендов на акцию

В «БКС Мир инвестиций» прогнозируют выплату за 2024 год и предыдущие годы в размере₽538 на акцию,

По оценкам Промсвязьбанка, суммарный дивиденд Х5 за 2025 год превысит₽600 на акцию

Подробнее на РБК:

www.rbc.ru/quote/news/article/6762bc3b9a794717beb0a0c8?from=copy

Премиум-банки в 2025: какой лучше? Большой обзор

- 06 января 2025, 16:34

- |

Я проанализировал премиальные программы 9 популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция высокая, а размер остатков, требуемых для бесплатного премиального обслуживания — не меняется уже который год. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Я не успеваю тратить все деньги, которые заработал — так что у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные плюшки от банков. Я уже 6 лет пользуюсь премиум-тарифами в ряде банков, и уже не представляю своей жизни без ряда удобств, которые они предоставляют.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 9 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

( Читать дальше )

ВТБ, ОТП банк и банк ПСБ пока не планируют снижение ставок по своим вкладам, несмотря на решение ЦБ сохранить ставку в 21% – ТАСС

- 24 декабря 2024, 07:20

- |

Крупные банки пока сохраняют высокие ставки по рублевым вкладам, несмотря на решение Банка России удержать ключевую ставку на уровне 21% годовых.

В ВТБ ставки по вкладам достигают 24% годовых, и их снижение не планируется. ОТП банк и ПСБ также сообщили, что пока не намерены корректировать ставки.

В то же время Альфа-банк уже 21 декабря снизил ставки по части рублевых вкладов на 0,4–2 п.п. Банк «Русский стандарт» прогнозирует постепенное снижение ставок на длинных сроках, но на коротких сроках (6–9 месяцев) они останутся высокими.

Эксперты ожидают, что изменения ставок по вкладам в следующем году будут происходить медленно и осторожно, в зависимости от динамики ключевой ставки.

Источник: tass.ru/ekonomika/22755051

До 22,5% купонами! Свежие облигации: Промсвязьбанк 003Р-10. Честный разбор

- 10 декабря 2024, 19:34

- |

Снова на арене тяжеловесные банковские облиги! 12 декабря заявки соберёт главный оборонный банк всея РФ. Встречаем мощный фикс от ПСБ из серии 003Р. Если вы уже нахапали себе в портфель ВДО-шек, офигели от просадки и хотите разбавить их признанными грандами — возможно, этот выпуск для вас.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Новосиб._обл., Селигдар, Амурская_обл., Европлан, ОФЗ_29026, Сплит_Финанс, Монополия, Акрон, ПСБ_Лизинг, Магнит, Селектел, СИБУР, Рольф, АПРИ, Томск.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰А теперь — погнали смотреть на новый выпуск Промсвязьбанка!

🏛️Эмитент: ПАО «Промсвязьбанк»

💰Промсвязьбанк – один из крупнейших и значимых банков РФ, основанный в 1995 г. ПСБ занимает важную роль в российской финансовой системе как опорный банк для реализации государственного оборонного заказа и обслуживания оборонно-промышленного комплекса.

( Читать дальше )

25% годовых на облигациях ПСБ Лизинг

- 04 декабря 2024, 07:57

- |

Дебютный выпуск облигаций ПСБ Лизинга на два года под фиксированные 25%. Звучит вполне привлекательно, если бы не пару но… Давайте разбираться.

ПСБ Лизинг является универсальной лизинговой компанией, которая специализируется на продвижении гражданской продукции, произведенной предприятиями оборонно-промышленного комплекса, на финансировании стратегических и инфраструктурных проектов, а также на поставках транспортных средств и спецтехники для субъектов малого и среднего предпринимательства.

По названию можно легко догадаться, что ПСБ Лизинг входит в группу Промсвязьбанка. По итогам 1 полугодия 2024 года занимает 10 место среди 110 лизинговых компаний в рэнкинге от РА Эксперт.

👀Что там по выпуску?

👉Дата размещения — 09.12.2024г.

👉Дата погашения — 29.11.2026г. Опять этот «уютный» период размещения на 2 года — и не долго, и не коротко.

👉Объем размещения — 1 000 000 000 рублей. Немного скромно для столь крутой компании, но если запрос у лизингополучателей именно на финансирование в таком размере, то зачем привлекать лишнее финансирования и нести лишние затраты.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 02.12 по 08.12.24

- 03 декабря 2024, 00:43

- |

🧐Общая ситуация сейчас: интереса к флоатерам старого образца у рынка не осталось, а давать сильно более высокие спреды могут уже не только лишь все. Со стороны эмитентов начались попытки собрать хоть что-то в фиксах, но они сильно осложняются ситуацией на вторичном рынке – доходности там существенно, иногда совсем неадекватно выше, чем предлагается на первичке

Хоть какого-то баланса между всем этим до сих пор не сформировалось, участие в первичных размещениях за очень редким исключением смысла не имеет – здесь пока остается только наблюдать за прибывающими и отмечать себе более-менее интересные варианты для покупок в стакане когда-то позже. ВДО как сегмент первички (да и вторички по большому счету) –почти мертвы

📱 СФО Сплит Финанс: AAA (ru.sf), купон 24-24,5% ежемес. (YTM до ~27,4%), ~2,5 года, 7,7 млрд.

Подробный разбор выпуска здесь, мнение неоднозначное, явной целесообразности участия в первичке не вижу

🌾 Акрон: AA, флоатер ΣКС+270-300 (EY~26,6%), ежемес. купон, 2,6 года, объем не определен

( Читать дальше )

Новые облигации ПСБ Лизинг: патриотизм с доходностью 28+%

- 02 декабря 2024, 22:47

- |

- AA- от АКРА 02.10.24

- купон 25-25,5%, ежемес. (YTM до 28,3%)

- 2 года, 1 млрд. Сбор 03.12

Формально, ПСБ Лизинг имеет очень слабый собственный кредитный рейтинг BB+, который превращается в AА- исключительно за счет «высокой степени поддержки со стороны материнского банка» (и может в ближайшее время подрасти еще на ступеньку, т.к. сам банк в конце сентября тоже вырос до AAA)

🧐 Для понимания про банк и его значимость для государственных интересов стоит почитать рейтинговый релиз. Лизинг работает по треку банка, сам по себе крупный (7 место по портфелю и 10 по новому бизнесу на 1п’24 в рэнкинге ЛК), но в масштабах банка это немного и какие-то проблемы здесь могут возникнуть только в случае проблем по самому ПСБ

🌈 В оценке надежности таких компаний есть два гендера: «работает на интересы государства и получит любую необходимую поддержку» и «работает на интересы государства, поэтому может в любой момент перестать платить и ничего ему за это не будет». Мне ближе первый, но в любом случае основные риски лежат вне бизнесовой плоскости и оценивать их по отчетности большого смысла нет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал