Прогноз по акциям

Прибыль ММК падает из квартала в квартал. Почему?

- 27 марта 2025, 12:41

- |

Скор. чистая прибыль 2024 = 85,1 млрд руб. (в 2023 = 117,6 млрд руб.)

1 кв. = 26,2

2 кв. = 30

3 кв. = 19,6

❌ 4 кв. = 9,3

Отмечаю, что прибыль снизилась, как из-за снижения продаж, так и из-за опережающего роста себестоимости.

💸 Дивиденды

У компании большая кэш-позиция на балансе, FCF за счет работы с оборотным капиталом в 2 пол. – есть. Могут выплатить 0,68 руб. за 2 пол. 2024 года, доходность 1,8%.

📊 Оценка компании

ММК оценивается в 5 прибылей 2024 года, при этом, если посчитать по 4 кв. – во все 11. Я пока прогнозирую прибыль за 2025 год в вилке 65-70 млрд руб., оценка около 6,5 прибылей. Это не дешево.

При этом, конечно, здесь будет разворот в конъюнктуре после снижения ставки и активизации строительной отрасли, НО пока, на мой взгляд, не лучший тайминг для покупки металлургов.

Друзья, поддерживайте мои посты лайками — вам 1 секунда, мне важный показатель, что то, что я пишу, полезно и важно для вас 👍

Кстати, Северсталь тоже в ближайший год НЕ будет радовать дивидендами, вот тут объяснял почему: t.me/Vlad_pro_dengi/1474

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Мы оцениваем, что в 2025 г. дивиденд Транснефти составит около 160 руб./акц. (дивидендная доходность – 13,2%) - Ренессанс Капитал

- 27 марта 2025, 12:04

- |

До конца этой недели (27–28 марта) Транснефть представит результаты по МСФО за 2024 год.

Мы ожидаем, что выручка компании увеличится на 6% г/г до 1,41 трлн руб., в основном за счет роста тарифов на прокачку нефти на 7,2% и за счет снижения объема на 1,2%. EBITDA, по нашим оценкам, практически не изменится год к году и составит 549 млрд руб. Более скромная динамика EBITDA в сравнении с растущей выручкой связана с высокой инфляцией затрат Транснефти.

Мы также оцениваем, что чистая прибыль компании снизится на 10% г/г до 266 млрд руб. Несмотря на внушительный рост чистых процентных доходов на фоне высоких процентных ставок, Транснефть признает значительный бумажный убыток от изменения отложенных налоговых обязательств, который вызван ростом как общего налога на прибыль до 25%, так и увеличением налога на прибыль основных дочерних обществ до 40%.

( Читать дальше )

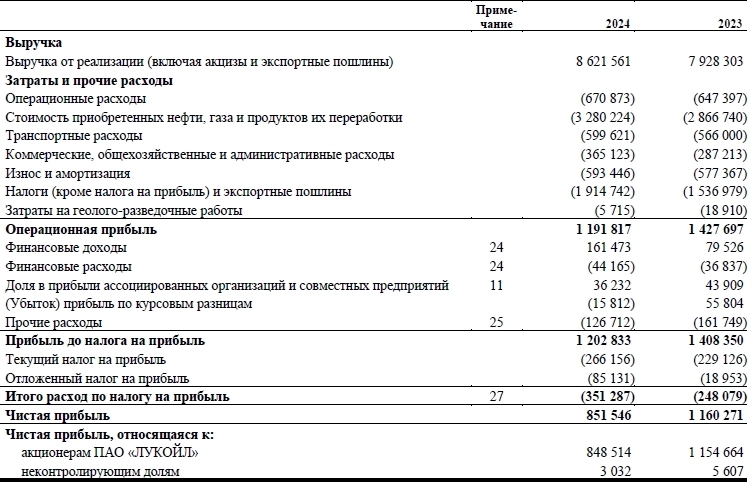

🛢 Лукойл (LKOH) | Самая интересная компания в секторе?

- 27 марта 2025, 11:32

- |

▫️Капитализация: 4878 млрд ₽ / 7200₽ за акцию

▫️Выручка 2024: 8622 млрд (+8,7% г/г)

▫️Опер. прибыль 2024: 1192 млрд (-16,5% г/г)

▫️Чистая прибыль 2024: 849 млрд (-26,5% г/г)

▫️скор. ЧП 2024: 864 млрд (-21,3% г/г)

▫️ скор P/E: 5,6

▫️ Дивиденды 2024: 14,7%

❗️ Несмотря на то, что средняя цена на нефть в рублях во 2п2024 не упала, прибыль за период сильно снизилась на всех уровнях. Существенное влияние оказали рост налога на прибыль и операционных издержек.

👉 Компания не раскрывает операционные показатели, но по динамике выручки видно, что добыча и переработка здесь снизились немного сильнее, чем у Роснефти.

👉 Компания в 2024м году потратила на выкуп акций 99,6 млрд рублей. Пакет казначейских бумаг увеличился до 2,2%, высока вероятность, что они пойдут на программы мотивации.

✅ Чистая денежная позиция Лукойла выросла до 1046 млрд р (21% от капитализации), благодаря ей получено 92 млрд р чистого % дохода.

❌ Как будут использовать кубышку — неизвестно. Будет здорово, если состоится выкуп акций у нерезидентов, которого ждут уже 2 года.

( Читать дальше )

Дивиденды Полюса на следующие 12 мес. могут составить ~150 ₽/акц. (ДД ~8%), (с учетом рекомендованных за IV квартал 2024 г.) - БКС Мир инвестиций

- 27 марта 2025, 11:18

- |

• Снижение цены носит технический характер и не влияет на фундаментальные показатели бизнеса.

• Прогнозируем сильные финансовые результаты Полюса в 2025 г. благодаря высоким ценам на золото.

• По нашим оценкам, дивиденды на следующие 12 месяцев (с учетом рекомендованных за IV квартал 2024 г.) могут составить RUB 150 на акцию (после дробления).

• Бумаги Полюса торгуются с Р/Е около 7х на 12 месяцев вперед — дисконт около 15% к средним.

• Повышаем до «Нейтрального» при избыточной доходности минус 8%

Источник

🔥 X5 Group. Самый эффективный ритейлер теперь с дивидендами!

- 27 марта 2025, 10:35

- |

Сегодня в нашем фокусе обзор финансового отчета за 2024 год лидера среди продуктовых ритейлеров — X5. Пару месяцев назад мы разобрали операционные результаты компании, а теперь давайте посмотрим, как самый эффективный представитель сектора закончил год на финансовом уровне:

— Выручка: 3,9 трлн руб (+24,2% г/г)

— Валовая прибыль: 937,5 млрд руб (+23,7% г/г)

— Скорр. EBITDA: 256,1 млрд руб (+17,2% г/г)

— Чистая прибыль: 110,1 млрд руб (+21,9% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 2024 году темпы роста выручки сохранились на высоком уровне и X5 нарастила её на 24,2% г/г — до 3,9 трлн руб. за счёт роста торговой площади и LFL-продаж. Валовая прибыль выросла на 23,7% г/г — до 937,5 млрд руб, а скорректированная EBITDA на 17,2% г/г — до 256,1 млрд руб. В свою очередь чистая прибыль составила 110,1 млрд руб, увеличившись на 21,9% г/г.

— на конец года на счетах X5 накопилось порядка 192,7 млрд руб. денежных средств.

Темпы роста выручки по сегментам:

( Читать дальше )

Снижение долговой нагрузки теоретически подразумевает возможность Ленты для выплаты дивидендов, которые могут составить ~200-250 ₽ (ДД 14-17%) - АТОН

- 27 марта 2025, 10:13

- |

( Читать дальше )

Допэмиссия джетленд

- 27 марта 2025, 10:09

- |

ДОПЭМИССИЯ это следующий этап обкешивания собственников об лохов. Прибыль они не смогут генерировать, поэтому ждём))

Все это конечно мои фантазии дабы небыло соблазна меня в чем то уличить))

Арест миллиардера, бывшего сенатора и основного акционера группы Русагро - Вадима Мошковича.

- 27 марта 2025, 09:56

- |

Если верить новостям, арест связан с корпоративным конфликтом вокруг Солнечных продуктов. Слухи о довольно жестких корпоративных практиках холдинга (иногда похожих на рейдерство) ходили давно. И вот оказалось, что слухи имеют под собой почву, просто в этот раз Русагро попытался сожрать конкурента, который сам обладает неплохими ресурсами.

Вопрос для инвесторов заключается в том, стоит ли пытаться купить «подешевевший» актив? Формально миноритарным акционерам ничего не угрожает. Компания продолжит работать даже в том случае, если бывший сенатор получит судебное наказание. Из тех новостей, которые мы имеем сегодня, максимумом кажется возвращение незаконно приобретенных активов и уплата штрафа.

Но это так кажется с формальной точки зрения, а мы живем в России. Корпоративный конфликт можно было бы разрешить не сажая целого сенатора-миллиардера в тюрьму. А тут посадили. Так что вполне возможно, конфликт шире чем пишут СМИ и вскоре появятся новые негативные подробности. В общем развилка событий довольно широкая — от умеренного штрафа, до смены собственника или вообще дербана активов другими компаниями.

( Читать дальше )

Лента отчет за 4 квартал 2024 года по МСФО, ждем сочные дивиденды?

- 27 марта 2025, 08:55

- |

Вчера вышел отчет Ленты за 4 квартал 2024 года по МСФО, после него акции пошли в рост (в моменте рост составлял 3,53%), что же так понравилось инвесторам, что творится внутри бизнеса, когда и на какие можно рассчитывать дивиденды и что сейчас делать с акциями, давайте разбираться!

Свежие разборы компаний и отчетов: X5 Retail Group, Фосагро, Т-Технологии, Роснефть, Интер РАО, Акрон, ММК, Whoosh, Северсталь, Газпром нефть, Яндекс, Мечел, OZON, Сбербанк.

Свежие облигации: Селектел (КС+4%), Новосибирскавтодор (29%), Металлоинвест (КС+2,75) Positive Technologies (КС+4%), ТГК 14 (до 29%), Европлан (до 27,5%), ГТЛК (до 24%), Русал (КС+4,5%), Авто Финанс Банк (до 24,5%), М.Видео (до 25,5%)

Прежде чем инвестировать свои деньги в какой-либо актив, вы должны понимать, что происходит с компанией подписывайтесь на телеграм канал, там много интересного и актуального!

( Читать дальше )

Новабев. Маржинальность падает!

- 27 марта 2025, 08:18

- |

Вышел отчет за 2024 год у компании Новабев, по которому прибыль уполовинилась! Но проблемы в компании на поверхности после выхода операционного отчета (хотя прибыль оказалась ниже первоначального прогноза), поэтому не жалею избавление от акций по 565 рублей месяц назад!

📌 Что в отчете

— Выручка. Выросла на 16% до 136 млрд рублей. Неплохо, но рост связан с ростом числа магазинов сети Винлаб на 384 магазина до 2 041 штуки, Субъективно думаю, что компании проблематично дальнейшее масштабирование без отъедания трафика у старых магазинов (у меня возле дома 2 магазина!) ‼️

Надежды на рост собственного производство алкогольной продукции у меня нет, что наглядно видно из снижающейся статистики потребления алкоголя 🚫

— EBITDA и FCF. Упала на 3% до 18.7 млрд, а маржа продолжает падать! 17.8% в 2022 году, 16.5% в 2023 году, 13.8% в 2024 году! Тревожный сигнал на операционном уровне (коммерческие расходы неадекватно скакнули с 24 до 30 млрд рублей) для держателей акции ⚠️

Порадовал рекордный FCF в 18 млрд рублей, но это разовая история из-за высвобождения оборотного капитала на 4 млрд рублей (в прошлом году обратный эффект на 7 млрд рублей)!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал