SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Регрессия

Модель рубля: Обезьяна с гранатой в ЦБ

- 26 декабря 2014, 10:51

- |

Я уже репостил из жж ivangoe4 его исследование про рубль, смартлаб оценил. Теперь новое исследование из поста http://ivangoe4.livejournal.com/339476.html

ivangoe4 его исследование про рубль, смартлаб оценил. Теперь новое исследование из поста http://ivangoe4.livejournal.com/339476.html

«Жена попросила наглядно объяснить, что значит действия ЦБ правильные, но запоздалые: «Ну это ты как бы в дерево уже врезалась, но руль потом все-таки повернула!»»

( Читать дальше )

ivangoe4 его исследование про рубль, смартлаб оценил. Теперь новое исследование из поста http://ivangoe4.livejournal.com/339476.html

ivangoe4 его исследование про рубль, смартлаб оценил. Теперь новое исследование из поста http://ivangoe4.livejournal.com/339476.html«Жена попросила наглядно объяснить, что значит действия ЦБ правильные, но запоздалые: «Ну это ты как бы в дерево уже врезалась, но руль потом все-таки повернула!»»

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 9 )

Ликвидность: среднее, стабильное

- 25 сентября 2014, 18:31

- |

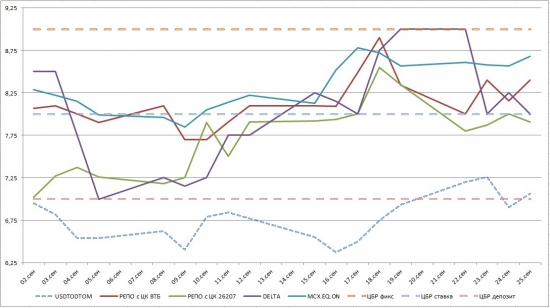

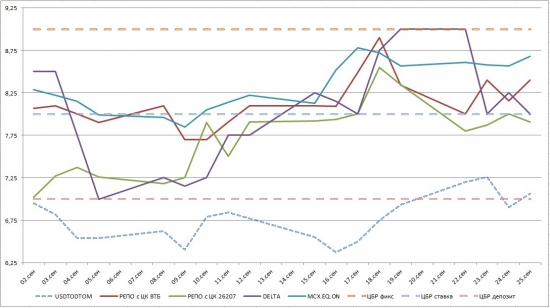

В сентябре (по крайней мере пока) ситуация со ставками была более-менее стабильна. Хотя ожидания по смене ключевой ставки несколько «нервировали» рынок. Если в начале месяца МБК и РЕПО с ЦК по ликвидной 207 бумаге «выделялись» из рынка своей близостью к депозиту ЦБР — то к середине/концу ситуация стабилизировалась в районе ключевой ставки. На прошлой неделе политическая нестабильность отразилась в том, что банки привлекались по ставкам близким к фиксированной.

Ситуацию со ставками можно назвать стабильной. Поскольку основной диапазон цен (%% ставок) находится в интервале ставок ЦБР (депозитная 7% — ключевая 8% — фиксированная 9%). И пока цены не начнут «стабильно» проходить «сопротивление» в 9% — говорить о какой-то «смене реальности» — рано. Цены движутся за ставкой в допустимом интервале.

Также по привлечению средств на аукционе РЕПО ЦБР отмечается «стабильность» в районе 2,5 трлн. Пока негативный сценарий (весенний) не развивается, однако проблема с залогами не снята. Хотя часть средств привлекаемых на этом аукционе «перешла» на аукцион 312-П (нерыночные активы).

( Читать дальше )

Ситуацию со ставками можно назвать стабильной. Поскольку основной диапазон цен (%% ставок) находится в интервале ставок ЦБР (депозитная 7% — ключевая 8% — фиксированная 9%). И пока цены не начнут «стабильно» проходить «сопротивление» в 9% — говорить о какой-то «смене реальности» — рано. Цены движутся за ставкой в допустимом интервале.

Также по привлечению средств на аукционе РЕПО ЦБР отмечается «стабильность» в районе 2,5 трлн. Пока негативный сценарий (весенний) не развивается, однако проблема с залогами не снята. Хотя часть средств привлекаемых на этом аукционе «перешла» на аукцион 312-П (нерыночные активы).

( Читать дальше )

Кто разбирается в ВЕКТОРНЫХ АВТОРЕГРЕССИЯХ? Нужна помощь в построении и анализе! В долгу не останусь!

- 13 февраля 2013, 16:29

- |

Собственно, все. Нужно провести стресстестинг российских активов.

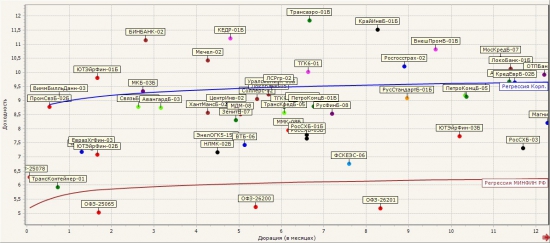

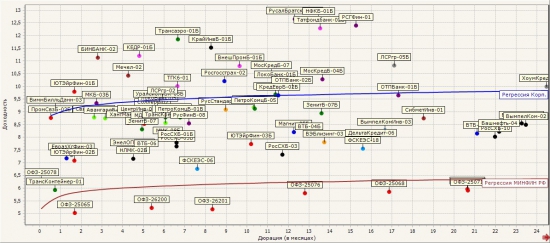

Идея "Fix": Адекватные облигации vs ОФЗ (12-60 месяцев, графики дюрация/доходность).

- 08 февраля 2013, 14:52

- |

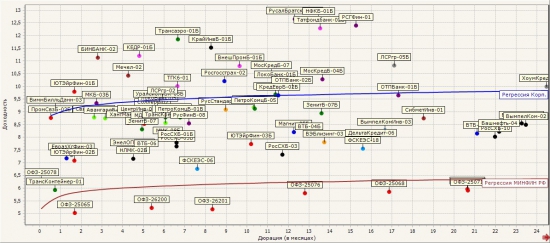

Хотя, здесь не очень «жалуют» fix (потому, что «мало %% дохода»), я думаю, что для более серьезных инвесторов — это один из вариантов...

+ «интересующимся» темой «Облигации» — (на «подумать»)

( Читать дальше )

+ «интересующимся» темой «Облигации» — (на «подумать»)

( Читать дальше )

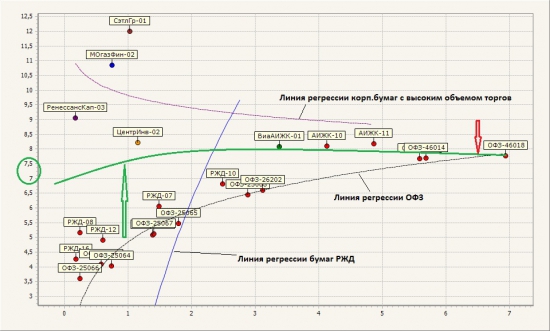

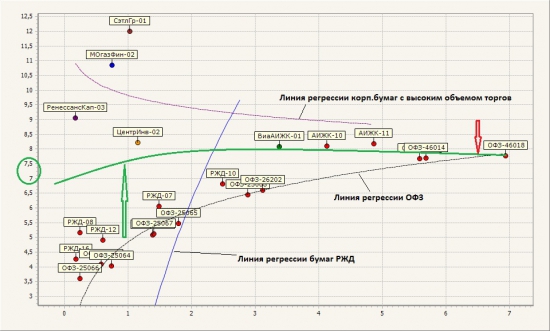

Облигационный рынок ОФЗ (кривая регрессии)

- 03 октября 2011, 13:08

- |

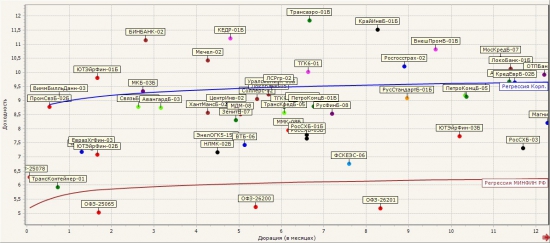

Прошло 2 недели с момента написания прошлых раздумий. Как и прогнозировалось в прошлый раз началось движение по снижению цен на эмитенты, что приводит к росту доходностей на среднесрочные бумаги, отмечаю снижение интереса к дальним...

Как и предполагалось ранее кривая начинает приобретать более «плоский» вид.

В основном, за счет снижения цен и роста доходностей на коротном и среднем промежутках цен — особенно резкого роста нет, но «напряженность» в бумагах с фиксированной доходностью — безусловно присутствует...

Как и предполагалось ранее кривая начинает приобретать более «плоский» вид.

В основном, за счет снижения цен и роста доходностей на коротном и среднем промежутках цен — особенно резкого роста нет, но «напряженность» в бумагах с фиксированной доходностью — безусловно присутствует...

My name is Bond... (заметка на сон грядущий)

- 07 апреля 2011, 00:33

- |

Как видно из названия — речь об облигациях...

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

Текущий рынок выглядит следующим образом:

( Читать дальше )

Сейчас, поскольку рынок тихо колбасит у исторических максимумов многие подумывают о кэше, что в принципе верно… Однако — деньги должны работать, поэтому надо искать выход => облигации.

В последнее время я стал намного больше времени уделять этим бумагам, да доходности тут «аховые» 5 — 12% в зависимости от эмитента, но и риски достаточно низкие. По облигациям ОФЗ (дальние) — дают 7,5% годовых — это весьма много, при страновых гарантиях. Да и еще бумаги — ломбардные и дисконт копеечный по ним. Т.е. можно купить в портфель, а при проблеме ликвидности привлечь под них деньги, пересидеть или докупиться..

Есть ведь и понятие «пирамида РЕПО», а это рабона на «бондах» — при относительно невысоком риске, на 2-3 этажной пирамиде можно получить 15 годовых. Безусловно все не так просто, надо и купить хорошо и ставки ЦБ отслеживать и ликвидность смотреть, но при всем этом — это возможность пересидеть «колбасный цех» в акциях (и фьючах) с минимальными рисками.

Кстати, я в июне 2008 из акций вылез в бонды — перевел свои и клиентские портфели туда… были вопросы зачем — рынок же неплох… в сентябре вопросы стали другого характера — откуда ты все знал)) (ну и типа друзья навеки и тэ дэ)… Но сейчас не об этом…

Текущий рынок выглядит следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал