Фондовый рынок

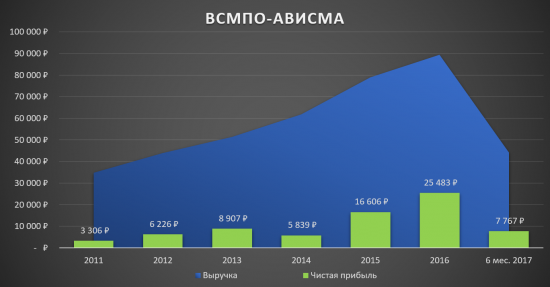

ВСМПО-АВИСМА - уникальная компания

- 14 сентября 2017, 17:14

- |

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

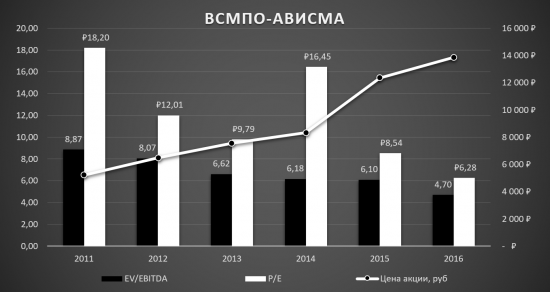

По мультипликаторам ВСМПО-АВИСМА оценивается не так уж и дорого, скорее всего справедливо.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 40 )

Про Quik, про карман, про лимитные и стоп-заявки

- 06 сентября 2017, 10:22

- |

Хочу поделиться с вами классной штукой в квике под названием «Карман».

Уверен, что не все знают про эту функцию.

Для чего нужен карман?

Представьте, что вы хотите купить ценную бумагу по определенной цене. Пусть это будет всеми известный Газпром. Вы хотите купить акцию Газпрома по цене 100р. Текущая цена болтается в ценовом коридоре 120-130.

Вы выставляете рыночную заявку на покупку в стакан по цене 100р. Так как за весь день цена не доходит до уровня 100р, то на следующее утро ваша заявка снимается. И так повторяется изо дня в день, т.к. Вы упорный и терпеливый и вот уже полгода ждете свой Газпром по 100.

А теперь представьте, что таких заявок у вас несколько. У меня, например, более 30. Каждое утро выставлять лимитированные заявки вручную утомительно. Нужен другой выход.

( Читать дальше )

Каков масштаб реальных проблем в банковском секторе РФ? И кто за это заплатит?

- 31 августа 2017, 21:32

- |

О деревьях, растущих до небес. Небольшая картинка с ZeroHedge.

- 30 августа 2017, 23:23

- |

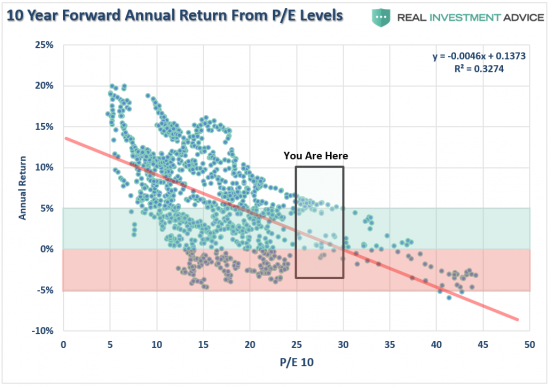

Взята из этой статьи. Это график на котором приведены исторические доходности фондового рынка за 10 летний период (Annual return), соотнесенные с величиной P/E (посчитанной на 10 летнем интервале) на начало этого периода.

Достаточно красноречивый график, мы сейчас находимся в области, отмеченной черным квадратом. Ожидаемая доходность лежит в диапазоне от 0 до 5% годовых за 10 лет. И дальше будет только хуже, 0 (ноль) процентов за 10 лет смотрятся неплохим результатом. Но они все равно вырастут, вырастут непременно, ведь на этот раз все точно будет иначе…

___

мой блог

Обзор РТС. Начало серьёзного снижения

- 30 августа 2017, 18:01

- |

Поскольку будет развиваться волна 3, снижение обещает быть динамичным , первую цель которого мы видим в районе 840 , вторая 700. О перспективам российского фондового рынка говорилось уже давно, поэтому данные цели не должны вызывать удивлении, более того: это только начало, банковский сектор тому подтверждение.

Краткосрочные сценарии развития движения индекса рассматриваются в закрытом разделе. Напоминаем, что все зарегистрированные читатели с 04.09 по 07.09 получат возможность бесплатно ознакомится с обзорами всех инструментов в него входящих.

Более подробно: ELLIOTWAVE.ORG

Фондовый рынок США / Обзор акций BAC - 29.08.2017.

- 29 августа 2017, 11:39

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал