ФрС

Разделенное правительство в США - один из лучших исходов для рынка?

- 05 ноября 2020, 14:00

- |

Европейские рынки открылись сильном ростом в среду, предвкушая победу Байдена на президентских выборах. Ближайший фьючерс SPX двигаются в сторону 3500 пунктов, максимума середины октября. Чтобы Трамп развернул игру, ему нужно выиграть в нескольких колеблющихся штатах подряд, вероятность чего невелика, т.к. большая часть голосов подсчитана и перевес на стороне Байдена.

Несмотря на это сохраняется риск длительных юридических баталий, т.к. в некоторых ключевых штатах перевес Байдена меньше 1% и законы США позволяют инициировать процедуру пересчета голосов в таком случае. Фондовый рынок пока уверенно игнорирует этот риск.

На момент написание статьи распределение вероятностей на тотализаторе следующее:

В четырех ключевых колеблющихся штатах — Пенсильвании (20 выборщиков), Джорджии (16 выборщиков), Аризоне (11 выборщиков) и Неваде (6 выборщиков) победа Байдена, на момент написания материала, оценивается в 77.52%, 63.69%, 75.19%, и 85.47% соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Почему «вера рынка в ФРС» может быстро угаснуть (перевод с elliottwave com)

- 05 ноября 2020, 11:34

- |

Легендарный финансист Джон Пьерпонт Морган был — практически полностью — центральным банком из одного человека до того, как в 1913 году появился ФРС. Во время финансовой паники 1907 года банковский титан использовал свое влияние, чтобы выручить ненадежные финансовые учреждения. И еще в 1895 году он фактически одолжил деньги федеральному правительству во время другого кризиса. Как отмечается в октябрьском обзоре глобального рынка:

Легендарный финансист Джон Пьерпонт Морган был — практически полностью — центральным банком из одного человека до того, как в 1913 году появился ФРС. Во время финансовой паники 1907 года банковский титан использовал свое влияние, чтобы выручить ненадежные финансовые учреждения. И еще в 1895 году он фактически одолжил деньги федеральному правительству во время другого кризиса. Как отмечается в октябрьском обзоре глобального рынка:В основе создания ФРС лежал Дж. П. Морган, и с тех пор отношения были очень приятными (посмотрите, как ФРС подарила Дж. П. Моргану Bear Stearns в 2008 году за десятую часть своей стоимости). Все сказанное относится к этому графику и комментариям — также из нашей октябрьской перспективы глобального рынка:

( Читать дальше )

Денежная масса РФ и США. ЗВР РФ. Выборы в США, мнение о финансовых рынках, портфель.

- 04 ноября 2020, 12:35

- |

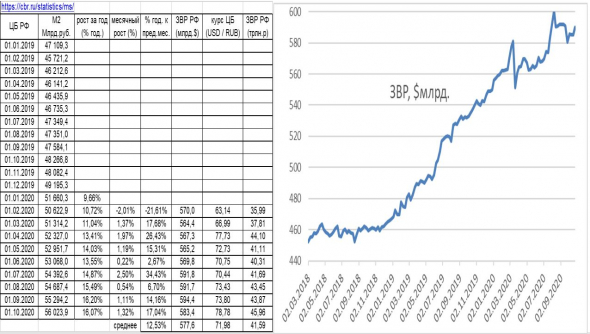

сделал для ВАС слайд по динамике золотовалютных резервов РФ.

Золотовалютные резервы РФ росли до 2020г. и с 2020г. стабильно около $580 млрд.

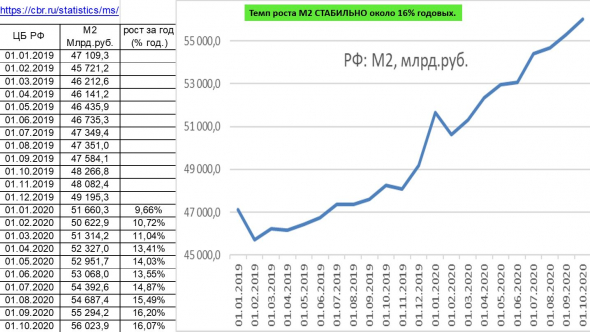

Денежная масса и в РФ, и в США растет в темпе примерно 16% годовых.

Обработал цифры с сайта РФС и сделал для ВАС слайды.

( Читать дальше )

Взгляд на то, как США могут предотвратить «дефляцию в японском стиле» (перевод с deflation com)

- 04 ноября 2020, 12:15

- |

В 2000 году я сидел в мягком сером конференц-зале в Праге напротив должностных лиц Министерства финансов Японии. Мы были на встрече G7 / Международного валютного фонда. Я спросил, думают ли они, что США и Европа смогут избежать затяжной дефляции как в Японии. Никто из них не мог сдержать улыбку. «Вряд ли», — сказал один. Пока что эти официальные лица ошибались, но лишь незначительно. Инфляция в Европе около нуля, а инфляция в США чуть выше 1 процента. Может ли дефляция в японском стиле ударить по США? Может, особенно если Конгресс изо всех сил попытается реализовать значимые долгосрочные бюджетные стимулы.

Для вкладчиков дефляция означает, что активы, которые так популярны прямо сейчас, — акции технологических компаний — могут оказаться хуже активов, которые никто не хочет держать, например, наличные деньги и долгосрочные казначейские облигации, — урок, который японские инвесторы должны были усвоить. Снижение инфляции в США произойдет при слабом спросе и большом предложении товаров. Чтобы стимулировать спрос, Федеральная резервная система обычно снижает процентные ставки. В ответ частный сектор берет взаймы и тратит — обычно на дома и автомобили — и экономика растет. Однако, как только процентные ставки станут нулевыми, ФРС не сможет дальше снижать процентные ставки. ФРС может покупать активы. Это вынуждает деньги попадать в руки держателей активов, что приводит к росту акций и облигаций, но не приносит деньги напрямую в экономику. Единственный способ добиться этого — эффективная фискальная политика (прямые расходы, а не снижение налогов), а это означает, что ФРС, Казначейство и Конгресс должны работать вместе.

( Читать дальше )

Выборы в США / Трамп или Байден? / Стратегия и Идеи по Рынку / Вторая Волна Вируса в Европе

- 02 ноября 2020, 18:58

- |

Трамп легко не сдастся. Обзор на предстоящую неделю от 01.11.2020

- 01 ноября 2020, 23:17

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

Политика ЕЦБ осталась неизменной, но сопроводительное заявление прямо указало на возможность корректировки монетарных стимулов на декабрьском заседании на основании новых прогнозов и переоценке баланса рисков для перспектив.

Вступительное заявление Лагард было мрачным в части оценки перспектив роста экономики, она отметила, что в условиях второй волны пандемии и новых мер карантина баланс рисков имеет тенденцию к снижению, что найдет отражение в решении ЕЦБ на декабрьском заседании.

В блоке вопросов/ответов Лагард заявила, что мало сомнений в том, что в декабре ЕЦБ увеличит стимулы для поддержки роста экономики и инфляции, но это не будут новые стимулы, ЕЦБ намерен перекалибровать уже принятые ранее меры, это коснется всех инструментов, ибо они взаимосвязаны.

Кристин, в лучших традициях Драги, сообщила, что ЕЦБ уже поручил комитетам выработать предложения к декабрьскому заседанию.

Кроме того, Лагард заявила, что ЕЦБ не намерен стоять в стороне при второй волне пандемии, ЕЦБ через решение о создании программы экстренной покупки активов РЕРР доказал, что способен к запуску новых инструментов, при карантине монетарная политика бессильна, но, если потребуются новые стимулы после перезапуска экономики – ЕЦБ будет готов действовать.

( Читать дальше )

Динамика денежной массы М2 в США и РФ: обработал цифры с сайтов ФРС и ЦБ РФ. Мнение о рубле, рынках. Обзор за неделю.

- 31 октября 2020, 15:41

- |

Господа, обработал цифры с сайта ФРС.

Сделал для ВАС слайд по динамике денежной массы М2 США.

С марта по июнь – рост денежной массы более 50% годовых,

в июле – октябре темп около 15% годовых.

Обработал данные с сайта ЦБ РФ. Темп роста М2 в РФ с марта 2020г. стабильно 16% годовых.

( Читать дальше )

ЕЦБ все таки "моргнул". Что по EURUSD?

- 30 октября 2020, 13:45

- |

Как и предполагалось, ЕЦБ обрушил вчера евро, почти откровенно заявив, что продолжит смягчать кредитные условия в декабре. Вопрос только в том какие инструменты политики будут задействованы (снижение ставки по депозитам, увеличение QE, расширение TLTRO или активность в рамках пандемической программы скупки активов). Коронавирус атаковал слишком быстро, поэтому ЕЦБ приходится действовать почти превентивно:

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 30 октября 2020, 11:40

- |

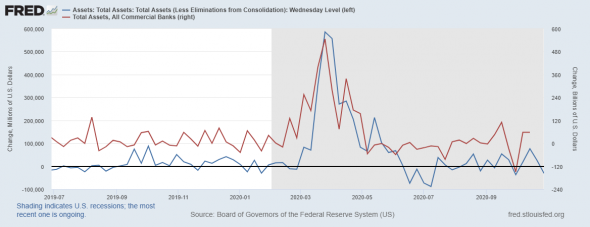

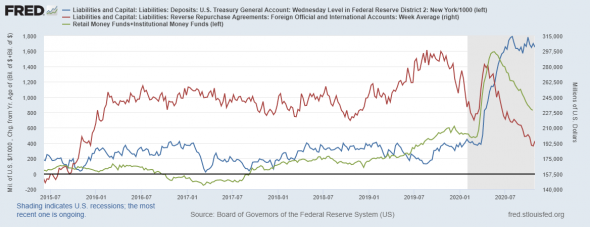

По традиции начнем с обзора баланса ФРС и совокупных активов коммерческих банков

Синяя линия – это баланс ФРС, в динамике от недели к неделе, который на последней неделе сократился на 31 млрд долларов. Показатель с июля остается в боковике.

Красная линия – совокупные активы коммерческих банков, здесь также плоская динамика, дожились, активы банков полностью детерминированы монетарной политикой ФРС, а не предпочтениями в сбережениях потребителей. Это новая реальность и на рынке появляется крупнейший игрок – государство, как Левиафан у Гоббса.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал