акции

Почему акции растут? В принципе, глобально.

- 17 января 2019, 16:33

- |

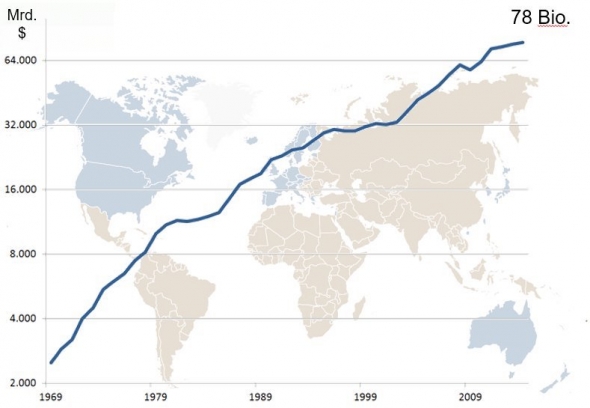

Американские акции росли около 9% в год за последние 50 лет. Но так происходило не только на родине капитализма, но и в европейских странах: например, DAX вырос с момента своего рождения в 1988 году с 1000 до 11000 пунктов. Он составляет более 8% в год за последние 30 лет. Почему многие инвесторы все еще считают акции рискованными и даже сравнивают фондовый рынок с казино?

Возможно, потому что акции, помимо их безупречного долгосрочного роста, имеют и темную сторону: в краткосрочной перспективе они значительно колеблются. Фактически, они несут риск потери инвестором денег на фондовом рынке. По крайней мере, если инвестор теряет терпение после очередного падения цены, то он может продать себе в убыток.

Фактически, риск заключается не в акциях, а в самом инвесторе. В конце концов, только ему решать, продаст ли он свои акции после временного падения цены или удержит их в долгосрочной перспективе и получит прибыль.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 19 )

Утренний комментарий по финансовым рынкам 17.01.2019

- 17 января 2019, 10:28

- |

— В центре внимания Великобритания. После отклонения проекта из выхода ЕС, был подвешен вопрос о вотуме недоверия кабинету министров Терезе Мэй, однако, с небольшим перевесом взяли верх сторонники нынешней власти. Переговоры будут продолжаться, но вероятность Brexit без сделки остается высокой.

— Положительные годовые отчеты Goldman Sachs (+9.54%) и Bank of America(+7.16%) позволили Индексу США завершить день в незначительном плюсе.

— Инвесторынастороженно отнеслись к «Бежевой книге» ФРС, в которой отмечались менее оптимистичные прогнозы американского бизнеса из-за повышения ставок, волатильности фондового рынка, политической и экономической неопределенности.

— Банковский сектор сумел извлечьвыгоду из волатильности 2018 года.

— Нефть продолжает рост после публикации недельных запасов, сократившихся на 2.6 млн баррелей, и прогнозах Минэнерго по добыче в США, которые не изменились, когда все ожидали повышения, опираясь на динамику прошлого года.

— Рубль получил поддержку от развивающихся рынков, а ранее и от сырьевых цен.

— На фоне снижения разговоров вокруг санкций, часть инвесторов видит активы РФ привлекательными, однако, этот эффект может быть кратковременным.

— Рынок облигаций чувствует себя довольно уверенно. Особенно бумаги, с погашением через 3 года и больше.

— В лидерах фондовой секции были акции Россетей. Есть вероятность, что дивиденды по итогам 2018 года могут превысить выплаты прошлого года, однако лучше дождаться коррекции.

Более подробный отчёт https://clck.ru/F49rp

Зарабатывайте на идеях персонального брокера.

Индекс МБ сегодня

- 17 января 2019, 09:53

- |

Пока индекс остается в рамках своего боковика.

Внутренние бумаги (которые зависят от сильного рубля) — энергетика, ритейл, банки едут вверх.

Тем кому сильный рубль не особо интересен (нефтянка, экспортеры) едут вниз.

Пока удерживаем лонги в магните, сетях, аэрофлоте. Сбер сдал.

Шорт газпрома, роснефти, лукойла.

Сегодня ожидаю опен в районе 2435-40.

Сопротивления 2443, 2454. Поддержка 2425-17.

Ожидания — пока не взяли 2450 жду вниз к 2390-2406.

Если кроем день 2450+ то лонг, но перенос на ночь не рекомендуется.

Сипи пока откатило от 2618-25 на тест 2600. Пробой последней приведет к началу коррекции у нас.

Рекомендации на сегодня — вне рынка или игра от границ диапазона со стопами.

Удачи

Тема дня: Россети. Почему растет на 5%?

- 16 января 2019, 18:55

- |

Акции вышла на новый максимум за последние 8 месяцев. Дневной оборот вырос в 5 раз.

Но новостей никаких нет. Пока нет.

В декабре глава Россетей Павел Ливинский подтвердил, что Россети хотят провести допэмиссию в пользу рынка.

Во-первых, по закону компания не может разместить акции ниже номинала 1 рубль.

Во-вторых, у компании крайне низкие дивиденды на ао = меньше 2%.

Возможно, рынок предполагает, что компания в будущем изменит дивидендную политику, чтобы сделать допэмиссию более привлекательной для потенциальных акционеров.

Кто-то может что то знать и покупать бумагу заранее до выхода официальных новостей.

Накопленная результативность наших торговых рекомендаций 53.4%. Зарабатывайте на наших идеях

ТОП-5 акций на 2019 год

- 16 января 2019, 17:30

- |

Прошлый год стал не самым удачным для инвесторов в американский рынок, поскольку внутренние акции пострадали от повышения волатильности в сочетании с резким падением цен в последнем квартале. Комбинация факторов, в том числе ухудшение торговых отношений с Китаем и надвигающийся рост процентных ставок, негативно повлияли на фондовые рынки. Столкнувшись с неопределенностью в преддверии нового года, инвесторам, возможно, придется проанализировать свой текущий портфель и определить для себя новые стратегии для достижения своих финансовых целей в 2019 году.

На этом фоне инвесторы могут захотеть рассмотреть исследования о том, что акции, которые последовательно увеличивали свои дивиденды, исторически превосходили все другие категории акций. Кроме того, исследовательская группа из Reality Shares обнаружила, что компании с самыми высокими темпами роста дивидендов исторически превосходили S&P 500, как показано на рисунке ниже, показывающем пятилетний годовой общий процентный доход (по сравнению с показателями S&P 500 в годовом исчислении) для разных видов дивидендов растущих акций.

( Читать дальше )

Акции РГС: объяснение роста цены РГС для тех, кто любит конспирологию

- 16 января 2019, 17:15

- |

Подробно это точка зрения изложена тут:

smart-lab.ru/blog/516278.php

Тем не менее чудеса в этой таинственной бумажке — акции РГС — продолжаются.

Попробуем оценить, кому это надо, с какой целью. Также попробуем оценить и возможный тергет подобного «задерга» (без использования термина «манипуляция»).

Правда, для этого придется поверить в теорию заговоров, сделать ряд предположений, а также принять на веру, что наш уважаемый регулятор — Банк России — по сути контролирует манипулирование рынком акций РГС.

1. Во-первых, я не любитель конспирологии — это для других.

2. Во-вторых, я не могу себе представить, что уважаемые люди очень близкие к ЦБ сами руководят манипулированием рынком отдельной ценной бумаги. Я в такое верить не могу и вам не советую.

3. Думаю, что это лохматят бабушку в акциях какие-то отмороженные физики, которые верят в конспирологию.

( Читать дальше )

Знаете почему Alcoa открывает сезон отчетов, а Hewlett завершает? Больше хорошего в ваши портфели!

- 16 января 2019, 16:47

- |

Ну что ж, Китай обрадовал вчера своей новой налоговой политикой и дал толчок в первую очередь азиатским, а потом и американским акциям; голосование по Брэкзиту дало возможность передвинуть дату армагеддона (а может и наооборот); теперь в фокусе квартальные отчеты.

Во вторник рынки выросли. Если акции смогут продолжить в том же духе, то это будет четвертая неделя роста подряд. Такого подвига не было с июля прошлого года. А до этого, с декабря 2017 года.

Волнение накаляется, так как сезон отчетов Q4 набирает обороты.

Несмотря на то, что у нас уже были отчеты некоторых известных компаний, официальный старт сезона прибыли фактически начинается сегодня днем, когда Alcoa отчитается после закрытия.

Кстати, Alcoa — это только так называемое «официальное» начало сезона отчетов, потому что когда-то это был первый компонент Dow, сообщающий о доходах. Точно так же, как Hewlett-Packard был назван официальным окончанием сезона, потому что раньше он был последним из компонентов Dow, сообщавших о квартальных доходах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал