баффет

Когда лопнет пузырь на Фондовом рынке? / Индикатор Баффетта предсказывает Обвал Рынка / Ставка ФРС

- 03 марта 2021, 18:30

- |

- комментировать

- ★1

- Комментарии ( 0 )

Баффет письмо прислал

- 01 марта 2021, 11:52

- |

В эти выходные, я выгружал из 6-метровой газели вагонку в одну каску. Неспешно моросил дождик, окрапывая весёлое лицо шофёра, с улыбкой наблюдающего за моим трудом. Ничто не предвещало беды. Особенно для водителя, так как я миролюбивый. Сигнал телефона прервал облагораживание меня посредством труда. Баффет прислал письмо…

Традиционное ежегодное послание акционерам Berkshire Hathaway разбавило этот унылый, бессолнечный день. Что же там было?

Баффет за лямку тянуть не стал и сходу сделал сальто конём, сравнивая Berkshire’s Performance vs. the S&P 500. Все мы помним детские, наивные, переводящие вину на других слова, похожих на: а вот они, а он, а вот из-за него… Вот и тут он смело сравнивает 55 лет своей работы с сипи500. Показывая сумасшедшую доходность в 2’810’526% у Berkshire против 23’454% у S&P 500. Впечатляюще, правда? На этом наш всеобщий знакомый не останавливается, приводя среднюю доходность в 20% у Berkshire и 10,2% у S&P 500. Т.е. разница почти в два раза. Тут хорошо бы исполнить из Фигаро «Bravo, bravissimo!», но нет. Эти хитрожопые «сценаристы» умышленно пытаются увести наш взор от двух строчек последних двух лет, где:

( Читать дальше )

Письмо Баффетта

- 01 марта 2021, 09:37

- |

Каждый год, начиная с 1965-го, Уоррен Баффетт пишет письма акционерам, в которых описывает подход к инвестициям. В субботу вышло новое 15-страничное письмо. Отмечаем интересные моменты.

Cамый большой владелец активов в США

Баффетт с удивлением отмечает, что Berkshire Hathaway оказалась самым крупным владельцем основных средств среди компаний США. Они составляют $154 млрд. На втором месте телеком AT&T со $127 млрд.

При этом сразу же Баффетт поясняет, что лучших результатов добивается бизнес, который требует минимальных активов, чтобы производить высокомаржинальный продукт. В этом можно усмотреть намек на признание ошибок в стратегии.

Об управлении Berkshire

Следующую цитату можно считать ответом на вопрос, почему не меняется стратегия компании.

«Фил Фишер в книге сравнивал управление публичной компанией с управлением рестораном. Можно предложить клиенту бургер и колу, а можно блюда французской кухни. Однако не стоит переключаться с одного на другое. Ваше позиционирование для клиентов должно соответствовать тому, что они получают. В Berkshire мы подаем бургеры и колу уже 56 лет и мы ценим клиентов, которым эта еда нравится».

( Читать дальше )

Восьмое чудо света. Секрет великих Инвесторов. У. Баффет, Сорос, Кийосаки, Линч, Грехэм, Рокфеллер.

- 27 февраля 2021, 13:41

- |

Решил запилить очередной «думаю» полезный пост.

Когда впервые я начал заниматься инвестированием в 2007 году у меня не было ни наставников ни литературы. Мой единственный путеводитель был интернет, правда тогда он был очень дорогой и чтобы войти на форекс (купить и продать) у меня примерно сьедало 500 рублей.

Когда первая сделка провалилась с треском (-60% от счета) я начал копать почему так произошло. Тогда я впервые встретил У. Баффета в сети интернет и я сразу понял что быть инвестором это мое!

Я начал изучать науку инвестирования всерьез и читать о многих выдающихся инвесторов и был удивлен когда обнаружил 8е чудо света!

Так же я в Хабаровске прошел КМ у Максима Темченко и там я увидел в деталях что такое сложный процент. (ВРЕМЯ, %, ДОПОНЕНИЕ, РЕИНВЕСТИРОВАНИЕ)

Кто в теме поймет эту таблицу)))

И самое что интересное: все великие инвесторы пользуются сложным процентом!

( Читать дальше )

Елена Чиркова из Movchan’s Group: «Новым Уорреном Баффетом вам не стать»

- 24 февраля 2021, 08:22

- |

В январе 2020 года мы записали большое видеоинтервью с Еленой Чирковой, которое стало самым популярным на канале RationalAnswer. Коронавирус как какую-то серьёзную угрозу тогда ещё никто не рассматривал, рынки акций бодро ставили один рекорд за другим, да и инвесторы по большей части излучали незамутнённый оптимизм (речь идёт про момент записи интервью — сам релиз произошёл уже в апреле 2020 года, ближе к пику коронавирусной паники и дну S&P500).

С тех пор прошёл год: финансовые рынки восстановились и успели поставить новые рекорды, инвесторы снова накачивают деньгами как фонды акций, так и отдельные ценные (и не очень — см. кейс GameStop) бумаги, и в целом есть ощущение консенсуса, что самое страшное уже позади. В общем, мне кажется, что темы, которые мы подробно обсудили с Еленой, сейчас остаются не менее актуальными, чем год назад.

( Читать дальше )

Уоррен Баффет: Семь секретов инвестиций для начинающий инвесторов

- 22 февраля 2021, 17:47

- |

В англоязычном интернете есть видеоролик с выступлением Баффета, где он рассказывает про семь ключевых принципов в инвестициях, которыми он пользуется. На сегодня это одно из самых популярных видео с ним и набрало более 3.000.000 просмотров, что говорит о ценности информации в нем. Поэтому, я решил подготовить его перевод для тех, кто не очень хорошо знает английский. Буду благодарен за лайки и подписки, в знак благодарности.

( Читать дальше )

Индикатор оценки Баффетта

- 18 февраля 2021, 11:51

- |

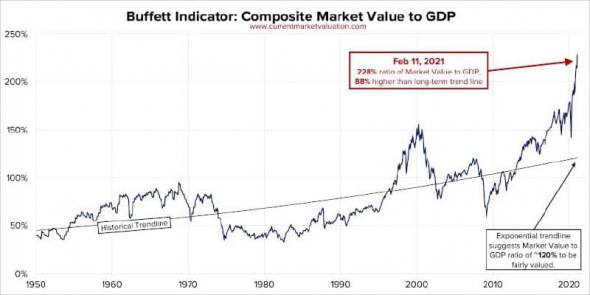

«Отношение капитализации рынка к ВВП — лучший индикатор оценки». 20 лет назад Уоррен Баффетт сказал такую фразу в интервью журналу Fortune, что дало название показателю «Индикатор Баффетта». В 2000 году он достиг рекордного уровня в 1,5x, после чего капитализация рынка упала на треть.

Текущий уровень индикатора:

— Капитализация рынка США: $49.5 трлн

— Оценка ВВП США: $21,7 трлн

— Индикатор Баффетта: $49.5 трлн/ $21,7 трлн = 2,28x

В 2021 году коэффициент превысил рекордные пики времен пузыря доткомов, что вызывает опасения в фундаментальной обоснованности тренда роста американских акций.

На этот раз все будет иначе? Многие аналитики говорят, что в росте коэффициента нет ничего страшного. Во-первых, фондовый рынок — не экономика. Состав ВВП по отраслям сильно отличается от состава индекса S&P500. Во-вторых, низкие ставки оправдывают более дорогие мультипликаторы у крупных технологических компаний роста.

( Читать дальше )

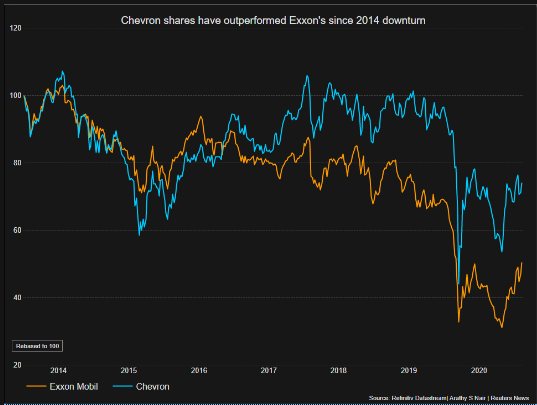

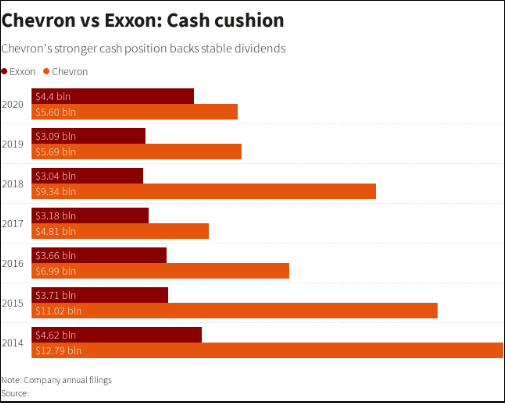

Баффет поверил в нефтянку

- 17 февраля 2021, 22:17

- |

Нефтегазовые компании США стали темой для Berkshire Hathaway Inc Баффета в то время, когда отрасль терпит самое большое потрясение за последние десятилетия.

НЕФТЯНЫЕ ИНВЕСТИЦИИ BERKSHIRE

— Berkshire в апреле прошлого года купил газовые активы Dominion Energy за $4 млрд.

— Баффет купил 10 миллиардов долларов привилегированной акции Occidental Petroleum Corp OXY.N в 2019 году, помогая финансировать приобретение компанией из Хьюстона 35,7 миллиарда долларов Anadarko Petroleum Corp.

— Подача во вторник показала, что Berkshire владел 48 миллионами акций Chevron по состоянию на 31 декабря и 13,85 миллионами акций канадского оператора нефтяных песков Suncor Energy Inc SU.TO.

( Читать дальше )

Новость ДНЯ! Портфель Баффета.

- 17 февраля 2021, 11:32

- |

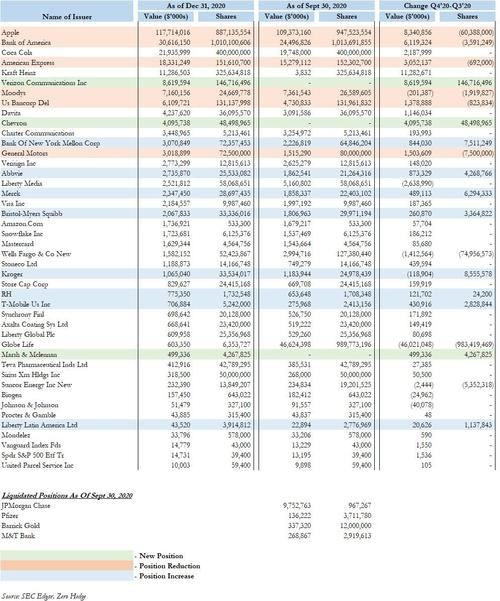

Berkshire сократила свои акции Apple на 6,4% — с 947,5 млн до 887,1 млн. В результате сокращения Berkshire осталась с акциями Apple стоимостью 120 миллиардов долларов в конце 2020 года, согласно другой заявке.

Berkshire также представила значительную новую позицию в Verizon (146,7 млн акций, которые стоили $8,6 МЛРД на 31 декабря) и меньший новый холдинг в страховщике Marsh & Mclennan ($500 млн акций за 4,3 млн акций). Любопытно, что эти новые позиции получили конфиденциальный статус и не были раскрыты в нормативной документации за третий квартал, согласно обновленному документу, опубликованному во вторник, что означает, что Баффет начал накапливать акции в 3-м квартале.

Berkshire увеличила свою долю в BoNY, T-Mobile и Kroger, компания также изменила недавнюю ставку на фармацевтов, увеличив свою долю в Merck (+28,1%), Abbvie (+20,1%) и Bristol-Myers Squibb (+11,2%), полностью отказавшись от недавних инвестиций в Pfizer. Конгломерат Баффета также сократил несколько банковских холдингов, выйдя из JPMorgan, PNC Financial и M&T Bank, сократив свою долю Wells Fargo & Co. на 58,8%. Компания также сократила свои инвестиции в General Motors, сократив эту долю на 7,5 млн акций до доли, оцениваемой примерно в 3 миллиарда долларов в конце четвертого квартала.

( Читать дальше )

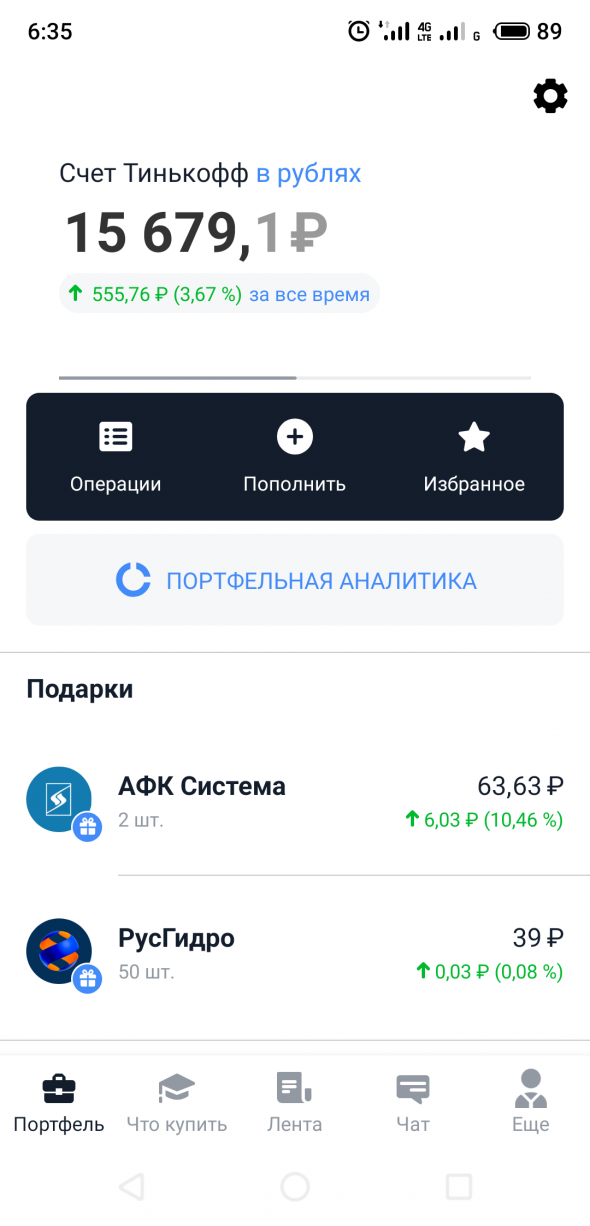

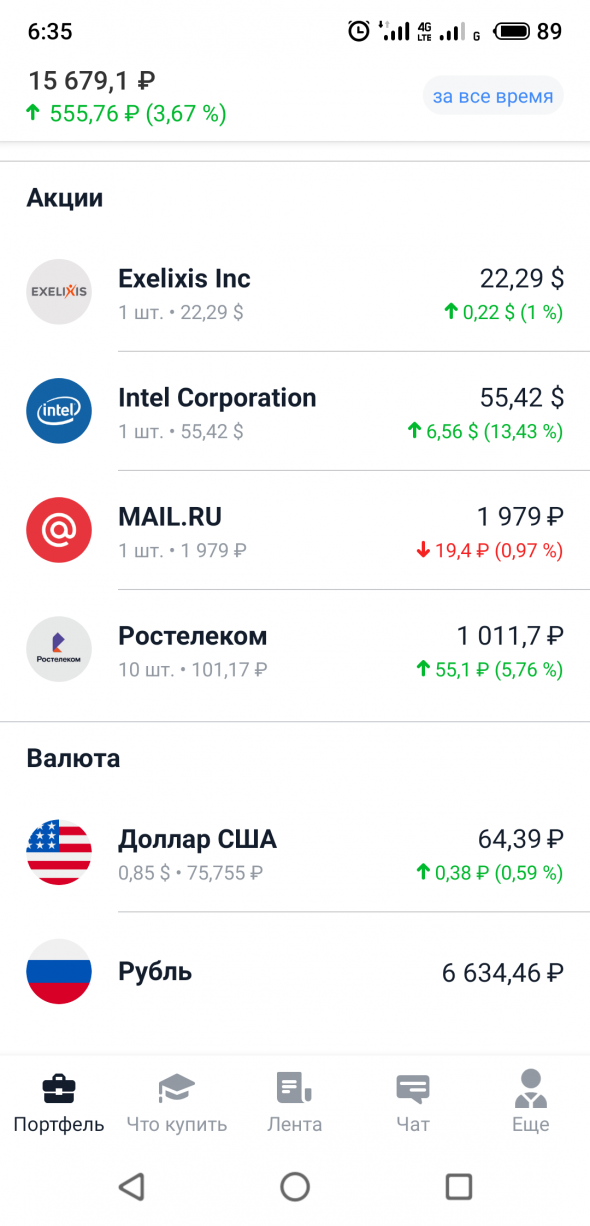

Портфель будущего. Плановое пополнение

- 01 февраля 2021, 06:56

- |

Планово пополнил «портфель будущего» на 5 тыс.р🌱🎯

Следующее пополнение в конце февраля.📊

За месяц с небольшим, портфель прибавил 577р или 5.7% на капитал.📈

Суммы совсем не большие, но зато доступно всем. Через несколько лет думаю будет очень интересно посмотреть на результат.

Никуда не тороплюсь. Покупаю и держу. 🤠💎

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал