инвестиции

Выгодотоксикоз. Какие инвестиции заставляют брокеров не бросать профессию

- 06 марта 2024, 18:05

- |

🚩 Промсвязьбанк считает, что во второй половине текущего года котировки золота могут достигнуть уровня $2300 за тройскую унцию. Все дело в начале снижения ставки ФРС США.

🚩 «Велес Капитал» отмечает возвращение интереса инвесторов к бумагам «Полюса».

🚩 «Финам» не может не подтвердить совет «покупать» для акций «Интер РАО» с прогнозной стоимостью 4,77 рубля, что предполагает потенциал роста 17,5%.

🚩 Промсвязьбанк «строит глазки» акциям «МосБиржи» с прогнозной стоимостью бумаги на горизонте года в 249 рублей.

🚩 «Велес Капитал» не отменяет рекомендацию «покупать» для бумаг «МТС» с прогнозной стоимостью на уровне 354 рублей.

🚩 Промсвязьбанк для акций «МТС» выставляет прогнозную цену на уровне 332 руб. на горизонте 12 месяцев.

🚩 SberCIB Investment подтверждает рекомендацию «держать» для акций «Аэрофлота», о «покупать» нет ни слова.

- комментировать

- Комментарии ( 0 )

Выкуп по 1313,6 рублей за акцию Яндекса? Продажа Яндекса

- 06 марта 2024, 11:42

- |

Салют, мои маленькие любители инвестиций! Сегодня речь пойдет о транснациональной компании в отрасли информационных технологий, а именно о "Яндексе".

Стало известно, что подкомиссия правительственной комиссии по контролю за иностранными инвестициями одобрила группу сделок (так как российских инвесторов тоже была группа) по приобретению 96,3% акций МКАО «Яндекс» у нидерландской компании Yandex N.V., при этом доля в 3,7% уже принадлежат российскому «Яндексу». Сообщается, что эта группа сделок должна быть одобрена еще самой правкомиссией по ин. инвестициям, а также ФАС, ЦБ и президентом — такой порядок установлен указом президента № 618.

Согласно условиям сделки, головной компанией «Яндекса» становится МКАО «Яндекс», зарегистрированное в Калининградской области на острове Октябрьский в 2023 году, данное МКАО получит во владение 99,999% ООО «Яндекс», остальное будет у «Фонда общественных интересов».

( Читать дальше )

Банк России предлагает расширение возможностей НПФ для участия в IPO - Ъ

- 06 марта 2024, 08:36

- |

Банк России предлагает изменения, которые позволят негосударственным пенсионным фондам (НПФ) участвовать в первичных размещениях акций (IPO) менее крупных компаний. Согласно проекту указания Банка России, НПФ смогут приобретать акции на IPO, если объем размещения составит не менее 3 млрд рублей. В настоящее время эти фонды ограничены участием в размещениях размером не менее 50 млрд рублей. Также планируется увеличить допустимый объем приобретаемых акций с 5% до 10%.

Это изменение открывает новые возможности для НПФ в диверсификации их портфелей. Однако, несмотря на интерес к участию в IPO, НПФ сохраняют консервативный подход к рисковым бумагам. Их выбор будет основываться на множестве факторов, таких как перспективы роста компании, наличие дивидендной политики и прозрачность.

Основными препятствиями для участия НПФ в IPO остаются малая капитализация компаний и небольшие объемы размещений. Формирование микроскопических позиций в портфеле может быть экономически нецелесообразным для НПФ, а также многие компании малой капитализации могут не соответствовать их инвестиционной политике из-за высоких рисков.

( Читать дальше )

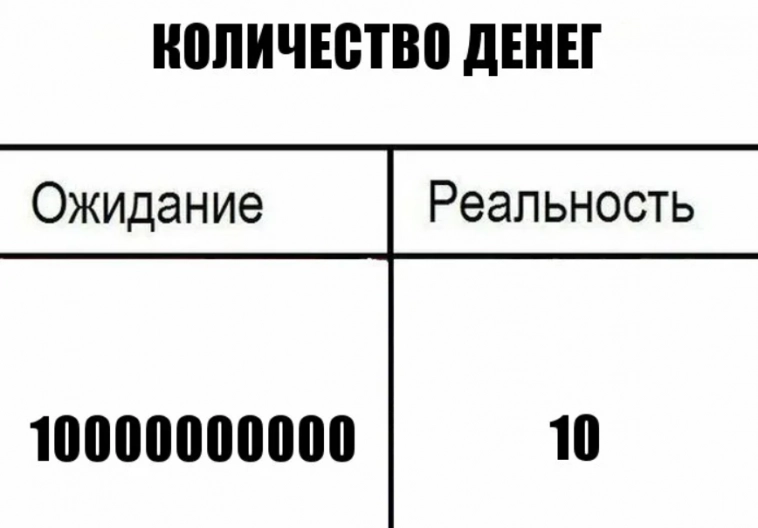

Ожидания и реальность. Мои результаты в инвестициях за 8 лет.

- 05 марта 2024, 23:47

- |

В большинстве случаев ожидания не совпадают с реальностью и это касается не только сферы инвестиций. Не реальность плоха, а большие необоснованные ожидания. Некоторые расстраиваются в определенном направлении или исполнителе, другие бегают годами от одного исполнителя/работодателя к другому и не могут найти вариант, устраивающий ожидания, другие ищут того самого работника/исполнителя согласно ожиданиям и никак не могут найти, ссылаясь на то, что нормальных исполнителей нет. В этой статье поговорим про ожидания и реальность сквозь призму моих инвестиций за восемь полных лет, реализовались ли мои ожидания и доволен ли результатами, разберём несколько примеров из моей рабочей деятельности.

Мои ожидания и реальность в инвестициях

По окончании 2023 года проведу на фондовом рынке 8 полных лет, одним может показаться данный срок огромным, многие пришедших в 2019-2020 году считаются уже «матерыми» инвесторами. Нет предела совершенства и до сих пор считаю себя новичком, хотя стоит признать, сравнивая себя в 2016-2019-2023 в каждый период этого времени опыта становилось больше.

( Читать дальше )

Инвестиции в бетон.

- 05 марта 2024, 19:45

- |

Инвесторам нужно быть осторожными в отношении строительного сектора.

Эксперты пишут (https://elitetrader.ru/index.php?newsid=689741&), что в прошлом году лидером по темпам роста продаж стала ЛСР (+117% в физическом и +132% в денежном выражении). У ГК «Эталон» рост составил +87% и +80%, в большей степени благодаря развитию в регионах.

«Самолет» показал рост в 47%, но без учета поглощения МИЦ — около 40%, что ниже ожиданий аналитиков. У ПИК продажи сократились на 3% в физическом выражении для сохранения ценовой политики.

Наиболее оптимистичные прогнозы роста на этот год у ЛСР и «Эталона», считают эксперты рынка. Оба девелопера имеют наибольший задел в виде портфеля проектов, что позволит им показать меньшее падение продаж.

У ПИК запас проектов минимален, поэтому снижение может быть более глубоким. Его рентабельность остается на высоком уровне в силу ценовой политики, но этот фактор краткосрочный.

Стремительный рост акций «ЛСР» и «Эталон» предполагают признаки спекулятивного пузыря и имеют мало общего с фундаментальной картиной обеих компаний, даже несмотря на более выгодное позиционирование на текущем рынке относительно конкурентов.

( Читать дальше )

ЭсЭфАй +200% за 3 месяца / Фиксация прибыли / Топовая сделка за 18 месяцев публичной работы

- 05 марта 2024, 18:29

- |

Редкий случай – второй пост за день. Есть причина – веская.

Итак:

Эмитент ЭсЭфАй добавлен в портфель 28 ноября 2023 г. Озвучил покупку в этот же день здесь: https://t.me/Maxim_Mikhaylevskiy/403

Сделка является самой прибыльной за 18 месяцев публичной работы!!!

Постоянная аудитория знает, что в планах фиксация прибыли была по цене 1.974р. Почему зафиксировал по 1710?Ответ прост – позиция была открыта на ½ от станд. объема и текущая прибыль в размере 200% является эквивалентом станд. объема позиции в денежном эквиваленте.

Средства освободились. Претенденты на покупку есть, озвучивал ранее.

Поздравляю тех, кто также за короткий период времени закрыл отличную сделку.

Актуальный портфель/История сделок/Аналитика торговых операцийdrive.google.com/drive/folders/1HKBuu4WsFsYn5BDltBv7607Kxg6oO3IL?usp=drive_link

Все оперативные действия по портфелю публикуются на канале (https://t.me/+b6ASRAChm7YyMTYy):

— хронология добавления позиций;

( Читать дальше )

Интер РАО отчиталась за 2023г. — ослабший рубль и кубышка помогли компании. Будущий CAPEX начнёт подъедать кубышку, снизив див. доходность

- 05 марта 2024, 17:07

- |

🔌 Интер РАО опубликовала финансовые результаты по МСФО за 2023 г. Если ориентироваться, только на слова гендиректора компании (не так давно на встречи с президентом России озвучивал некоторые цифры из отчёта), то можно сделать вывод, что компания феноменально отработала год, но я привык заглядывать в отчёт, там есть свои риски для акционеров. Давайте рассмотрим основные показатели компании:

⚡️ Выручка: 1,359₽ трлн (+7,5% г/г)

⚡️ Денежные средства: 403₽ млрд (+56,8% г/г)

⚡️ EBITDA: 182,4₽ млрд (-0,5% г/г)

⚡️ Чистая прибыль: 135,9₽ млрд (+15,7% г/г)

⚡️ Капитальные расходы: 66,8₽ млрд (+19,5% г/г)

Выручка компании возросла во многом из-за ослабления ₽ (сегмент зарубежные активы принёс — 44,1₽ млрд, +56,4% г/г), индексации тарифов на тепловую энергию (сегмент теплогенерация в РФ принёс — 122,5₽ млрд, +8,7% г/г), осуществление крупных инфраструктурных проектов для электросетевого комплекса РФ (сегмент инжиниринг принёс — 80,8₽ млрд, +20,2% г/г), повышение эффективности операционной деятельности сбытовых активов и рост энергопотребления в РФ (сегмент сбыт в РФ принёс — 905₽ млрд, +9% г/г).

( Читать дальше )

Чистая прибыль Русгидро за год может составить 73 млрд рублей - Мир инвестиций

- 05 марта 2024, 15:30

- |

В фокусе годовая прибыль, которая служит базой для выплаты дивидендов за год. При выплате 50% от консолидированной чистой прибыли дивдоходность может достичь 11%. У нас негативный взгляд на компанию с учетом роста инвестиций и долга.Булгаков Дмитрий

«БКС Мир инвестиций»

• По нашим оценкам, консолидированная выручка за год составила RUB 553 млрд, EBITDA — RUB 132 млрд, чистая прибыль — RUB 73 млрд.

• 4К23, вероятно, окажется гораздо лучше 4К22 и покажет чистую прибыль в размере почти RUB 10 млрд.

• В 2023 г. компания улучшила свои результаты благодаря резкой индексации тарифов с 1 января 2023 г. на Дальнем Востоке.

• Для нас самый главный момент — это рост инвестиций, который накладывает существенные ограничения на инвестиционный кейс компании.

• Также обращаем внимание на стремительный рост долга на уровне материнской компании вследствие увеличения инвестрасходов.

Исторический минимум инвестиций в РФ.

- 05 марта 2024, 14:58

- |

SensorLive. Итоги февраля. Комон: -5.3% Фьючерс Si: +9.5%

- 05 марта 2024, 13:03

- |

Состояние счета Comon на текущий момент:

Изменение за февраль:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал