инфляция в России

ЦБ РФ про инфляцию

- 24 июня 2024, 01:36

- |

▫️ В мае текущий рост потребительских цен значительно ускорился. На инфляцию существенно повлияло удорожание услуг туризма и пассажирского транспорта, ценам на которые свойственна повышенная волатильность. Но и устойчивые компоненты инфляции ускорились по сравнению с апрелем, по некоторым показателям превысив темпы четвертого квартала 2023 года. Годовая #инфляция увеличилась до 8,3%.

▫️ Основной проинфляционный фактор — высокий внутренний спрос, продолжающий опережать возможности расширения производства. Проводимая денежно-кредитная политика ограничит избыточное увеличение внутреннего спроса и его проинфляционные последствия.

▫️ Для снижения инфляции потребуется существенно более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось в апреле.

Подробнее — в комментарии «Динамика потребительских цен» ➡️

t.me/centralbank_russia/1830

- комментировать

- ★1

- Комментарии ( 5 )

Ускорение недельной инфляции выглядит неприятным сюрпризом, продолжаем ожидать повышения ставки на 1,5 п.п. до 17,5% - Ренессанс Капитал

- 20 июня 2024, 18:33

- |

По данным Росстата, рост цен с 11 по 17 июня составил 0,17% н/н (0,12% неделей ранее). По оценке Минэкономразвития, это подразумевает рост инфляции до 8,5% г/г (после 8,3% в мае). По сравнению с прошлой неделей, ускорились, в первую очередь, темпы роста цен на услуги (за счёт авиабилетов), а также продовольственные товары. Инфляция в непродовольственных товарах немного снизилась.

Инфляционные ожидания населения на горизонте года в июне выросли на 0,2 п.п. до 11,9%, продемонстрировав восходящую динамику второй месяц подряд. В группе респондентов, имеющих сбережения, инфляционные ожидания выросли на 0,3 п.п. до 10,3%, в то время как в группе не имеющих сбережений, напротив, снизились на 0,4 п.п. до 13,1%.

Если некоторое ухудшение инфляционных ожиданий ещё более-менее вписывается в сложившуюся неблагоприятную инфляционную картину, то заметное ускорение недельной инфляции и сейчас выглядит неприятным сюрпризом.

( Читать дальше )

ЦБ никого не утомил?

- 20 июня 2024, 16:05

- |

Если макроэкономические данные за июнь окажутся сопоставимы с майскими или превысят их, то, скорее всего, ставка вырастет больше чем на 1% - Альфа-Инвестиции

- 20 июня 2024, 15:05

- |

Росстат опубликовал свежие данные по инфляции с 10 по 17 июня 2024 года. Недельный темп роста потребительских цен вновь ускорился до 0,17% после 0,12% неделей ранее. В годовом выражении инфляция ускорилась до 8,46%. С начала года цены выросли на 3,59%.

Сглаженный показатель за четыре недели в аннуализированном формате (приведённом к годовому значению) ускорился до 7,3% против 6,5%, за 12 недель вырос с 6,1% до 6,3%.

По подсчётам ЦБ, инфляция с поправкой на сезонность по итогам мая в годовом выражении разогналась до 10,6%. По итогам апреля показатель составлял 5,8%, то есть вырос практически в два раза. Темпы роста инфляции с поправкой на сезонность приближаются к значениям III квартала 2023 года. Для борьбы с инфляцией в июле — декабре прошлого года ЦБ постепенно поднял ставку с 7,5 до 16%.

Для снижения инфляции нужно сохранять высокие ставки дольше, чем планировали в апреле, говорится в комментарии Банка России о динамике потребительских цен. На рост инфляции в мае повлияли не только сезонные факторы, такие как динамика стоимости услуг туризма и пассажирского транспорта, но и ускорение цен на устойчивые компоненты инфляции, отмечают в ЦБ.

( Читать дальше )

Антиколония. Какой курс $ верный?

- 20 июня 2024, 05:05

- |

Никогда такого не было и вот. Стоило написать оперекосе баланса импорта и экспорта в РФ и в США услышали. Там очень заботятся о нашем импортозамещении, поэтому постоянно думают, как бы еще удорожить нам импорт и помочь отечественному производителю. Ввести еще какую препону на импорт их товаров, усложнить сделки с валютой. Помочь-таки рублю стать международно конвертируемым.

Кроме шуток. Это все ровно зеркальный переворот от той политики, что мы наблюдали все эти 34 года. Это же колония наоборот. Этакая антиколония, которой метрополия запрещает торговать с собой и не дает покупать свои товары.

Эффект будет поразительный и мы его наблюдали сегодня. Кто бы ни писал какую чушь про несколько параллельных курсов $$. Я уверен, что параллельные курсы валют возникают только там, где есть табличка с курсом, а саму валюту никак получить нельзя. Потому как если есть табличка 83 рубля за $ и валюту по этому курсу где-то выдают, пусть и безналом, найдите такого дурака, кто будет покупать по цене выше.

( Читать дальше )

Оптимизация подкралась ...

- 19 июня 2024, 21:47

- |

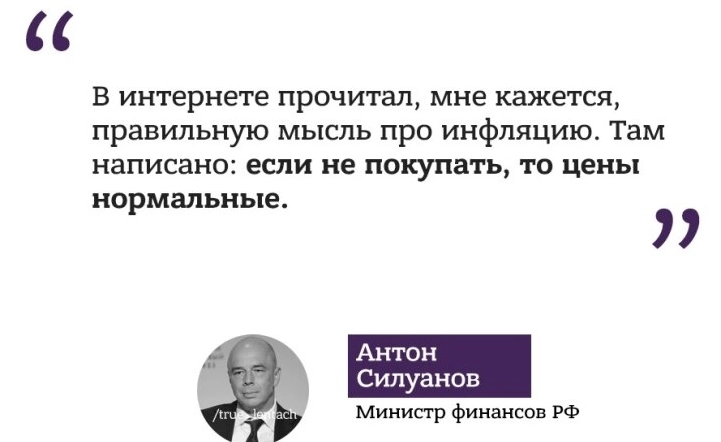

1. Министр финансов РФ Силуанов и возглавляемое им ведомство допустило колоссальные провалы, исполняя федеральный бюджет в 2023 году. Это следует из доклада председателя СП Ковальчука на заседании Комитета Государственной Думы по бюджету и налогам.

2. Ковальчук сообщил об успешной работе Федеральной налоговой службы, достаточно самостоятельном и автономном подразделении, формально подчиняющемся Силуанову. Доходы бюджета (в основном налоговые поступления) превысили прогнозируемыми показатели на 11,5%. Но этот успех был в значительной степени нивелирован выявленными СП прямыми нарушениями и финансовыми потерями на общую сумму 834 млрд руб (в полтора раза превышает расчетный эффект от введения прогрессивного НДФЛ).

3. Уровень исполнения расходов федерального бюджета (при превышении доходов на 11,5%) составил около 98%. Динамика их кассового исполнения носила крайне неравномерный характер (34,5% приходилось на 4 квартал, при этом на декабрь — 17,4%, при пропорциональной норме около 9%). Это снижает эффективность стратегического системного планирования, создавая предпосылки для срыва национальных проектов и сбоев по всем кооперационным цепочкам. Оценки косвенных потерь от подобной динамики финансирования оцениваются экспертами в 3-5% от общего объема расходов (1 трлн — 1 трлн 200 млрд руб).

( Читать дальше )

Рубль укрепляется, секта «Ждём доллар по писят» просыпается

- 19 июня 2024, 21:03

- |

Кто больше хотя бы пары лет на рынке могут спокойно сказать: «Эту серию я уже видел». Мы смотрим бесконечный сериал: «Приключения рубля и его друзей». Несмотря на то, что общий сюжет нам понятен [рубль будет слабеть], сценаристы подкидывают нам разные сюжетные арки чтобы мы не заскучали.

Курс на завтра 82,62. Источник: www.cbr.ru/

Курс на завтра 82,62. Источник: www.cbr.ru/Но Арку где он сильно укрепляется из-за санкций мы уже видели летом 2022. Краткий пересказ серии: из-за санкций предложения валюты становится в моменте много, а спрос на валюту в моменте падает. В итоге происходит перекос кривой спроса и предложения (рис 1) и рубль укрепляется слишком сильно.

( Читать дальше )

Немонетарная инфляция

- 19 июня 2024, 13:43

- |

инфляция была вызвана монетарными действиями

а именно ипотека и автокредитование...

Тут нужно понимать что цены под залоги

были завышены в 2-3 раза...

Важно!

Было создано очень большое количество рублей

из воздуха за очень короткое время...

В итоге экономика получила мощный гидроудар...

С апреля 2024 года

мы наблюдаем уже рост немонетарной инфляции...

которая с июля начнёт перерастать в гиперинфляцию...

Нужно срочно и значительно понижать ставку

чтобы остановить этот процесс...

При укреплении рубля

теряют деньги люди не последнее бабло...

на инфляции это не скажется никак!

Это лишь остудило пыл баксоедов спекулянтов...

Сейчас все ждут снижения ставки и это напрягает

Инфляция продолжает бить россиян

- 19 июня 2024, 00:55

- |

Если в апреле инфляция была 7,84% в годовом выражении, то в мае она уже стала 8,3%.

( Читать дальше )

Моя личная автомобильная инфляция - 2024

- 18 июня 2024, 19:04

- |

Продолжаю изучаю свою личную автомобильную инфляцию. Последний раз это было 2,5 года назад в январе 2022 года. smart-lab.ru/blog/756098.php

Наконец-то в продажу поступил новый Хендай Солярис собранный из «остатков» машинокомлпектов. Теперь это называется Солярис HS, производит завод АГР под Питером.

В 2016 году я мог купить на годовую зарплату — 2 штуки Хендай Солярис.

В 2021 году я мог купить на годовую зарплату — 1 штуку Хендай Солярис.

Дополняю...

В 2024 году я смогу купить на годовую зарплату — 0,66 штуки Хендай Солярис.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал