итоги месяца

Итоги февраля 2025

- 02 марта 2025, 15:25

- |

2. Фх: Вес на 01.03.25 = 78.95 (средний вес за февраль = 82). Простыл в начале февраля, снизил нагрузки и набрал вес, надо сбрасывать вес и восстанавливаться. По прежнему хожу три раза в день в зал, но теперь вечернюю тренировку делаю в 16:00, а вечером — только в хамам. Утром пока отказался от своей программы Д3 (грудь/руки; спина/руки; ноги). Делаю жим лежа на машине Смита и подтягивания разным хватом на разных турниках. На машине Смита делаю жим лесенкой с 15 кг с повышением веса 5кг до 35 кг и обратно (привык считать не полный вес штанги, а вес только на одной стороне). Интересно, что когда набираю вес, то могу жать больше, но меньше подтягиваюсь, а когда вес сгоняю — то наоборот. Подтягивания на классическом турнике = 5р. Подъем ног к перекладине = 13р.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Итоги февраль 2025. Стратегия "СилаRTS".

- 02 марта 2025, 13:35

- |

Итоги февраль 2025. Стратегия «СилаRTS».

Стратегия публичная ссылка на сomon.ru www.comon.ru/strategies/122828/

Такой результат это серия из прибыльных сделок, бывает 1 раз в полгода.

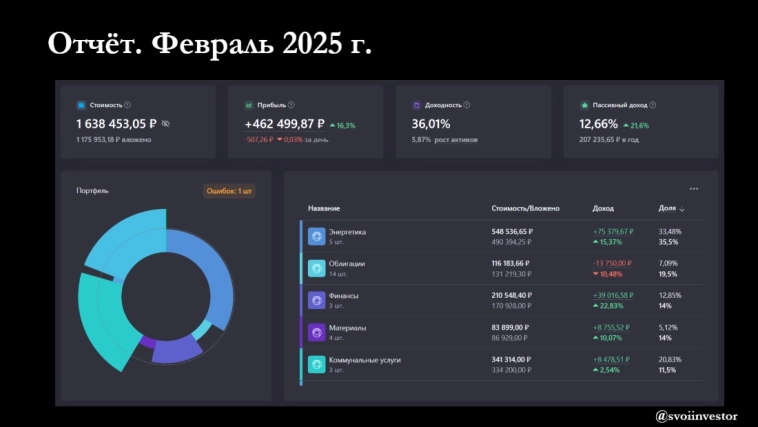

Итоги февраля 2025 г. Покупка/продажа активов. Поступление купонного дохода

- 02 марта 2025, 11:47

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость, и как можно быстрее в этом мне поможет фондовый рынок, а точнее, денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути, обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (траты в феврале составили — 214000₽, повлияла оплата учёбы, средние траты в 2024 г. — 159000₽ в месяц), но все мы, по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты).

( Читать дальше )

Итоги инвестирования в феврале. Как изменилась стоимость активов?

- 02 марта 2025, 08:56

- |

Закончился февраль, пора подвести его итоги, а также посмотреть какие публикации вышли на канале.

Напомню, что цель — получение максимального дохода с дивидендов и купонов на горизонте 10 лет. Прошло 2 года и 2 месяца. Поехали.

Покупки, продажи акций и облигаций

1. В феврале покупал акции ИКС 5, МД Медикал групп, Сбербанка, Газпром нефти, Банка Санкт-Петербург, Роснефти, облигации Электрорешения 1Р1, фонд золото от ВИМ инвестиции (GOLD). Участвовал в размещениях облигаций Каршеринг Руссия 1Р5, Новые технологии 1Р4 и ЮГК 1Р4USD.

2. Продал облигации ЯТЭК 1Р-03, Сэтл групп 2Р2, Росэксимбанк 2Р-04. Сокращаю количество выпусков облигаций, покупая более интересные выпуски.

На сколько изменились индексы и активы

1. Индекс Мосбиржи в феврале вырос с 2948 до 3200 пунктов (+8,5%). Продолжается период жесткой денежно-кредитной политики: ЦБ сохранил ключевую ставку на уровне 21%. Исходя из данных инфляции и инфляционных ожиданий можно сделать вывод, что ключевую ставку могут держать высокой продолжительное время.

( Читать дальше )

Победа февраля - вышел из долгой просадки

- 01 марта 2025, 23:39

- |

Февраль оказался для многих жарким торговым месяцем. Это был месяц значимых геополитических новостей!

На фоне позитива на нашем РФ-рынке, одерживаю свою мини Победу! Вышел из просадки по своей самой возрастной (с сентября 19г.) стратегии автоследования "Находка", получилось просесть на период больше года — (с октября 2023г.)

Конечно же сделаны некоторые выводы, в основном по части контроля размера позиций, однако грубых ошибок не было допущено за весь период.

В итоге стратегия обходит свой бенчмарк (индекс Мосбиржи IMOEX), который за тот же период прибавил ~16,6%. С Индексом полной доходности (MCFTR) не сравниваю т.к. стратегия фьючерсная, бумаг с дивами там нет, но и его, уже конечно с другим отрывом, она опередила. Да и другое важнее — получить в результате лучше качественные показатели, например фактор восстановления.

Мои итоги февраля

- 01 марта 2025, 20:16

- |

Начнем с традиционной таблицы

С 28 января по 11 февраля моя торговля была «нулевой», о чем дважды писал на смартлабе. Топик из ссылки собственно и появился из-за надежды от утренней динамики рынков, что все изменится. И действительно в ближайшие 3 дня все изменилось из-за новостей о переговорах России и США

( Читать дальше )

Капитал на 1 марта 2025-го года: 9,6 миллиона. Или +550 тысяч на росте акций

- 01 марта 2025, 19:51

- |

Пузомерки: Всего с 1 августа 2020-го года я проинвестировал: 6 813 078 руб. Внутренняя норма доходности (XIRR): 16,58% годовых.

Состав Капитала

- Акции: 5 232 326 руб (54,1%) — Пересмотр портфеля в самом разгаре, уже исключено 7 компаний (ВТБ, Мечел, ТатТелеком, Ленэнерго, Пермэнергосбыт, Яндекс, Лента) и добавлено 9 новых компаний (НОВАТЭК, Транснефть, Роснефть, ЛСР, Самолет, ПИК, МТС Банк, АЛРОСА). Причины таких изменений пишу здесь на канале и в Телеграм: https://t.me/rationalapp

- Облигации: 2 341 035 (24,2%) — На первичных размещениях были куплены квазивалютные облигации НОВАТЭК и СИБУР, подал заявку на долларовый ЮГК, исполнение в марте, в марте и запишу на баланс (кстати, там будет частичное исполнение заявки, оказалось слишком много желающих ).

( Читать дальше )

Итоги февраля 2025. Вот как должно быть

- 01 марта 2025, 18:31

- |

Получился образцовый месяц торговли по тренду. Активы демонстрировали низкую корреляцию: когда «уставал» перформить природный газ, его «подменяли» валюты или металлы. Счет с первого дня вышел в плюсовую зону и ни разу не нырнул под воду. Кстати, подтвердился шуточный паттерн «0-0-0-1» (после двух убыточных месяцев подряд обязательно идет третий убыточный месяц, но никогда не бывает четвертого).

Лидеры и аутсайдеры месяца

Лидеры месяца:

Si: +45,52%, CR: 43,37%, Eu: 43,1% (все — шорт)

GL: +33,8% (шорт)

PT: +30,61% (шорт)

Аутсайдеры месяца:

RB: -20,66% (шорт)

GZ: -16,66% (шорт)

MM: -15,94% (шорт)

Из интересного:

📈 Рубль-доллар и кросс-курсы с рублем вновь доказывают звание самых трендовых активов. Решил всех поставить на первое место, так как разница между ними незначительна и, скорее всего, просто случайна.

📈 Рублевое золото — по сути еще одна ставка на рубль.

📈 Платина, как и другие драгоценные металлы, последние три месяца показывает значительные движения. В этот раз с прибылью для моего счета.

( Читать дальше )

Подвожу ежемесячные итоги инвестирования. В феврале 2025 в плюсе на 119 000 рублей

- 01 марта 2025, 16:40

- |

Продолжаю открыто делиться с вами итогами своего инвестирования в российские дивидендные акции. Позади 3 года и 6 месяце, как я внес на брокерский счет первую тысячу рублей, потом все как в тумане, время подбить все цифры и подвести итоги февраля. Что произошло с портфелем, что покупал, что, может быть, продавал, движение баблишка и так далее, все что касается инвестиций, обо всем по порядку, поехали!

Пока все мы жарили блинчики и уплетали их со сметаной или еще с чем, в овальном кабинете жарили кое кого другого. Таких эпичных дипломатических встреч я не припомню, ждем реальных шагов от администрации Трампа, а теперь переходим к отчету.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь, чтобы не потеряться!

Портфель на 1 февраля 2025

В мой составной портфель входят 4 брокера (Т-Инвестиции, А-Инвестиции, СберИнвестиции и БКС) и по состоянию на 1 января 2025, сумма на всех счетах составляла 1 869 746 рублей.

( Читать дальше )

График доходности курильщика 😵

- 01 марта 2025, 14:21

- |

Немного шортил ри и золото на неделе, все закрыто. Тучный лонг сишки висит и пока не радует, но это только пока :). Ох уж эти колебания валюты по 100 рублей туда-сюда, чувствуется непрофессионализм моих Эльвириных действий 😁

Торгую на срочном рынке фьючерсы, опционы. Телега для общения (граали не палю), профиль в БКС-профит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал