недвижимостЬ

Проанализируем спрос (вскользь) на недвижимость в СПБ и некоторые выводы по вчерашней статистике по ипотеке )))

- 21 октября 2020, 22:45

- |

Подсказали что пост таки набрал 100 плюсов и даже больше :) Не понимаю разницы между плюсами и лайками, но приятно видеть аналитику в суточном ТОПе. Спасибо!

Я работаю агентом по недвижимости примерно 2 года, а инвестирую в недвижимость уже лет 10 или даже больше. Объем конечно невелик, но чем богаты. Далее на объективность не претендую, все высказанное мной без опоры на цифры, как в предыдущем посте, мое личное субъективное мнение, которым я руководствуюсь в выборе инвестиционных объектов (ставлю на это свои деньги и благосостояние семьи).

Итак, давайте обозначим ключевые показатели с сайта ЦБ, а именно: инфляция 3,7% (цель 4%), ключевая ставка с 27.07.20 4,25%

На это мы будем опираться в прогнозном мнении. Я исхожу из понимания, что рынок недвижимости это обычный рынок где работают механизмы спрос-предложение. Это первое. И второй тезис в том, что доходность от сдачи квартиры в долгосрочную аренду конкурирует с банковскими депозитами. И все это работает в условиях низкой инфляции (полагаю до 7-8%). С этим вроде бы просто.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 13 )

Интервью с Андреем Мовчаном из Лондона

- 21 октября 2020, 19:24

- |

Поговорили о перспективных для инвестиций секторах, долларе, ценах на нефть и сценариях развития мировой экономики. А ещё Андрей поделился своим мнением насчёт вложений в недвижимость и российский рынок — тут пришлось даже чуть-чуть поспорить.

Смотрите новый выпуск, не забудьте инвестировать в него свой лайк, если было полезно. И пишите в комментариях под видео, кого бы вы хотели увидеть в нашей студии в следующий раз.

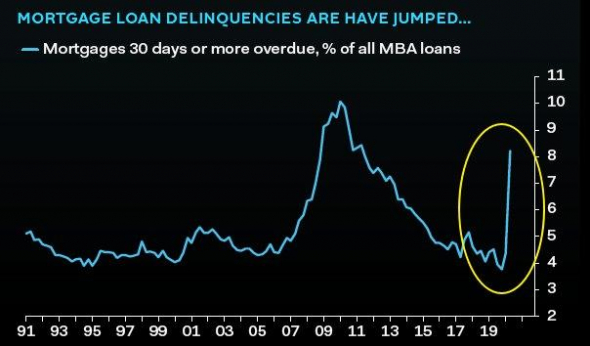

США и резкий, вертикальный рост невозвратки по ипотеке.

- 21 октября 2020, 18:11

- |

А ведь вроде как и «ветолетные» деньги на каждого члена семьи раздали...

Не стать мне квартирным рантье. Продал бетон. Рассказываю о том, о чем не принято говорить: 6 подводных камней в недвижимости

- 21 октября 2020, 13:38

- |

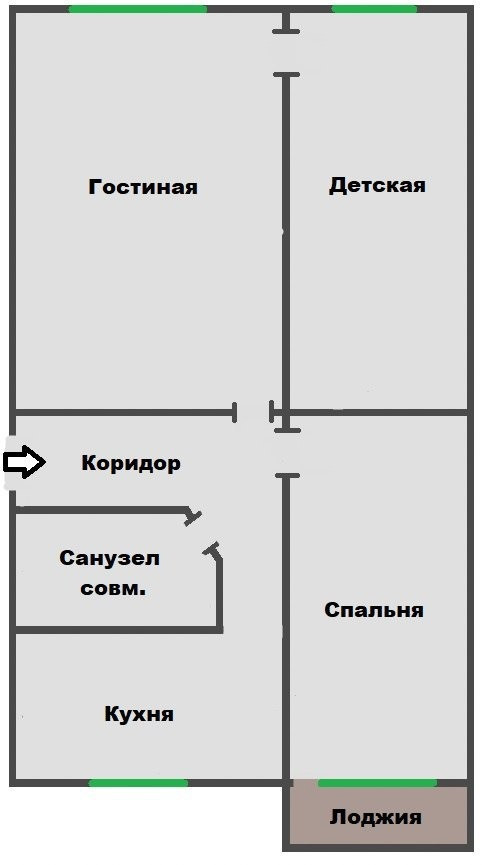

Что за бетон такой и почему он так называется?

Можете прочитать мой старый пост здесь: https://smart-lab.ru/blog/580745.php

В августе-2020 (на хайпе вокруг недвижимости) мы решили его продать, и довольно быстро нашли покупателей (около 3 недель), ещё месяц покупатели ждали одобрения ипотеки, и вот он продан.

Немного расчётов:

Куплен за 1'720'000₽ в конце 2011 года

Продан за 1'800'000₽ в конце 2020 года (с учётом комиссии агентства)

Это +5% в рублях за 9 лет или 0,5% годовых!

К сожалению, вот такое 59-метровое чудо в не самом плохом (Кировском) районе Саратова стоит всего лишь 1,85 млн ₽ (31000₽/кв.м)

( Читать дальше )

Немного аналитики про ипотеку )))

- 21 октября 2020, 02:29

- |

Давно ничего не писал, сейчас торгую мало, в основном инвестирую в недвижимость в Питере и работаю агентом по недвижимости соответственно

Итак: откроем для начала статистику с сайта ЦБ

Возьмем август 2020 года — всего выдано 392,3 млрд руб, средний срок 220 мес, средняя ставка 7,16% (запомним эти данные, через 1 год вернемся к ним)

Далее, региональный разрез, выделим лидеров: Москва — 56,6 млрд руб, Питер — 24,8 млрд руб (неожиданно небольшое отставание, Москва явно остывает, в то время как Питер бьет рекорды, но вернемся к этому позже), Краснодарский край — 10 млрд руб (по ощущениям ожидал большего, Сочи очень вырос в цене), Ростовская область — 8,3 млрд руб (здесь сюрпризов нет), Татарстан — 12,2 млрд руб (очень слабый результат), Башкортостан — 11,3 млрд руб, Тюмень — 17,6 млрд руб (тут сюрприза нет), Свердловская область — 12,7 млрд руб (результат удивил, высокий), Новосибирская область — 8,9 млрд руб, Красноярский край — 8,5 млрд руб.

( Читать дальше )

Куда выгоднее инвестировать? фондовый рынок или недвижимость

- 20 октября 2020, 20:44

- |

Меня зовут Дмитрий Хрусталёв. на своем канале я рассказываю о инвестициях финансовой грамотности и приумножении личных сбережений,

Сегодня поговорим именно о финансовой грамотности. В этом видео вы узнаете, что же все таки проще и выгоднее Купить квартиру и сдавать ее в аренду? или вложиться в ценные бумаги – в конце этого видео приведу реальный пример. В общем смотрите — будет интересно.👇

( Читать дальше )

Что в итоге с продлением льготной ипотеки?

- 20 октября 2020, 12:18

- |

Первая программа льготной ипотеки:

👉17 апреля — 1 ноября 2020 года

👉900 млрд руб, ставка 6,5% (выдано 630 млрд руб)

👉доля ипотечных сделок с льготой = 75%

👉общая задолженность по ипотеке = 2,7 трлн руб.

Сначала был такой проект продления льготной ипотеки у Минфина:

👉до конца 2021

👉877 тыс кредитов

👉объем 2,8 трлн руб.

Сейчас стал такой проект (14.10.2020):

👉на 1 полугодие 2021

👉354 тыс. кредитов

👉объем 1,9 трлн руб.

Группа ПИК: (релиз был 15.10)

👉9 мес. продажи = 209 млрд руб. (+25%)

👉Доля ипотечных сделок = 77%

Ну таким образом получается, грубо говоря, что 0,75x0,75x209=117,5 млрд ~ примерно половина выручки — с участием льготной ипотеки.

Фактор льготной ипотеки стал мощной поддержкой для акций девелоперов. Ранее я писал, что он оттянул будущий спрос на текущий период и полагал, что вскоре у девелоперов начнутся проблемы с продажами, в связи с чем и выбран момент для проведения IPO группы Самолёт. Но с учетом продления льгот, вероятно, девелоперы продержатся какое-то время в хорошем состоянии, хотя я по-прежнему испытываю сомнения на счёт достаточности платежеспособного спроса на фоне проблем с экономикой.

То есть если раньше я ждал, что инвесторы в акции девелоперов начнут подозревать неладное где-то начиная с отчетов за 4 квартал 2020, то теперь этот момент откладывается на полгода вперед.

Онлайн-платформы и сервисы краткосрочной аренды в странах Европы массово дали течь...

- 15 октября 2020, 15:48

- |

С конца первого квартала 2020 года, с порталов типа Airbnb, собственниками были удалены десятки тысяч объектов недвижимости по всей Европе.

Основная причина - резкое падения спроса на краткосрочную аренду во время пандемии.

Заполняемость по краткосрочной аренде жилья и апартаментов в странах Европы сегодня практически отсутствует и упала не «на» а «в».

И это, несмотря на то, что все месяцы второго и третьего кварталов 2020 года, средняя стоимость аренды за ночь, даже в районах с высоким спросом в центре столиц в Европе, постоянно снижалась и местами её падение уже тоже составило в разы.

Отсутствие посетителей из-за границы, отрицательно сказалось на доходах арендодателей, поэтому, многие из них всё чаще покидают этот рынок…

Минфин предложил продлить ипотеку под 6,5% до конца 2021 года.

- 14 октября 2020, 19:55

- |

Минфин предложил продлить ипотеку под 6,5% до конца 2021 года

Подробнее на РБК:

realty.rbc.ru/news/5f8418559a794762f6592aca

14/10

Путин поддержал продление выдачи льготной ипотеки до июля 2021 года

Подробнее на РБК:

realty.rbc.ru/news/5f86fbfb9a79472312d194ef?utm_source=yxnews&utm_medium=desktop&nw=1602694283000

А ещё говорят, что бетон безумно подорожал… то-ли ещё будет!!!

Глобальная недвижимость: пример инвестиций

- 14 октября 2020, 13:23

- |

Глобальная недвижимость - это покупка паев фонда недвижимости. Фонд приобретает недвижимость, сдаёт её в аренду. Держатели паев получают часть прибыли с дохода фонда. Плюсы по сравнению с обычным приобретением недвижки в: диверсификации (покупая пай, Вы получаете доход с большого количества различных помещений)

Покупка паев позволяет уменьшить минимальный объем инвестиций( при стандартном приобретении нужно больше средств на покупку такого кол-ва недвижимости), нет необходимости в обслуживании зданий (вы просто получаете с них доход, без необходимости следить за состоянием объектов).

В целом фонды бывают разные. Например, по назначению: отельные, коммерческие, жилые, инфраструктурные. Или по географическому признаку: международный, азиатский, США, ЕС и др

Pacer Benchmark Data & Infrastructure Real Estate SCTR ETFИнфраструктурные предприятия — это компании, которые обеспечивают повседневные потребности людей. ETF SCTR — это фонд, который инвестирует в акции инфраструктурных дата центров и телекоммуникационных компаний.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал