недвижимостЬ

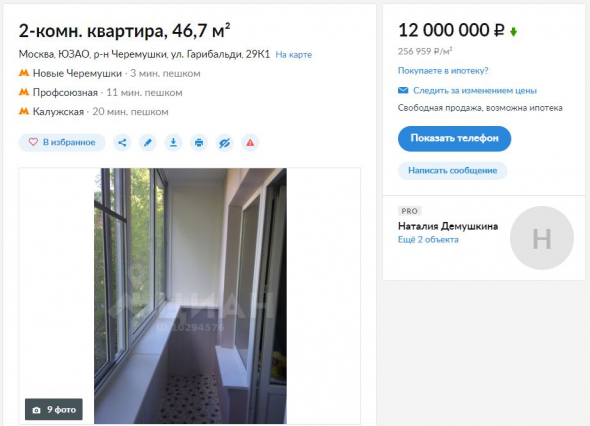

12 лямов за поганый хрущ!

- 01 июля 2020, 12:10

- |

12 лямов за поганый хрущ в убитой пятиэтажке, населеннной алкашами, пенсионерами и гестарбайтерами! Я знаю это гетто.

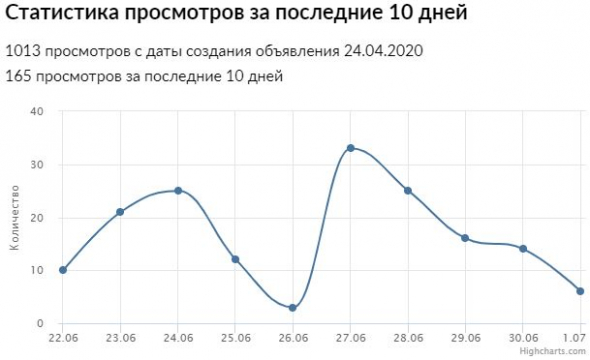

И ведь кто-то смотрит это объявление!

( Читать дальше )

В Москве найден мертвым генеральный директор ГК «Пионер» Андрей Грудин

- 27 июня 2020, 17:22

- |

В Москве найден мертвым генеральный директор группы строительных компаний «Пионер» Андрей Грудин. Он покончил с собой, говорят в полиции. Рядом лежали пистолет и предсмертная записка.

Тело предпринимателя нашла его супруга накануне вечером в рабочем кабинете в офисе компании на Малой Пироговской улице, сообщает Life. Причиной суицида могла стать депрессия, рассказали ТАСС в правоохранительных органах. Знакомые Грудина указывают на это обстоятельство. Источники «Интерфакса» сообщили, что в предсмертной записке говорится о высокой долговой нагрузке компании. Позже в ГК «Пионер» заявили, что уход Андрея Грудина из жизни не связан с деятельностью компании и ее финансовым состоянием.

Андрей Грудин вместе с партнером основал группу компаний «Пионер» в 2001 году и тогда же ее возглавил. Девелопер занимался строительством апарт-отелей в престижных районах Москвы и Петербурга. По итогам прошлого года ГК «Пионер» получил 40 млрд рублей выручки и почти 8 млрд чистой прибыли. Стоимость активов выросла до 60 млрд рублей.

( Читать дальше )

Продажи новых домов в США продолжают падать, пока исход из городов ускоряется

- 22 июня 2020, 20:31

- |

Средняя цена на жилье для всех типов в мае составила 284 600 долларов США, что на 2,3% больше, чем в мае 2019 года (278 200 долларов США), поскольку цены выросли в каждом регионе. Майский национальный рост цен отмечает 99 месяцев подряд годового роста. Но продажи дома стоимостью более 1 млн. долларов упали ...

Средняя цена на жилье для всех типов в мае составила 284 600 долларов США, что на 2,3% больше, чем в мае 2019 года (278 200 долларов США), поскольку цены выросли в каждом регионе. Майский национальный рост цен отмечает 99 месяцев подряд годового роста. Но продажи дома стоимостью более 1 млн. долларов упали ...

( Читать дальше )

Российский рынок жилья обвалился вдвое

- 19 июня 2020, 16:30

- |

10:26, 19 июня 2020

По итогам мая 2020-го в России было зарегистрировано 35,5 тысячи договоров участия в долевом строительстве (ДДУ) против 66,3 тысячи ДДУ годом ранее. Об этом сообщает РИА Новости со ссылкой на данные Росреестра.

Таким образом, продажи квартир в российских новостройках в последнем месяце весны обвалились вдвое. Число сделок с привлечением ипотеки сократилось менее значительно — на четверть, до 163,9 тысячи.

В Росреестре также заметили провал продаж на вторичном рынке жилья: число сделок с неновыми квартирами уменьшилось по итогам мая на 22 процента (по сравнению с показателем за май 2019-го). Всего за месяц россияне совершили менее 183 тысяч покупок на «вторичке».

Ранее, в мае, сообщалось, что примерно половина российских застройщиков рискуют вовремя не сдать в эксплуатацию возводимые жилые комплексы. Проблемы с передачей дольщикам новых квартир в первую очередь возникнут из-за кризиса, обусловленного пандемией коронавируса.

lenta.ru/news/2020/06/19/new_built_sales/

«Первичка» дорожает, «вторичка» падает. Что будет с недвижимостью после кризиса (прогноз до 2022 года)

- 16 июня 2020, 11:13

- |

В последние дни активно изучал мнения экспертов о том, что будет с рынком недвижимости в ближайшее время. Сами понимаете, кризис — время возможностей. Но не все так однозначно. Ниже резюме о том, что думают специалисты. Обзор касается Московского региона.

В марте был всплеск спроса

Продажи простимулировал мартовский обвал курса рубля, вызванный резким падением цен на нефть. Инвесторы принялись активно перекладывать свою средства в недвижимость. Застройщики подняли цены, учитывая рост курса доллара и растущую стоимость импортной продукции.

В апреле спрос рухнул

Введение режима самоизоляции положило конец всплеску покупок. Чем выше класс жилья, тем сильнее упал спрос.

Что будет с рынком жилья

Коронавирус и связанные с ним карантинные меры не привели к сильному обвалу стоимости жилья в Москве. Но коррекция цен в некоторых сегментах состоялась.

Учитывая практически неизбежное снижение доходов населения, спрос на жилье после отмены карантина далеко не скоро придет в норму. На этом фоне цены могут откатиться назад на 10-15%, то есть потерять прирост последних полутора лет, когда метр дорожал благодаря удешевлению ипотеки и ажиотажу в преддверии реформы долевого строительства.

( Читать дальше )

Хочу купить квартиру в Финляндии и получать доход.

- 15 июня 2020, 21:08

- |

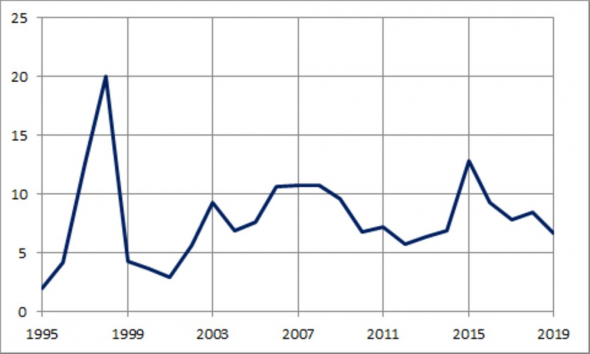

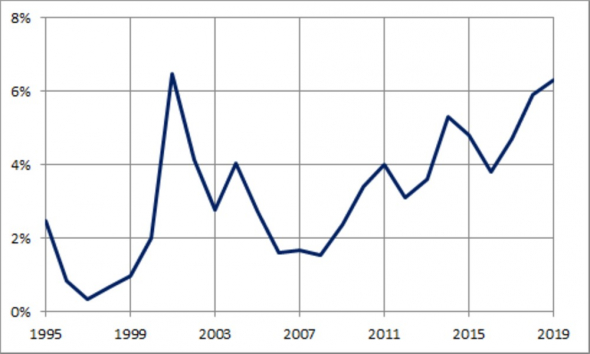

В целом, идея с недвижимостью, это «типовая» идея, основанная на логике, что недвижимость всегда растет в цене, плюс доход от сдачи в аренду. В последнее время, стало модно говорить о сдаче квартиры в посуточную аренду. Итак, основные тезисы по порядку.

1) Недвижимость не всегда растет в цене.

Пример тому Япония за последние 20-30 лет. Да и вообще, в любой стране бывают спады — кризисы, когда недвижимость временно дешевеет, корректируется. Как раз сейчас надвигается кризис, и он еще не наступил. То, что сейчас, это прелюдия. Глобальное падение цен, мне думается, еще предстоит.

2) Сдача в посуточную аренду.

Вообще, об этом много разговоров и восторженных отзывов, но, по большей части, от теоретиков — тех, кто сам этим не занимается. На самом деле, надо понимать, что в реальности придется сталкиваться с очень «разными» гостями. Частенько туристы — это обнаглевшие вандалы, которые уничтожают интерьер и своим свинским поведением навсегда портят отношения с соседями для хозяина. Они будут курить, где запрещено, шуметь по ночам и устраивать пьяные дебоши. Квартиру надо будет то и дело ремонтировать, а это дополнительные и немалые затраты.

( Читать дальше )

Почему растут акции ЛСР?

- 10 июня 2020, 18:53

- |

❓Почему растут акции ЛСР?

Ответ на этот вопрос нужно искать в комплексе тех драйверов, которые так или иначе могут оказывать положительное влияние на котировки бумаг компании. Предлагаю отметить наиболее возможные из них:

✅ Возможно, ЛСР уже запустила программу обратного выкупа акций, под которую запланировано в общей сложности около 5 млрд рублей. Напомню, из-за принятого решения о байбэке вместо привычного дивиденда в 78 руб. мы на сей раз довольстовались куда более скромной выплатой в размере 30 руб. на бумагу.

✅ Застройщики могут стать одними из главных бенефециаров гос.программы по восстановление российской экономики после коронавирусного простоя, и при всём при этом ЛСР имеет высокие шансы на субсидированную государственную ипотечную программу.

✅ Не забываем также про намерения ЦБ и дальше снижать ключевую ставку, что сделает ипотеку ещё более доступной для россиян, а также стабилизацию на валютном рынке, которая также оказывает благотворное влияние на сектор в частности и на деловые настроения в целом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал