облигации

Анализ эмитента: ООО "Брусника. Строительство и девелопмент" (за 3кв. 2024 г.) | Облигации

- 27 ноября 2024, 10:45

- |

📌 На данный момент у ООО «Брусника. Строительство и девелопмент» в обращении 3 выпуска облигаций с общим облигационным долгом 14863 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Совокупный доход: 3999 млн. руб.

— Чистая прибыль (убыток): 1822 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 1% (+), долгосрочные обязательства выросли на 135% (-), краткосрочные сократились на 63% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 4,77 раза. Долговая нагрузка увеличилась на 70% (-).

По финансовым результатам (год-к-году): совокупный доход вырос на 209%, чистая прибыль приплюсовала 11407%. Кратное увеличение обусловлено наличием доходов от участия в других организациях.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 0 )

ЛК Роделен. Объявлен новый купон серии 001Р-03.

- 27 ноября 2024, 10:45

- |

Ссылка на новость на сайте раскрытия информации интерфакс.

Я еще не принял решение, оставить 27% на ближайшие полтора года для эмитента ВВВ или подать на оферту и переложиться в более доходный инструмент. Посмотрю на новые котировки бумаги. Время до 4го декабря еще есть.

Итоги торгов за 26.11.2024

- 27 ноября 2024, 10:42

- |

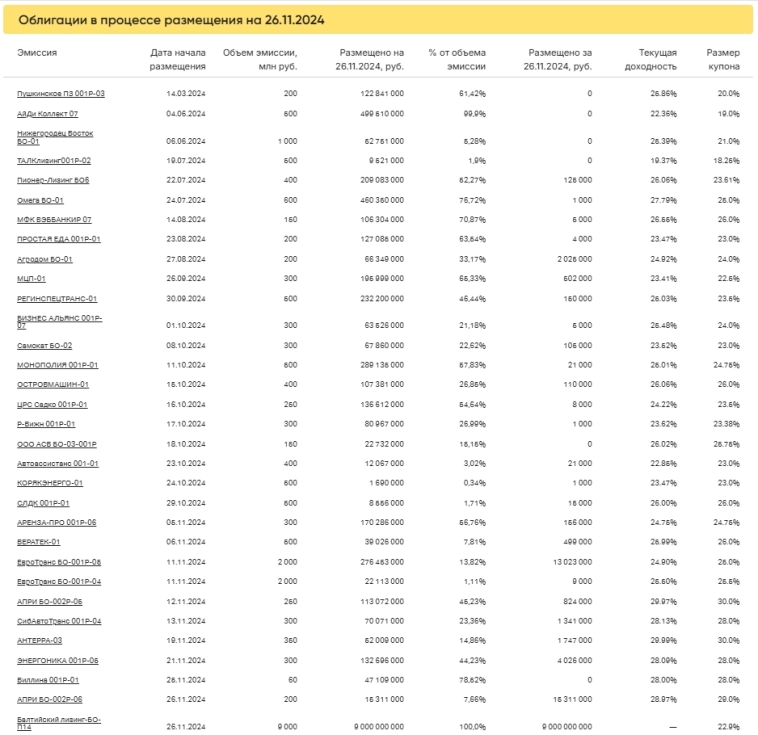

Коротко о торгах на первичном рынке

26 ноября стартовало два размещения.

АПРИ БО-002Р-06 объемом 200 млн рублей был размещен на 15 млн 311 тыс. рублей (7,66% от общего объема эмиссии).

Балтийский лизинг-БО-П14 объемом 9 млрд рублей был размещен полностью за 7 сделок, средняя заявка 1 млн 285, 7 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 466 выпускам составил 984,2 млн рублей, средневзвешенная доходность — 24,68%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Что происходит с инфляцией: уже спираль?

- 27 ноября 2024, 10:13

- |

Центробанк бьёт рекорд за рекордом, подняв ключевую ставку до 21%, а цены всё равно ползут вверх. Совсем недавно нам обещали, что это высокая ставка охладит спрос?! Не заметно.

Оказывается во всем виновата инфляционная спираль — механизм, где каждый новый шаг только ускоряет инфляцию.

Зарплаты растут (кажется, что это хорошо), но вместе с ними растёт и спрос. Компании не успевают с производством и поднимают цены. Люди, опасаясь, что станет ещё дороже, закупаются впрок. И вот, цены снова идут вверх.

Почему механизм роста ключевой ставки не работает?

📍Рынок труда перегрет. Безработицы почти нет, и работодатели вынуждены повышать зарплаты, чтобы удержать сотрудников. Это вызывает новую волну спроса.

📍Господдержка стимулирует экономику. Льготная ипотека (даже с «льготными» ставками в 13-14%), масштабные стройки и нацпроекты подогревают интерес к товарам и услугам.

📍Потребительское поведение меняется. Люди больше тратят, потому что боятся дальнейшего роста. Это не про рациональность, а про привычку к жизни в условиях нестабильности.

( Читать дальше )

Приоткрываем занавес нашего традиционного Big Day, который состоится уже 12 декабря

- 27 ноября 2024, 09:58

- |

Друзья, всем привет!

⚡️ Повестка получится очень насыщенной и даст ответы на многие вопросы как в разрезе нашего бизнеса, так и видения ситуации в отрасли и ее перспектив. Фамилии наших спикеров совсем недавно прозвучали в релизе о новых назначениях:

— Анна Акиньшина (СЕО)

— Нина Голубичная (CFO)

— Кирилл Храпов (глава коммерческого блока)

— Арцрун Геворкян (глава Девелоперского блока Московского региона)

🔥 Все это люди Самолета, которые в компании уже давно и сейчас продолжили лидировать.

Итак, темы Big Day:

— Обзор рынка жилой недвижимости, каким был год и что мы ожидаем от 2025

— Предварительные итоги 2024 года

— Проекты и планы на 2025 год

— Долговой портфель и стратегия его управления

— Развитие активов и продуктов — прогресс по уже существующей линейке и планы по запуску новых!

💬 Также на этой неделе выйдет первое интервью с нашим СЕО, в рамках которого были даны подробные ответы на ряд важных вопросов, касающихся бизнеса в текущих макроусловиях.

🌟 Следите за апдейтами!

( Читать дальше )

«Нафтатранс Плюс» расширяет транспортное направление

- 27 ноября 2024, 09:41

- |

Эмитент идёт намеченным курсом, усиливая транспортное направление бизнеса. Компании, входящие в экосистему «Нафтатранс Плюс», за последний год приобрели 69 единиц техники.

Напомним, группа партнёров, среди которых ООО «Парис», ООО «Нафтатранс-М», ООО «ТК СТК», ООО «Азимут», осуществляют перевозки нефтепродуктов, сжиженого газа и наливных пищевых продуктов с помощью собственного автотранспорта. Годом ранее, по итогам 3 квартала 2023 года в их распоряжении находились 376 единиц техники: 165 в Москве и 211 в Новосибирске. На сегодня совокупный партнёрский автопарк составляет 445 машин, 235 в столице и 210 в Новосибирске.

Развитие направления происходит за счёт лизинговых программ. Прирост произошёл по всем видам техники. Теперь условный «гараж» группы компаний насчитывает:

— 52 газовоза — против 21 в 2023 году;

( Читать дальше )

МСФО АПРИ за 3 кв 2024. Выручка LTM 15,6 млрд р., чистая прибыль LTM 2,1 млрд р.

- 27 ноября 2024, 09:03

- |

ПАО АПРИ публикует отчетность по МСФО за 3 квартал 2024 года. Выделяем главное:

✅ LTM Выручка по всем проектам Группы достигла 15,6 млрд рублей

✅ LTM Чистая прибыль — 2,1 млрд рублей

✅ LTM EBITDA — 6,3 млрд рублей

✅ Собственный капитал Группы с начала года вырос на 51%

✅ Отношение Чистый долг / LTM EBITDA составило ~3,1

✅ Отношение Чистый долг / Собственный капитал составило ~2,6

За 9 месяцев выручка по всем проектам составила 14,1 млрд рублей (+135% к 9 месяцам 2023 года), объём продаж за тот же период вырос на 31% и составил 13,45 млрд рублей. В кв. м рост продаж составил 6%. Опережающий рост выручки связан с повышением строительной готовности проектов Группы.

Группа продолжает улучшать диверсификацию по проектам. Крупнейшие проекты в структуре выручки по итогам 9 месяцев: «Твоя Привилегия» (Челябинск) — 31%, «Притяжение» — 30%, «Парковый Премиум» — 14%, «Твоя Привилегия» (Екатеринбург) — 12%.

( Читать дальше )

Продал замещайки. Жду шоу 5 декабря!

- 27 ноября 2024, 08:53

- |

В последние 4 месяца я активно набирал к себе в портфель (доля была больше 25%) замещайки Новатэка 🔋 пока доллар был низкий, но вчера решил закрыть позицию, заработав на этом скромные 13% за этот период.

Да, возможно я поспешил c продажей, а еще умники скажут, что можно было заработать больше через фьючерсы (не работаю с ними вообще), но результат нормальный для текущего рынка.

📌 Почему покупал 🧐

Я в своих постах много раз (бюджет на 2025 год лучшее доказательство), что нам светит девальвация в этом году, так как на это указывает много различных факторов. Cнова перечислять их не буду, так как факт уже случился.

Субъективно cчитаю, что бюджету +-нормален текущий курс, так как рублик за год ослаб почти на 20%. Может ли быть курс 120? Может, но апсайд тут уже совсем скромный от текущих. В более сильную девальвацию не верю, так как это может вызвать гиперинфляцию и социальную нестабильность, поэтому есть еще способы у властей для контролирования валюты: снова врубить требование для продажи валютной выручки для экспортеров или снова вернуть 13% комиссию на покупку валюты, как было в 2022 году.

( Читать дальше )

⭐️Доходность облигаций снова растет. Чем хороши 🐟флоатеры?

- 27 ноября 2024, 08:15

- |

Важное отличие сфинксов от других пород в том, что у них нет ни шерсти, ни подшерстка. 2024 забрал у инвесторов в акции весь «жирок» 2023. Но тревожно даже инвесторам в облигации.

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Мы живем в период турбулентности: все так быстро меняется и мы опять вынуждены делать срез рынка. Если они уже надоели – поставьте 🦄 к посту, или в комментарии

( Читать дальше )

Флоатер от СИБУР на размещении

- 27 ноября 2024, 08:15

- |

СИБУР Холдинг — крупнейшая нефтехимический холдинг в России полного цикла, так как все предприятия холдинга обеспечиваются сырьём собственного производства. Основной реализуемый продукт — это полипропилен и полиэтилен. За счет вертикальной интеграции рентабельность по EBITDA стабильно превышает 40%.

Продукция компании используется в производстве потребительских товаров и автомобилей, строительстве, энергетике, а также в химической промышленности и других отраслях.

Судя по необходимости финансирования стране необходимо больше полиэтилена, ведь компания активный игрок в сфере импортозамещения, а мы все знаем старую пословицу: «Есть у импортозамещения начало — нет у импортозамещения конца».

Что там по выпуску?

🛢Дата размещения — 03.12.2024г.

🛢Дата погашения — 23.11.2026г., кажется, намечается новый тренд размещения корпоративных облигаций на 2 года.

🛢Размер размещения — 9 900 000 000 рублей со стандартным номиналом в 1 000 рублей.

💰Размер купона — плавающий и привязан к ключевой ставке со спрэдом в размере 210 б.п. С одной стороны, на два года можно было бы разместиться и под фиксированную доходность, а с другой стороны, тенденция к росту ключевой ставки еще не исчерпала себя.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал