SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционные стратегии

Vanna и Vomma – ещё пара греков

- 14 января 2012, 21:07

- |

Несколько лет назад я написал статью о том, что между дельтой опциона и его волатильностью есть некое взаимоотношение. Оно выражается в том, что изменение волатильности в ту или иную сторону сказывается на изменение дельты опционов. Чем сильнее возрастает волатильность, тем дельта опциона в большей степени стремится к 0,5. Таким образом дельта опционов вне денегвозрастает, а дельта опционов в деньгах уменьшается. Но тогда я не знал, что для описания этой зависимости изменения дельты от изменения волатильности, существует специальный грек второго порядка, такой как Vanna.

На самом деле это не единственный грек более высокого порядка, ниже представлена таблица всех греков:

А по ссылке вы можете перейти на страницу в Википедии: http://en.wikipedia.org/wiki/Greeks_(finance)

( Читать дальше )

На самом деле это не единственный грек более высокого порядка, ниже представлена таблица всех греков:

А по ссылке вы можете перейти на страницу в Википедии: http://en.wikipedia.org/wiki/Greeks_(finance)

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 1 )

Что означает рост волатильности для бабочки

- 13 января 2012, 23:13

- |

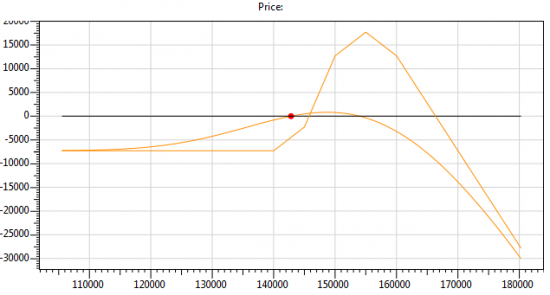

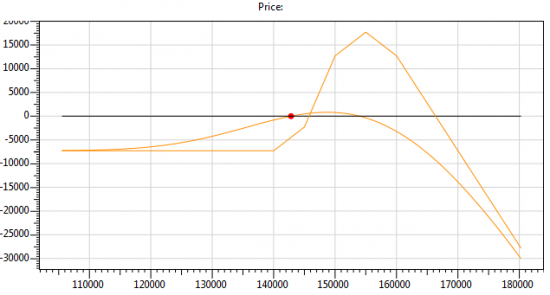

Одно из последних видео, где была представлена позиция модифицированной несбалансированной бабочки, вызвало дискуссию о том, что, так как позиция имеет отрицательную вегу, то рост волатильности крайне негативно скажется на текущем профиле позиции, и я получу убыток. Основное замечание касалось той области профиля, который находится на уровне нижней точки безубыточности. То есть, насколько ниже от текущего состояния он окажется при росте волатильности. Конечно, положение текущего профиля определяется многими параметрами: и поведением волатильности, и греками, и сколько времени осталось до экспирации. Но тем не менее вопрос о поведении временного профиля позиции в зависимости от волатильности важный и заключается в том, будут ли всё таки убытки, и если да, то какими?

А может все не так страшно?

Область профиля отмечена на картинке ниже:

А может все не так страшно?

Область профиля отмечена на картинке ниже:

Tips&Tricks: Вертикальные спрэды

- 10 января 2012, 22:19

- |

Уже много различных слов сказано о данной стратегии, но всегда есть что-то ещё, что можно добавить к текущему. Так как вертикальные спрэды остаются наиболее популярной стратегией среди трейдеров. И являются составляющей многих других более сложных стратегий, такие как кондоры, бабочки и т.д.

Вебинар "Вертикальные спрэды"

- 18 декабря 2011, 18:43

- |

Спешу напомнить, что 21 декабря состоится вебинар

посвещённый теме: “Вертикальные спрэды“.

В ходе занятия Вы узнаете, как построить стратегию «Вертикальные спрэды», какие могут быть типы вертикальных спрэдов, как их можно использовать в торговле и как регулировать данную опционную позицию. На сегодняшнем высоковолатильном рынке вертикальные спрэды являются прекрасной альтернативой голым опционам. В отличии от простых опционов Call и Put, которые подвержены влиянию ценового движения, временному распаду и изменению волатильности, вертикальные спрэды реагируют на эти факторы в меньшей степени.

Разберёмся с временный распадом, поговорим о волатильности и стандартном отклонении, и может ли улыбка волатильности нам помочь в принятии решения о том, когда и какой спрэд открыть.

Более подробно http://www.ilearney.ru/elearning/details.php?ID=3666

посвещённый теме: “Вертикальные спрэды“.

В ходе занятия Вы узнаете, как построить стратегию «Вертикальные спрэды», какие могут быть типы вертикальных спрэдов, как их можно использовать в торговле и как регулировать данную опционную позицию. На сегодняшнем высоковолатильном рынке вертикальные спрэды являются прекрасной альтернативой голым опционам. В отличии от простых опционов Call и Put, которые подвержены влиянию ценового движения, временному распаду и изменению волатильности, вертикальные спрэды реагируют на эти факторы в меньшей степени.

Разберёмся с временный распадом, поговорим о волатильности и стандартном отклонении, и может ли улыбка волатильности нам помочь в принятии решения о том, когда и какой спрэд открыть.

Более подробно http://www.ilearney.ru/elearning/details.php?ID=3666

Одна стратегия для любого рынка

- 30 ноября 2011, 20:11

- |

Уникальная опционная стратегия применимая на любом рынке

В преддверии НОК-3

- 29 ноября 2011, 16:29

- |

Видимо не забыв мою любовь к разговорному стилю, особенно, если это касается опционов, и дабы я не отвлекал достопочтенную публику своими рассказами о различных бабочках, организаторы конференции достаточно бодро определили меня в противоположный лагерь участников, где главными качествами считается въедливость и занудство. Если быть точнее, то я буду входить в состав 12-ти злобных зрителей. Теперь осталось только придумать хорошие интересные вопросы, на которые выступающие могут дать не менее интересные гостям мероприятия ответы. Так что опционщики готовьтесь. :)

Так вот, возвращаясь к разговорному стилю. Раз нельзя поговорить, то придется написать.

( Читать дальше )

Так вот, возвращаясь к разговорному стилю. Раз нельзя поговорить, то придется написать.

( Читать дальше )

Опционная позиция, ч.2

- 28 ноября 2011, 11:21

- |

Начало — smart-lab.ru/blog/25625.php

Итак, поразмыслив немного на вечерке в пятницу, откупил один 150 колл. Получилось следующее:

Итак, конструкция уже не дельта-нейтральна, дельта=0.25, соответственно потенциальные издержки вырастают до 6тыс. пунктов при негативном сценарии, го сокращено. При дальнейшем развитии положительного сценария (роста) буду сокращать объем коллов справа. При негативном сценарии (снижение до уровней 135-138), буду думать о хедже фьючом.

Итак, поразмыслив немного на вечерке в пятницу, откупил один 150 колл. Получилось следующее:

Итак, конструкция уже не дельта-нейтральна, дельта=0.25, соответственно потенциальные издержки вырастают до 6тыс. пунктов при негативном сценарии, го сокращено. При дальнейшем развитии положительного сценария (роста) буду сокращать объем коллов справа. При негативном сценарии (снижение до уровней 135-138), буду думать о хедже фьючом.

Вебинар по опционам

- 27 ноября 2011, 19:02

- |

Для тех, кто только начинает свой путь в мире опционов, предлагаю посетить новый вебинар, посвященный одной самой популярной стратегии — стратегии вертикальных спрэдов.

Подробности на optiontraders.ru

Подробности на optiontraders.ru

ЭКСКЛЮЗИВ!!! Открыта регистрация на 3-ю Опционную Конференцию!!!!

- 17 ноября 2011, 18:42

- |

Эксклюзив!!! На «правах» инсайда!!!

Наконец-то, знаковое событие для профессионалов и любителей, для хеджеров и спекулянтов в уникальнейшем формате!!!

10 декабря 2011 года в отеле Холидей Инн Сущевский пройдет 3-я Народная Опционная Конференция! В этот раз Организаторами выбран уникальный формат мероприятия «Ораторы vs Оппоненты» (если помните передачу «Акулы пера» — приблизительно такой же формат).

С приветственным словом выступят Организаторы и Идейные вдохновители, мои друзья — Крупенич Андрей и Иванов Михаил. Думается, представлять их не нужно. Итак:

( Читать дальше )

Наконец-то, знаковое событие для профессионалов и любителей, для хеджеров и спекулянтов в уникальнейшем формате!!!

10 декабря 2011 года в отеле Холидей Инн Сущевский пройдет 3-я Народная Опционная Конференция! В этот раз Организаторами выбран уникальный формат мероприятия «Ораторы vs Оппоненты» (если помните передачу «Акулы пера» — приблизительно такой же формат).

С приветственным словом выступят Организаторы и Идейные вдохновители, мои друзья — Крупенич Андрей и Иванов Михаил. Думается, представлять их не нужно. Итак:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал