ставка ецб

Доллару задали вопрос на миллион

- 24 августа 2023, 08:54

- |

Конец близок! Удивительно слабая статистика по деловой активности по обе стороны Атлантического океана показала, что ФРС может поставить точку в цикле монетарной рестрикции, а повышение ставки по депозитам ЕЦБ в сентябре находится на волоске. Срочный рынок выдает 52%-й шанс ее роста с 3,75% до 4% после того, как EURUSD прокатилась на американских горках.

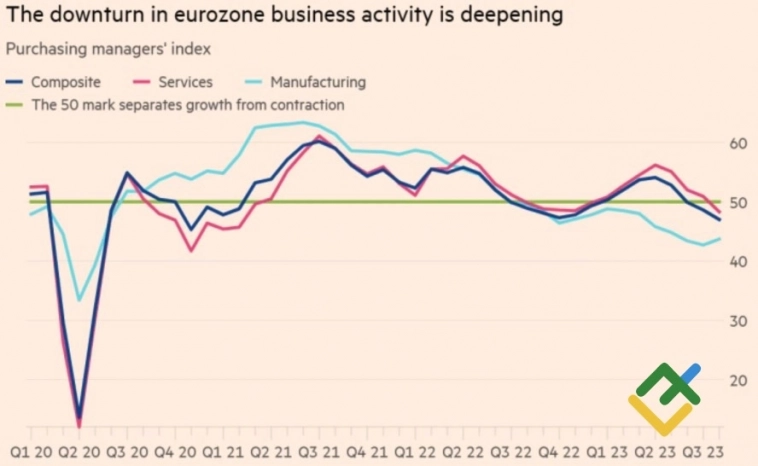

Доллар США начал за здравие благодаря обвалу индекса менеджеров по закупкам еврозоны до 33-месячного дна в августе. Его немецкий аналог упал до минимальной отметки за более чем три года, а довершила дело разочаровывающая статистика по потребительскому доверию ЕС и замедление средних зарплат до 4,3% во втором квартале. Тут же последовали прогнозы о сокращении ВВП валютного блока на 0,2% в третьем квартале и заявление Deutsche Bank, что ЕЦБ не будет повышать ставки в сентябре. В результате EURUSD едва не дотянула до ранее поставленного таргета на 1,08.

Динамика европейской деловой активности

Не думаю, что замедление деловой активности в США до 6-месячного дна напугало инвесторов больше, чем холодный душ из Европы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ЕЦБ повысил базовую ставку на 25 б.п до 4%

- 15 июня 2023, 15:25

- |

ПАРАД РЕШЕНИЙ МИРОВЫХ ЦБ ПО СТАВКАМ И РИТОРИКА ПЕРВЫХ ЛИЦ

- 19 декабря 2022, 10:36

- |

Центральные банки, ставки, инфляции

На прошлой неделе был парад решений мировых ЦБ по ставкам. В общем все западные подняли ставки и сделали это на том уровне, на котором ожидали участники рынка. И казалось бы, вот оно счастье! Но что-то не ладно в «датском королевстве», если заявления, последовавшие далее стали холодным душем.

ФРС: Дж. Пауэлл проявил агрессивность, указывая на то, что ставки придется повышать выше, держать их высокими дольше и не ожидать снижение в 2023 году. При этом повышен прогноз по ставке до 5.1% в 2023, а в 2024 до 4.1%. Также пересмотрены прогнозы по инфляции (это правда ФРС удается плохо, впрочем как и остальным) до 3.1% (против 2.8 ранее) и ВВП понижен до 0.5% в 2023.

ЕЦБ: К. Лагард старалась перещеголять Пауэлла. Она без обидняков указала, что рынки недооценивают решимость ЕЦБ и обещала неоднократное повышение ставок на 50 б.п. ЕЦБ. Правда пока ЕЦБ сильно отстает от ФРС, который явно «опережает больше чем на корпус». Прогноз по инфляции существенно повышен до 8.4% в 2022 году, до 6.3% в 2023 году и 3.4% в 2024 году. Возврат к таргету ждут не ранее 2026. При этом ЕЦБ даже больший оптимист, чем ФРС. Там тоже считают, что ВВП вырастит на 0.5% в 2023.

( Читать дальше )

Календарь событий на следующую неделю

- 12 декабря 2022, 16:17

- |

📆 На этой неделе нас ждет несколько важных событий

Рынок криптовалют продолжает пребывать в боковом тренде. На прошлой неделе биткоин так и не смог закрепиться на отметке в $17 000. Еще бы — ведь инвесторы боятся «двойного удара» от США во вторник и среду.

🔘Вторник. Данные по инфляции (CPI)

Поскольку рынок уже знает, что ФРС в среду поднимет ставки, инвесторы больше фокусируются на общей дорожной карте США. Особенно их интересует, до какого уровня они готовы поднимать ставки в 2023 году. Такую подсказку дадут новые данные по инфляции.

Экономисты прогнозируют снижение инфляции до 7,3% (в прошлом месяце было 7,7%).

После объявления CPI состоится конференция Пауэлла. Будет интересно узнать его взгляды на инфляцию и риск сползания экономики в рецессию в следующем году.

🔘Среда. Заседание ФРС

Участники рынка оценивают вероятность повышения процентных ставок на 50 б.п в 78%. В то, что ставки вырастут на 75 б.п, верят 21% инвесторов.

В сети нагнетают панику о том, что после заседания ФРС начнется «кровавый шторм» на крипторынке. Но, скорее всего, уже никакие ставки не окажут настолько сильного влияния на рынок, как падение FTX и кризис доверия к индустрии.

В общем, ждем краткосрочную высокую волатильность. А дальше — возвращение бокового медвежьего тренда.

( Читать дальше )

Европа глазами Евросоюза

- 12 октября 2022, 19:16

- |

Итак, совсем недавно прошла ежегодная конференция послов ЕС.

Перед собравшимися подчиненными выступил главный дипломат АС Жозеп Боррель. Часть тезисов уже освещалась, но, как мне кажеется, интересного в его выступлении все же больше.

Вот основные тезисы его программной речи, которые показались мне крайне интересными:

- Мы поговорим об энергетическом и климатическом кризисе и о том, что должен делать Европейский Союз. Обе вещи идут рука об руку. Мы сталкиваемся с одним из крупнейших энергетических кризисов со времен первого нефтяного шока в семидесятых годах. В то время я был студентом Французского института нефти в Париже. Это был 1972 год, и мне сказали, что нефть есть только в течение 20 лет. Ну, мы в 2022 году, и у нас все еще много нефти, но по очень высокой цене. Таким образом, энергия и климат — обе вещи вместе, будут большой проблемой.

- Наше процветание было основано на дешевой энергии, поступающей из России. Российский газ – дешевый и якобы доступный, безопасный и стабильный. Было доказано, что это не так.

( Читать дальше )

Банки ожидают, что ЕЦБ в октябре еще раз повысит ставку на 75 б.п. - до 2%

- 11 сентября 2022, 22:01

- |

LONDON, Sept 9 (Reuters) — Банки, включая Deutsche Bank и BofA, заявили в пятницу, что ожидают еще одного повышения ставки на 75 базисных пунктов европейским центральным банком в октябре, на следующий день после того, как центральный банк обеспечил чрезмерное повышение процентной ставки такого размера, чтобы обуздать инфляцию.

ЕЦБ повысил свои ключевые ставки на беспрецедентные 75 базисных пунктов (б.п.) в четверг и пообещал дальнейшие повышения, уделяя приоритетное внимание борьбе с инфляцией, даже несмотря на то, что блок, вероятно, движется к зимней рецессии и нормированию газа. читать далее

( Читать дальше )

ЕЦБ все-таки стоило бы проявить жесткость и поднять ставку решительно - Коган Евгений

- 21 июля 2022, 17:40

- |

Главная интрига в том, насколько смелый шаг мы увидим. Изначально планировалось, что ЕЦБ поднимет ставку на 25 б.п. Но сейчас многие ставят это под сомнение и прогнозируют повышение на 50 б.п.

( Читать дальше )

ЕЦБ повысил ставку на 0,5%, прогноз был 0,25%

- 21 июля 2022, 15:16

- |

БАЗОВАЯ = 0.5% ( ПРОГНОЗ 0.25% / ПРЕД 0%)

Deposit Facility Rate = 0% (пред -0.5%)

• Уместно дальнейшее повышение ставки

• При этом ЕЦБ утвердил новый механизм покупки бондов TPI. Он нужен для борьбы с фрагментацией, то есть ростом доходности бондов Италии и Греции.

• Скорее всего ЕЦБ будет направлять деньги от погашенных облигаций на покупку бондов Италии, как ранее сообщали источники. ЕЦБ придумал интересный план: бороться с инфляцией и рецессией дополнительным печатанием денег.

Евро/доллар снова торгуется выше 1. Надолго ли? - Коган Евгений

- 18 июля 2022, 19:11

- |

На этой неделе состоится заседание ЕЦБ. И это будет первое заседание c 2011 года, по итогам которого повысят ставку. Поможет ли это укрепить евро к доллару?

Рынок пока закладывает в доходности облигаций, что на ближайшем заседании ЕЦБ поднимет ставку всего на 25 б.п. Хотя, объективно говоря, сейчас пора уже ее поднимать на все 50 б.п. по следующим причинам:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал