фРС

Представленный отчет ФРС подчеркивает устойчивость финансовой системы США

- 22 февраля 2019, 21:10

- |

ВАШИНГТОН, 22 февраля. Представленный в пятницу полугодовой отчет Федеральной резервной системы США американскому конгрессу подчеркивает, что финансовая система страны значительно безопаснее, чем была перед рецессией 2007-2009 годов, но при этом отмечает существенный рост задолженности компаний и ослабление стандартов кредитования.

Отчет повторяет недавние заявления руководства ФРС о стабильности экономики США и прогнозирует рост ВВП в 2018 году на уровне «чуть меньше» 3%.

Отчет опубликован в преддверии назначенных на вторник и среду плановых слушаний председателя ФРС Джерома Пауэлла в обеих палатах конгресса США.

На фоне продолжающегося почти десятилетие экономического роста ФРС отмечает, что, благодаря принятым после кризиса постановлениям и требованиям к обязательным резервам, позиции финансовых институтов и, в особенности, банков сегодня прочны.

Рост задолженности домохозяйств соответствует росту доходов, а заемщики преимущественно имеют хорошую кредитную историю.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Капитал vs. труд. Почему фирмы США продолжают нанимать несмотря на признаки спада?

- 22 февраля 2019, 13:30

- |

ФРС отказалась от плана повышения ставки на своем заседании

- 22 февраля 2019, 11:05

- |

Подробнее: https://www.vestifinance.ru/videos/46166

Безоткатное ралли 30 дней подряд, чего ожидать от такого рынка?

- 18 февраля 2019, 15:47

- |

Привет, Друзья!

Ралли по S&P500 продолжается в режиме нонстоп, восьмая подряд “зеленая” недельная свеча, цена уже закрепилась выше 200 ма, завлекая в движение новых покупателей, но макроэкономические показатели понемногу ослабевают. По состоянию на пятницу, S&P500 был выше своего 10-дневного скользящего среднего значения в течение 30 дней подряд. Такая мощная ценовая динамика индексов оставляет высокую вероятность отката. Однако волатильность продолжает снижаться. По состоянию на пятницу, VIX закрылся ниже 15, впервые за более чем 4 месяца.

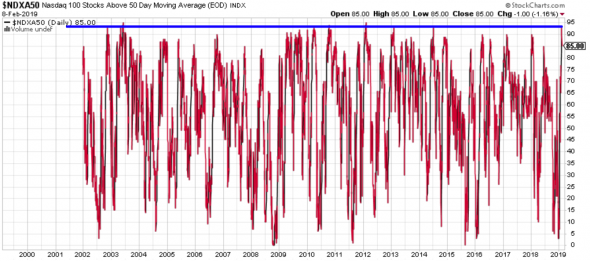

Индикатор NASDAQ Breadth так же силен как SnP500: более 90% акций NASDAQ 100 находятся выше своих 50 dma

( Читать дальше )

FED vs PBoC или тренды монетарной политики 2019

- 18 февраля 2019, 00:15

- |

Думаю, имеет смысл сделать небольшой разбор текущей макроэкономической ситуации в мировой экономике и трендами монетарных политик ведущих ЦБ. Ключевая тема — смягчение риторики ФРС на последнем заседании, которое выглядит отнюдь не безосновательным. Последние макроэкономические данные по экономике США выходили разочаровывающими и US Macro Surprise Index (отражающий соответствие выходящих данных с ожиданиями экспертов) испытал значительное падение в феврале:

(US Macro Surprise Index испытал значительное падение в феврале)

( Читать дальше )

Окончание эры животворящего Трампа. Обзор на предстоящую неделю от 17.02.2019

- 17 февраля 2019, 22:24

- |

По ФА…

1. Протокол ФРС, 20 февраля

Протокол ФРС, несомненно, вызовет сильный интерес инвесторов, т.к. на заседании 30 января ФРС совершила разворот на 180 градусов в отношении перспектив своей политики.

ФРС на январском заседании изменила «руководство вперед» по ставкам, отказавшись от указаний по дальнейшему повышению ставок, новое указание может трактоваться как возможность изменения ставки в любую сторону в зависимости от развития ситуации.

Кроме этого, ФРС выпустила отдельный документ, указывающий на возможность пересмотра политики по сокращению баланса, а Пауэлл заявил, что решение о балансе ФРС будет принято на ближайших заседаниях.

Инвесторы будут искать различия в риторике Пауэлла в ходе январской пресс-конференции и официальным протоколом ФРС, т.к. с осени 2018 года расхождение мнений главы ФРС и его членов не было редкостью.

( Читать дальше )

Жанетт Йеллен: Это могло быть последнее повышение ставки в этом финансовом цикле.

- 17 февраля 2019, 20:34

- |

По словам бывшего президента фРС Йеллен, повышение ставки фРС в декабре, возможно стало последним в этом финансовом цикле.

Можно ли ждать рецессию?

В интервью CNBC она сказала что ожидает значительного замедления экономического роста в США в этом году по сравнению с предыдущим.

Денежный рынок США. Обзор недельных данных.

- 15 февраля 2019, 13:08

- |

Предлагаю Вашему вниманию обзор денежного рынка США.

Подробней о денежном рынке и способах анализа в моем новом видео https://youtu.be/CMwdkSAwONc

За оперативной информацией по финрынкам на мой канал телеграмм нас там все больше https://t.me/khtrader

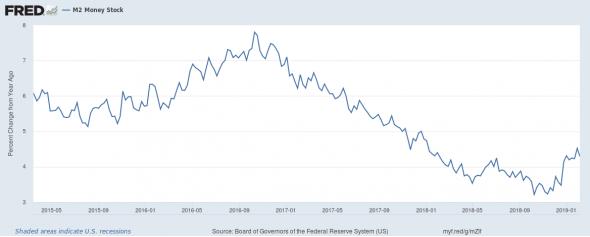

Итак, вышел большой блок данных по денежному рынку США от федерального банка в Сент-Луисе. Это дает нам возможность взглянуть на перспективы экономики и оценить действия ФРС.

Стоит отметить, что пока четких методичных действий от ФРС по воплощению стимулирования экономики США не поступает, пока наметился в действиях ФРС «штиль», как стратегия неопределенности.

Темпы денежной массы М2 от года к году немного тормознули, т.к. денежная масса потеряла 15 млрд. на прошлой неделе.

При этом наш мультипликатор показывает, что и денежная база (наличка) начал расширяться. Что отображается на торможении показателя и неком флете. Тренд продолжает быть бычьим т.е. рост денежной массы при снижении базы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал