IBO

МСП Банк выступил якорным инвестором дебютного размещения облигаций ООО «Мой Самокат»

- 01 марта 2024, 14:01

- |

МСП Банк, дочерняя организация Корпорации МСП, стал якорным инвестором дебютного размещения облигаций ООО «Мой Самокат». Это первый эмитент в статусе малой технологической компании, разместившийся на долговом рынке. Объем выпуска составил 160 млн рублей, срок обращения бумаг — 2 года. Организатором размещения выступила ФГ «Финам».

«Мой Самокат» — первый и крупнейший в России сервис аренды устройств и девайсов в сфере микромобильности, спорта и развлечений по системе подписки «Мой Девайс». С момента запуска проекта в апреле 2020 года компания продемонстрировала активный рост и масштабирование бизнеса, став партнером ключевых игроков в сфере доставки и заняв лидирующие позиции в сегменте аренды коммерческой микромобильности.

В рамках закрытой подписки инвесторами приобретены облигации компании «Мой Самокат» серии БО-01 номинальной стоимостью 1000 рублей каждая на сумму 160 млн рублей, со сроком обращения два года. Ставка ежемесячного купона на весь срок обращения бумаг установлена в размере 20,00% годовых. Средства, привлеченные в рамках выпуска, компания планирует направить на закупку нового парка коммерческого транспорта.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Допразмещение выпуска АПРИ ФП БО-002P-02 (ruB/BB-.ru, итоговая сумма выпуска 1 млрд.р., купон 18%). Допразмещение 21 июня по цене 101% от номинала

- 19 июня 2023, 12:20

- |

🧱На 21 июня намечено допразмещение выпуска облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, 825 млн… р., купон 18% годовых до оферты 24.04.2025).

🧱Цена допразмещения — 101% от номинала (эффективная доходность 18,5%). Все прочие параметры допразмещения полностью соответствуют парамертам основного выпуска.

🧱Cумма допразмещения — 175 млн.р. по номинальной стоимости облигаций.

После допразмещения номинальная сумма выпуска увеличится до, 1 млрд.р. Дальнейших довыпусков в рамках данного выпуска не планируется.

Организатор дополнительного размещения — ИК Иволга Капитал.

❗️Мы как организатор будем принимать предварительные заявки на данный допвыпуск от клиентов ИК Иволга Капитал и постоянных пользователей нашего телеграм-бота с 12-00 19 июня по 16-00 20 июня. Предварительные заявки будут приниматься исключительно в ответ на наше персональное предложение подать такую заявку.

Оставшаяся после удовлетворения предварительно собранных заявок сумма облигаций в допвыпуске АПРИ ФП БО-002P-02 будет размещаться без какой-либо дополнительной идентификации покупателей.

( Читать дальше )

Сегодня состоится допразмещение выпуска облигаций АПРИ ФП БО-002P-02 (ruB/BB-.ru, 750 млн.р., допразмещение 75 млн.р., купон 18% годовых). Цена допразмещения - 100,5% от номинала

- 25 мая 2023, 09:05

- |

Сегодня состоится допразмещение выпуска облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, сумма основного выпуска 750 млн… р., купон 18% годовых).

Цена допразмещения — 100,5% от номинала. Все прочие параметры допразмещения полностью соответствуют парамертам основного выпуска.

Cумма допразмещения — 75 млн.р. по номинальной стоимости облигаций. Т.е. 1/10 начальной суммы выпуска.

После допразмещения номинальная сумма выпуска увеличится до, максимум, 825 млн.р.

Поскольку сумма допразмещения незначительна, то поданные заявки могут быть исполнены частично, в т.ч. предварительные заявки, поданные до начала допразмещения.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

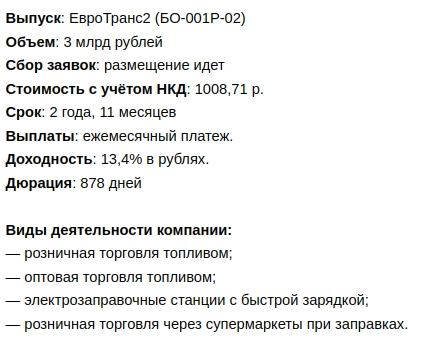

ЕвроТранс успешно выпустил облигации по ставке 13,4% годовых

- 16 марта 2023, 12:53

- |

ЕвроТранс продолжает выходить на публичный долговой рынок (ранее они успешно разместили выпуск на 3 млрд рублей под 13,5% годовых). Подписка на второй выпуск объемом в 3 млрд рублей полностью закрыта, спрос на облигации превысил объем размещения.

Главное преимущество данных облигаций — ежемесячный купон, который можно реинвестировать. Так же стоит отметить, что “тело” первого выпуска облигаций торгуется выше номинала — в районе 101%, т.е. те кто участвовал в размещении сразу заработали после начала торгов.

Компания прибыльная, мультипликатор Чистый долг/EBITDA в районе 1,2 — хорошая идея для диверсифицированного облигационного портфеля.

Онлайн-семинар «Новый облигационный выпуск Группы «ВИС»

- 15 марта 2023, 16:02

- |

Вы знали, что множество инфраструктурных проектов в России реализуется в виде государственно-частного партнерства?

Мосты, дороги, социальные объекты — всё это строит Группа «ВИС», в том числе за счёт собственных инвестиций. Компания уже 2 года представлена на Мосбирже через выпуски облигаций, и в марте этого года планируется еще один выпуск до 3 млрд рублей.

Узнать больше про компанию, её развитие и планы по выходу на рынок капитала можно на онлайн-семинаре Cbonds, где Сергей Лялин лично пообщается с ТОПами компании!

Рекомендуем к просмотру!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал