ГТЛК — государственная лизинговая транспортная компания, занимается лизингом в рамках крупных проектов, часто с госкомпаниями и крупным системно значимым бизнесом. Там где лизинг самолетов, пароходов и прочих поездов, там как раз чаще всего участвует ГТЛК.

В рейтинговых отчетах (их два от крупнейших рейтинговых агентств РФ) подчеркивается, что оценка собственной кредитоспособности не совпадает с установленным рейтингом. Ссылку на один из отчетов прикреплю в комментариях.

Оценка собственной кредитоспособности — BBB+

Кредитный рейтинг с учетом поддержки Правительства РФ — АА-

То есть если оценивать бизнес без учета различных субсидий и льготного финансирования из бюджетных средств, то финансовое состояние компании не идеально, отсюда и такие доходности по облигациям данного эмитента.

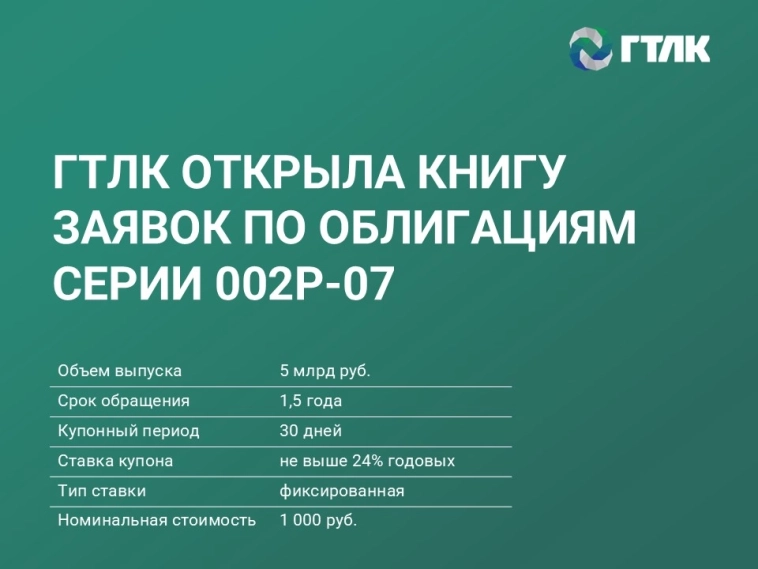

На сегодняшний день эмитировано 107 выпусков облигаций данной компании на любой вкус и кошелек, есть и замещающие облигации привязанные к валютному курсу, есть длинные бонды с фиксированной доходностью, есть короткие фиксы, есть флоатеры с переменным купоном. Многие выпуски выкупались Минфином и крупными финансовыми институтами, поэтому реально торгующихся и ликвидных выпусков конечно меньше.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций