Блог им. ARcan |💼⚖️ Фьючерсы показывают: Как фьючерсы раскрывают настроения рынка акций

- 15 апреля 2024, 22:16

- |

Углубленный анализ рыночных настроений через фьючерсы на акции😌📈🔍

Индивидуальные инвесторы: Настроение на Покупку 🐂

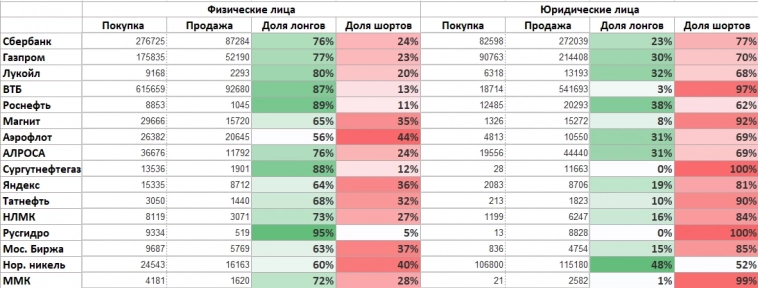

Индивидуальные инвесторы демонстрируют значительный оптимизм по следующим акциям:

- Сбербанк: Преобладание лонгов (76%), что свидетельствует о высоком уровне доверия к банку.

- Газпром и Лукойл: Стабильный оптимизм с 77% и 80% долей лонгов соответственно, отражающий положительные ожидания от энергетического сектора.

- ВТБ: Высочайшая доля лонгов среди всех (87%), указывая на ожидание роста.

- Роснефть: Также высокий оптимизм с 89% лонгов.

- Сургутнефтегаз: Одна из самых высоких долей лонгов (88%), несмотря на меньший объем торгов.

Корпоративные Инвесторы: Хеджирование Рисков 💼⚖️

Корпоративные участники рынка осторожно подходят к инвестициям, защищаясь от возможных падений:

- Сбербанк и Газпром: Обе компании имеют значительные доли шортов (77% и 70% соответственно), что может быть связано с попытками хеджирования.

- Лукойл и ВТБ: Предпочитают шорты, с 68% и 97% соответственно, что свидетельствует о защитных мерах против рыночной волатильности.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Блог им. ARcan |🐂🆚🐻 Физлица против юрлиц: что сейчас шортят и покупают

- 01 апреля 2024, 16:39

- |

Анализ открытых позиций по акциям крупных компаний

Один из способов оценить настроения на рынке по акциям ведущих компаний — изучить объем открытых позиций во фьючерсах на эти акции. Рассмотрим, что сейчас привлекает внимание физических и юридических лиц. 😌📈🔍

Физические лица: Быки против Медведей 🐂🆚🐻

Физические лица продолжают демонстрировать оптимизм в отношении крупных игроков, таких как Сбербанк и ВТБ, с высокой долей лонгов. Интересно, что компании вроде Роснефть и Сургутнефтегаз также показывают высокую долю лонгов у физических лиц, с 92% и почти 92% соответственно, что может свидетельствовать о настроении на возможный рост в нефтегазовом секторе. 🛢️✨

Однако, не все компании вызывают одинаковый оптимизм. Аэрофлот находится в зоне небольшого преобладания шортов со стороны физических лиц. Возможно, это отражение более осторожного взгляда на авиационную отрасль. ✈️🧐

Юридические лица: Хеджирование и противодействие 💼⚖️

В мире юрлиц картина кажется более защитной. Шорты по Сбербанку и ВТБ преобладают, что может свидетельствовать о захеджированных позициях в предвидении потенциальных рисков. Однако, для Аэрофлота доля лонгов среди юрлиц неожиданно высока (примерно 71%), что может указывать на спекулятивные ставки или использование акций компании в качестве хеджа против других позиций.

( Читать дальше )

Блог им. ARcan |💡 Разбираемся в Трендах: Прорывы и Падения, которые нельзя игнорировать

- 25 марта 2024, 17:00

- |

Сводка с рынка через призму ОИ — индексы ММВБ и РТС, валютные пары доллар-рубль и евро-доллар.

📊 Анализ индексов ММВБ и РТС: на рынке присутствует определенное напряжение. Индекс ММВБ показывает формирование локального нисходящего тренда, что подтверждается текущими уровнями поддержки и сопротивления. Возможность прорыва вниз указывает на потенциальные точки входа для тех, кто рассматривает короткие позиции. С другой стороны, анализ индекса РТС подчеркивает продолжение этого нисходящего тренда, где активность продавцов может предложить дополнительные возможности для нисходящего движения.

( Читать дальше )

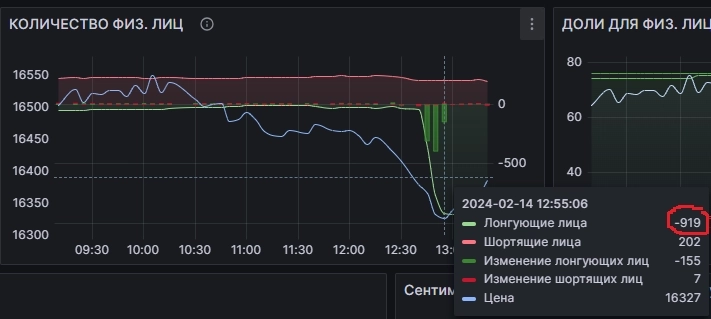

Торговые сигналы! |🚩GAZP. Произошла высадка лонгующих

- 14 февраля 2024, 13:37

- |

Только что из фьючерса на акции Газпрома высадили около 25% лонгующих. Изначально утром было 4500 физ. лиц в лонге, теперь осталось 3500.

( Читать дальше )

Блог им. ARcan |🤖 Ai прогнозирует: акции ОВК вырастут в цене до 300 рублей за 5 лет

- 15 января 2024, 16:29

- |

Анализ финансовых показателей компании ОВК (UWGN) от AI

В 2023 году компания ОВК продемонстрировала значительное снижение выручки и прибыли, в том числе из-за остановки производства с мая по август 2022 года по причине отсутствия кассетных подшипников. Однако EBITDA компании выросла на 104%, что говорит о повышении эффективности производства.

На горизонте 1 года привлекательность инвестирования в компанию ОВК оценивается как низкая. Основными факторами риска являются:

- Высокая зависимость от госзаказа

- Высокая долговая нагрузка

- Неустойчивая операционная деятельность

На горизонте 3 лет привлекательность инвестирования в компанию ОВК оценивается как средняя. Основными факторами риска остаются высокая зависимость от госзаказа и высокая долговая нагрузка. Однако при условии нормализации ситуации на рынке и повышения эффективности производства компания может вернуться к росту выручки и прибыли.

На горизонте 5 лет привлекательность инвестирования в компанию ОВК оценивается как высокая. Основными факторами роста являются:

( Читать дальше )

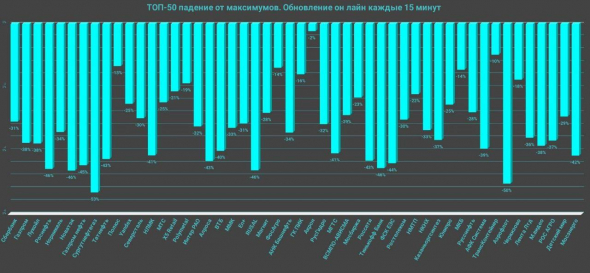

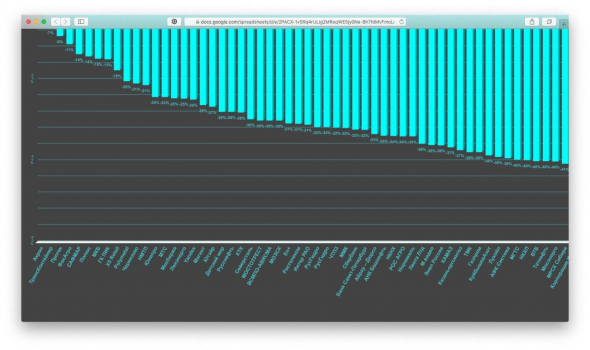

Блог им. ARcan |ТОП-50 падений от максимумов акций ММВБ. Обновление раз 15 минут

- 23 марта 2020, 10:50

- |

Обновляемый график падения акций от их максимумов

График считается от максимума последних 52 недель.

Дополнительное представление: список до 77 компаний, сортировка по возрастанию % падения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс