Блог компании Mozgovik |Роснефть: рекордное полугодие и высокие дивиденды впереди

- 30 августа 2023, 09:35

- |

Роснефть — одна из крупнейших нефтегазовых компаний в мире, также одна из самых интересных компаний для долгосрочных инвесторов, писал тезисно об этом тут:

Роснефть: интересные тезисы про Компанию и ее перспективы + Восток Ойл

Результаты за 2-й квартал вышли отличные, форвардный дивиденд за 1 полугодие выходит 30,8 рублей, что сравнимо с годовыми дивидендами ранее

Второе полугодие я ожидаю лучше чем первое, поэтому 70+ рублей дивидендов можем увидеть?Спасибо слабому курсу рубля.

Вернемся к отчетности за 2-й квартал 2023 года

Компания вышла на стабильные 300 млрд руб прибыли в квартал

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Блог им. CaptainAlbinos |Газпром: мечты сбылись - прибыль есть!

- 29 августа 2023, 19:52

- |

Многие ожидали убыток, а Газпром, то в прибыли!) Второе полугодие будет еще лучше, рано хоронили голубого гиганта?)

Фамил Садыгов, заместитель Председателя Правления «Газпрома»:

Дивидендная политика предусматривает корректировки дивидендной базы на неденежные статьи, что защищает доходы акционеров в том числе от повышенной волатильности на валютном рынке. С учетом этого дивидендная база за 6 месяцев 2023 года составила 618 млрд руб.

Блог компании Mozgovik |ЛУКОЙЛ: отчет по МСФО за 1 полугодие - есть деньги и на выкуп и на дивиденды!

- 29 августа 2023, 19:30

- |

ЛУКОЙЛ отчитался по МСФО — неожиданно, но приятно. Неделей ранее компания анонсировала «просьбу» о выкупе акций у нерезов до 25%, писал об этом и докупал акции:

ЛУКОЙЛ выкупит всех нерезов со скидкой по алгоритму Магнита

Взглянем на отчетность — жаль компания не выложила результаты за 2022 год и полноценных данных. Будем работать «с тем, что есть»,

( Читать дальше )

Блог компании Mozgovik |Татнефть и отчет по МСФО за 1 полугодие 2023 года: нефтяники продолжают зарабатывать прибыль для акционеров

- 29 августа 2023, 15:11

- |

РСБУ ранее рассматривал тут - Татнефть продолжает зарабатывать деньги для акционеров — ждем дивидендов за полугодие

Все посты по Татнефти тут — smart-lab.ru/allpremium/?ticker%5B%5D=TATN

Прибыль продолжает расти, хотя выручка упала — и это по сравнению с рекордным полугодием в 2022 году (нефть выше 100$ с слабым рублем + экспорт в ЕС)

В операционной прибыли таких успехов, конечно же нет

( Читать дальше )

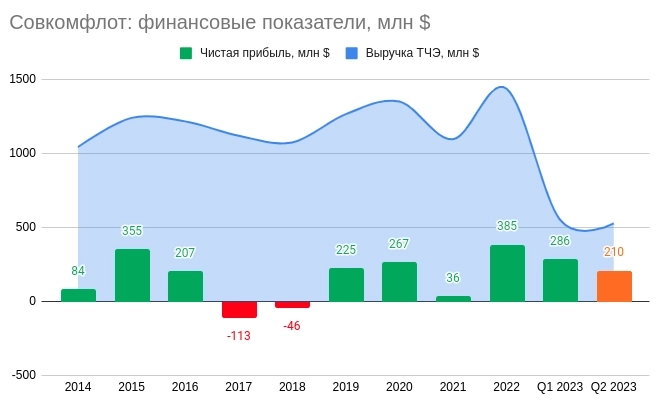

Блог компании Mozgovik |Совкомфлот: очередной рекордный квартал или ставки на фрахт не хотят падать?

- 28 августа 2023, 17:23

- |

Совкомфлот впервые выпустил полноценный отчет по МСФО после затишья (раньше радовал только пресс релизами)

Акции тем временем взмывают в небеса, я естественно не додержал до текущих цен, хотя публиковал идею, когда они стоили по 30-35 рублей:

Совкомфлот — пора ли покупать нефтетанкеры с газовозами?

Вернемся к отчетности.

Квартальная прибыль опять сопоставима с годовыми результатами!

Правда платят дивиденды от скорректированной прибыли — поэтому «скорректируем» ее на неденежные статьи (переоценка валюты), в тч валютного долга

Много есть компаний, где квартальные результаты можно смело сравнивать с годовыми?

( Читать дальше )

Блог компании Mozgovik |Американская АСКОНА или Leggett & Platt с риском обнуления дивидендов

- 27 августа 2023, 20:19

- |

Периодически поглядываю на американский рынок, всегда интересно, что происходит “за бугром”. Да и один из подписчиков запросил короткий обзор по компании Legget & Platt — почему бы и не сковырнуть на выходных

Leggett & Platt — компания основана в 1883 году и работает в трех сегментах: постельные принадлежности (матрасы и тд), специальная продукция (автокресла, трубы и гидравлические цилиндры) и текстиль/мебель.

75% выручки это матрасы и текстиль — будем считать это аналог русской Асконы.

( Читать дальше )

Блог компании Mozgovik |НОВАТЭК и дивиденды: аристократ под угрозой

- 25 августа 2023, 15:21

- |

С учетом финансовых показателей это немудрено

( Читать дальше )

Блог компании Mozgovik |Газпромнефть и отчет за 1 полугодие 2023 года: с финансами полный порядок

- 24 августа 2023, 15:48

- |

Газпромнефть: открывает отчетность и новые арктические горизонты? Ждем высоких дивидендов

Ранее было много аналитиков скептиков, что «высоких дивидендов и прибыли как в 2022 году у нефтегаза уже не будет» — в отчетности же видно, что это не так (и это было ожидаемо нами)

В квартальном разрезе чистая прибыль выглядит небольшой, если сравнивать с «лучшей конъюнктурой» на рынке нефти для России в 1 полугодии 2022 года (тогда еще и Европа была открыта для экспорта)

Но правильнее «разбить» на полугодия и «достать» прибыль по МСФО за 1 полугодие у Газпромнефти из отчета Газпрома:

( Читать дальше )

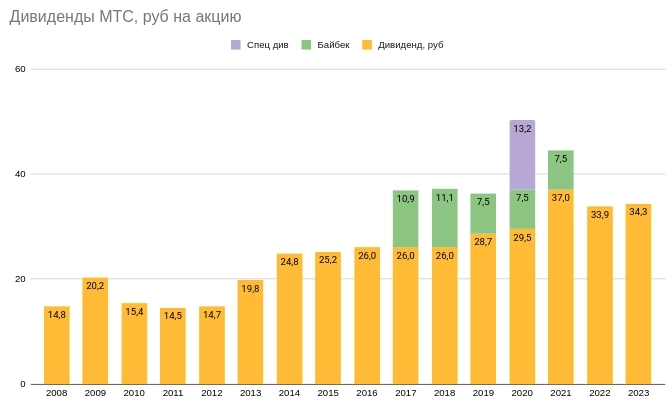

Блог компании Mozgovik |МТС: долг растет вместе с прибылью, но возможен выкуп с дисконтом?

- 22 августа 2023, 19:16

- |

Компания не в фокусе — быстро пробежимся по основным результатам

Рекордная квартальная выручка, почти подошла к 150 млрд за квартал. Прибыль тоже в норме

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #27: Возвращение блудного сына от нерезидентов

- 22 августа 2023, 18:31

- |

Мой Рюкзак #26: Гравитация ставок или разворот в точке экстремума?

Пост короткий

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс