Finrange | Дмитрий Баженов

Финансовые результаты Mail Group (VK) за III кв. 2021 г. Не всё так хорошо, как кажется

- 29 октября 2021, 08:44

- |

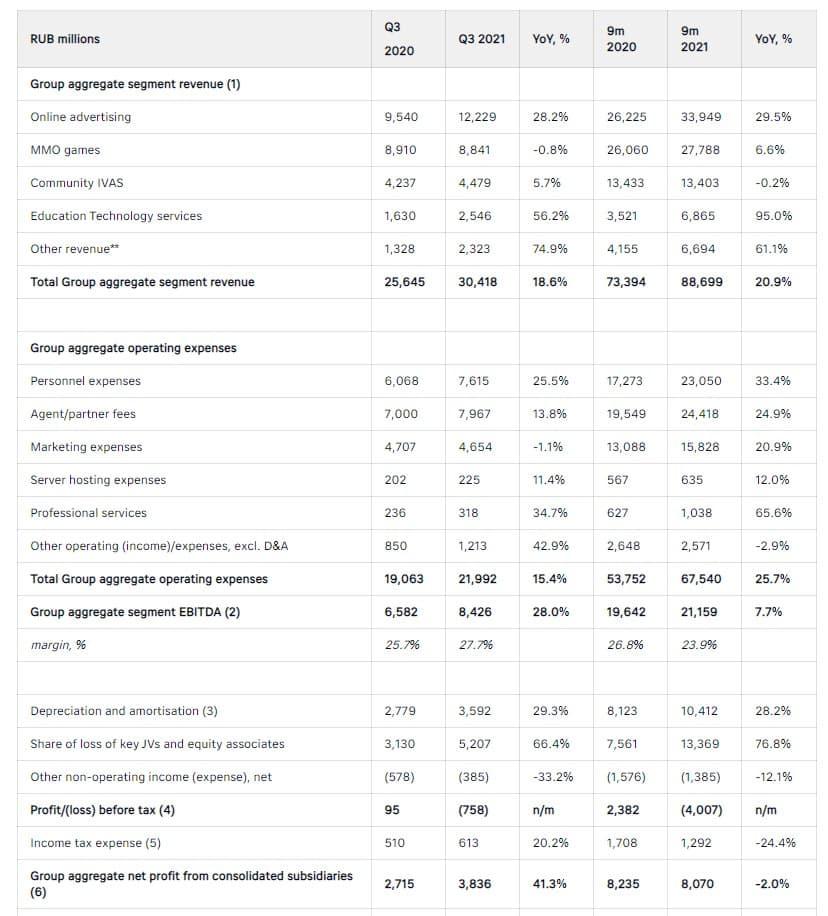

Выручка компании выросла на 19% по сравнению с аналогичным периодом прошлого года – до 30,4 млрд руб. Основной рост пришёлся на онлайн-рекламу и образовательные проекты группы.

В частности, выручка от рекламы увеличилась на 28,2% – до 12,2 млрд руб., от образовательных платформ на 56% – до 2,5 млрд руб. При этом, доходы от MMO-игр практически не изменилась, снизившись на 0,8% по сравнению со III кв. 2020 г. – до 8,8 млрд руб. из-за высокой базы прошлого года.

ВКонтакте по-прежнему остаётся основным источником генерации выручки, только на одну социальную сеть пришлось 7 млрд руб. Тем не менее, из-за эффекта высокой базы менеджмент ожидает снижения темпов роста рекламной выручки в IV кв. 2021 г. по отношению к III кв. 2021 г., но сохраняет планы на опережающий темп роста относительно общего рынка онлайн-рекламы.

Кроме этого, выросла выручка от пользовательских платежей за социальные сервисы (Community IVAS) выросла на 5,7% год к году и составила 4,4 млрд руб. Рентабельность этого сегмента выросла и составила почти 50%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции Русала упали более чем на 6% на слухах об обыске в доме Дерипаски в США. Рассуждаем, что делать с акциями?

- 19 октября 2021, 19:43

- |

Сегодня американский телеканал NBC сообщил, что сотрудники ФБР провели обыск в доме основатель Русала, российского бизнесмена Олега Дерипаски в Вашингтоне.

Информацию об этом телеканалу подтвердил официальный представитель спецслужбы, тем не менее, причина обысков пока не известна. По некоторым данным, интерес спецслужб мог быть связан с делом о предвыборной кампании экс-президента США Дональда Трампа.

Хотим напомнить, в 2018 г. власти США включи Олега Дерипаску в «чёрный список» за деятельность «от лица высокопоставленного российского чиновника» и работу в энергетическом секторе России. Также в июне 2021 г. суд округа Колумбия отклонил иск Дерипаски к Минфину США с требованием снять с него американские санкции.

Таким образом, Олег Дерипаска не был давно в США и скорее всего данный обыск никак не повлияет на деятельность Русла. Тем более, в 2019 г. Дерипаска снизил свою долю в группе ниже 44,95% и перестал управлять компанией через совет директоров.

( Читать дальше )

Котировки металлургов растут вслед за Северсталью

- 19 октября 2021, 09:00

- |

Северсталь опубликовала сильные финансовые результаты за III кв. 2021 г. по МСФО на фоне положительной динамики цен на сталь. Металлург получил рекордные квартальные финансовые показатели за всю историю компании.

Свободный денежный поток вырос до $992 млн за счет роста EBITDA и снижения оттока на пополнение оборотного капитала. Это в свою очередь позволило совету директоров рекомендовать рекордные дивиденды.

Напомним, дивидендная политика Северстали предусматривает выплаты исходя из свободного денежного потока (FCF) по МСФО. Компания направляет больше 100% от FCF, если значение показателя Чистый долг/EBITDA составляет менее 0,50х. На текущий момент долговая нагрузка Северстали находится на уровне 0,29х.

Соответственно, совет директоров металлурга рекомендовал квартальные дивиденды за III кв. 2021 г. в размере 85,93 руб. – это рекордные дивиденды Северстали за всю историю. Текущая квартальная дивидендная доходность составляет 5,3%. Дата закрытия реестра для получения дивидендов назначена на 14 декабря 2021 г.

( Читать дальше )

Инвестиционная идея: Lockheed Martin. Взлетят ли акции, как их истребители?

- 29 сентября 2021, 16:45

- |

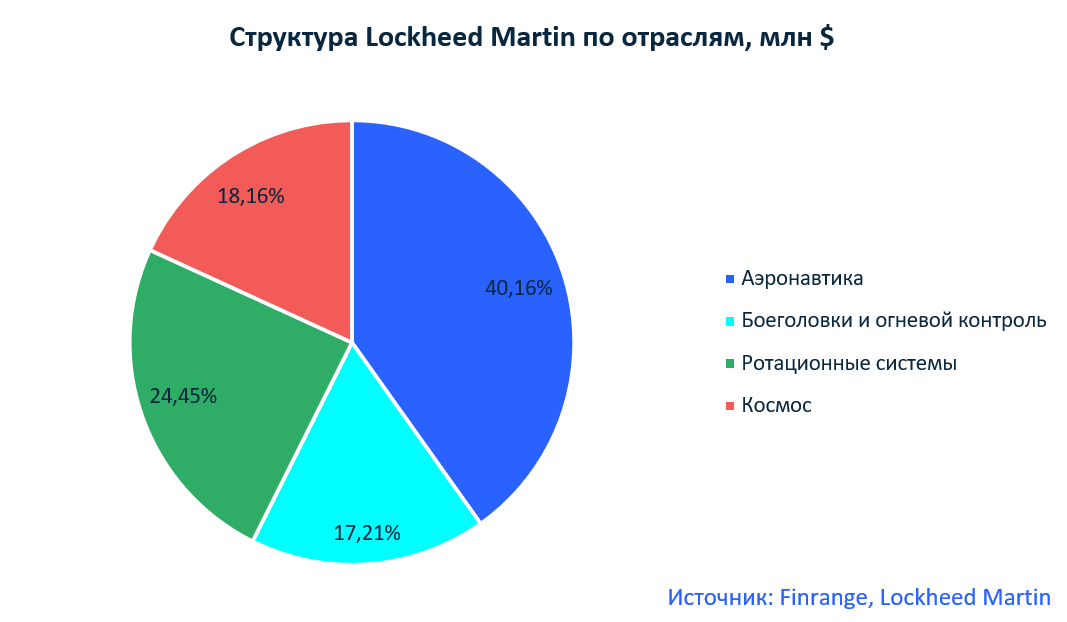

Lockheed Martin – американский крупнейший военно-промышленный конгломерат в мире, который производит оборудование, программное обеспечение и вооружение. Специализирующаяся в области авиастроения, авиакосмической техники, судостроения, робототехники, спутниковой связи, кибербезопасности компания также производит ракеты и системы управления огнем.

Главное преимущество Lockheed Martin в активном сотрудничестве с министерством обороны США – 64% всей выручки приходится на госзаказы, которые обеспечивают постоянные стабильные денежные потоки, позволяющие компании уверенно развиваться.

Основной доход компании обеспечивает – военный истребитель F-35, который должен прийти на смену прошлому поколению истребителей F-16 от General Dynamics, находящихся на вооружении у США с 1978 г. Более того, текущая ситуация в парке истребителей США такая, что большая часть техники уже годна к списанию, следовательно, в ближайшие десятилетия США захочет обновить свой авиационный парк новой техникой, закупив у Lockheed Martin приблизительно 1700 единиц воздушной техники, каждая из которых стоит $150 млн. Это может стать долгосрочным конкурентным преимуществом для Lockheed Martin. Также компания активно заключает контракты с такими странами как Израиль и Япония, а также с некоторыми европейскими государствами.

( Читать дальше )

Сколько Роснефть может заработать на газе?

- 23 сентября 2021, 22:00

- |

На днях в Коммерсанте вышла новость о том, что Роснефть может получить право экспорта в Европу. Вице-премьер Александр Новак предварительно предлагает «проработать возможность» разрешить Роснефти экспортировать в Европу 10 млрд кубометров газа в год по агентскому соглашению с Газпромом «в качестве эксперимента».

Как и ожидалось, стороны не могут прийти к общему соглашению, Газпром и Роснефть высказывают противоположные точки зрения. В связи с этим, по словам Коммерсанта окончательное решение будет принимать президент России Владимир Путин.

По итогам 2020 г. Роснефть реализовала 56,43 млрд кубометров газа, из которых 4,45 млрд кубометров пришлось на экспорт. В результате компания выручила с продажи газа за пределами России 55,3 млрд руб. – это 4,2% от выручки. В «доквидный» 2019 г. доля от продажи газа в общей выручке была на уровне 3%. Со структурой выручки Роснефти можете ознакомиться здесь.

( Читать дальше )

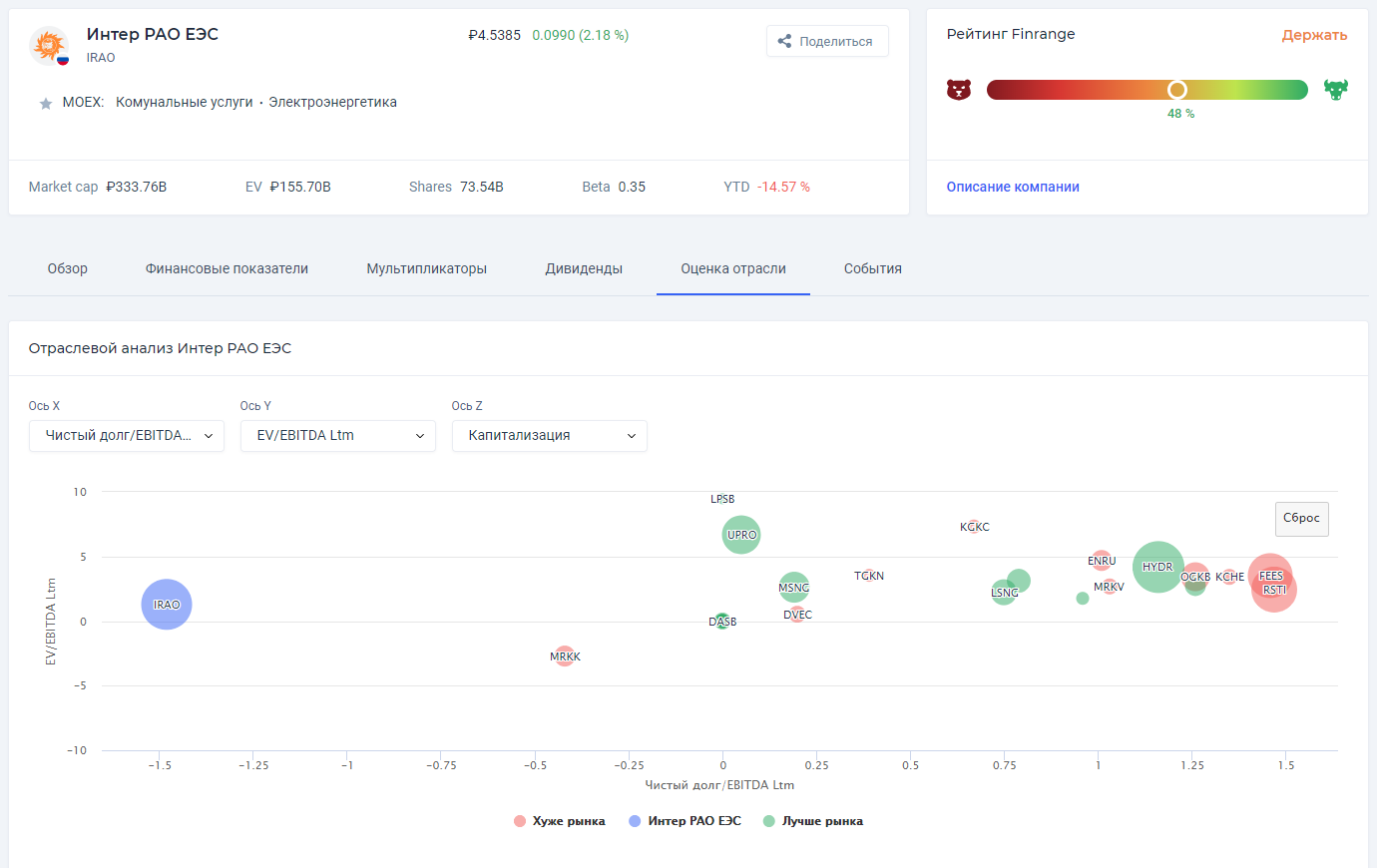

Обзор финансовых результатов Интер РАО за II кв. 2021 г. Рост показателей не повод покупать

- 31 августа 2021, 18:56

- |

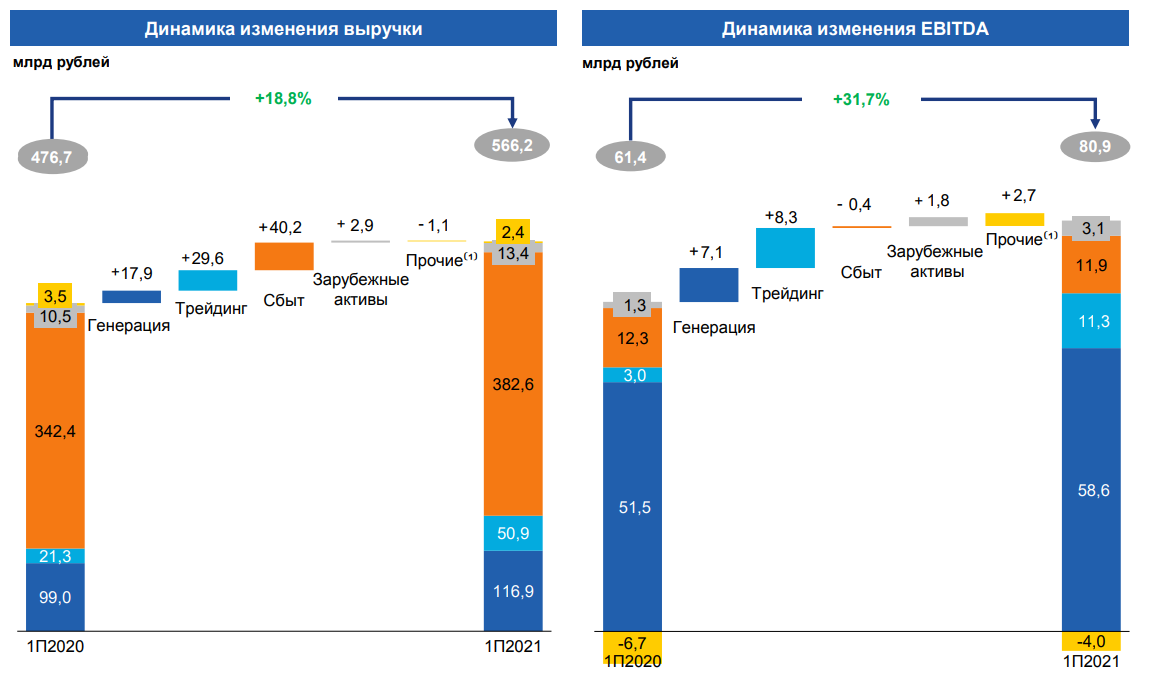

— Выручка: 255,7 млрд руб. (+21,9% г/г)

— EBITDA: 30,9 млрд руб. (+54,3% г/г)

— Чистая прибыль: 18,8 млрд руб. (в 2,5 раза г/г)

За II кв. 2021 г. компания нарастила выручку до 255,7 млрд руб., что на 21,9% больше, чем за тот же квартал годом ранее. По итогам полугодия показатель составил 566,2 млрд руб. На положительную динамику повлиял рост цен на электроэнергию и увеличенный спрос со стороны Финляндии и в странах Балтии на фоне сниженных среднемесячных температур и ухудшении ситуации с водным балансом.

( Читать дальше )

Обзор финансовых результатов Газпрома за II кв. 2021 г. по МСФО. В ожидании рекордных дивидендов

- 30 августа 2021, 23:04

- |

Выручка компании за отчётный период составила 2,07 трлн руб., увеличившись почти в 2 раза на фоне роста цен на газ и повышенном спросе со стороны конечных потребителей из-за аномальной жары.

( Читать дальше )

Обзор финансовых результатов Лукойла за II кв. 2021 г. На какие дивиденды можно рассчитывать?

- 30 августа 2021, 18:44

- |

Выручка нефтяника выросла 2,23 раза по сравнению со II кв. 2020 г. – до 2,2 трлн руб. на фоне высоких цен на нефть и нефтепродукты. А также увеличение добычи нефти на фоне пересмотра сделки с ОПЕК+ и снятием карантинных ограничений.

( Читать дальше )

Обзор финансовых результатов Детского мира за II кв. 2021 г. по МСФО. Высокие темпы сохраняются

- 26 августа 2021, 15:25

- |

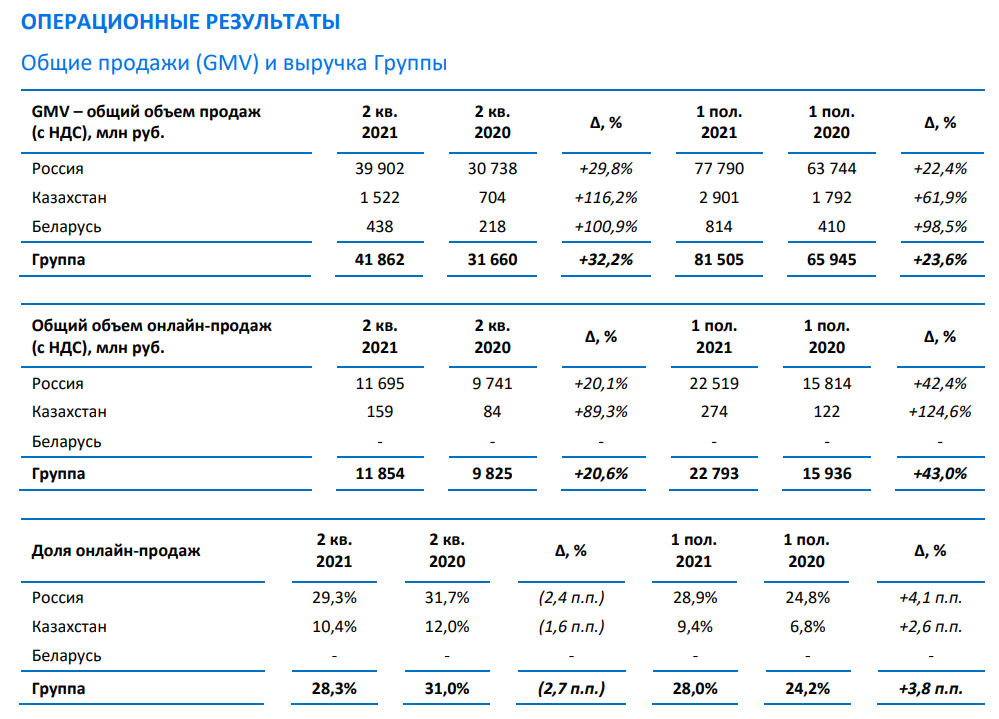

Выручка ритейлера за отчётный период выросла почти на 30% по сравнению со II кв. 2020 г. – до 37,4 млрд руб. на фоне роста операционных показателей. В частности, это – нормализация покупательского трафика в зрелых магазинах сети относительно аналогичного периода прошлого года, выход на полную мощность работы магазинов, открытых в 2019-2020 гг, расширение торговой площади и рост цифровых продаж.

Доля онлайн-продаж незначительно снизилась год к году и составила 28,3%. Это связано с эффектом высокой базы в онлайн сегменте из-за повышенного спроса на дистанционную торговлю в апреле и мае 2020 г., когда были ограничительные меры, связанные с COVID-19.

Детский мир по-прежнему активно развивает онлайн-продажи, наиболее востребованным каналом доставки в онлайн сегменте компании, является самовывоз из магазинов сети. В отчетном квартале доля данного канала в общих онлайн-продажах выросла до 87,2% против 78,9% за аналогичный период прошлого года.

( Читать дальше )

Обзор финансовых результатов М.Видео за I пол. 2021 г. по МСФО. Всё в рамках ожиданий

- 19 августа 2021, 18:37

- |

Выручка компании увеличилась на 22,3% по сравнению с аналогичным периодом прошлого года – до 212,8 млрд руб. на фоне роста операционных результатов. В частности, за счёт высокого среднего чека и частоты покупок.

Основной прирост пришёлся на онлайн-продажи М.Видео, которые выросли на 48,8% за счёт привлечения новых клиентов и увеличения конверсии.

Скорректированная чистая прибыль выросла на 18% и составила 6,4 млрд руб. – это выше прогнозов. Сдерживающим фактором был рост операционных расходов за счёт расходов на персонал, аренду, рекламу и маркетинг, а также на складские услуги. На увеличение чистой прибыли частично оказала продажа goods .ru.

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания