Джу

Заблокированный аккаунт на eToro

- 09 мая 2021, 14:16

- |

Возникла проблема, заблокировали аккаунт на eToro со всеми деньгами.

Тех. поддержка не отвечает. Все телефоны что нашел тоже.

В России они официально прекратили предоставлять свои услуги. Но возможно у кого-то остался аккаунт и доступ к он-лайн чату.

Если такие есть, прошу дать мне обратную связь. Возможно получится получиться от них ответ таким образом получить и если в итоге деньги вернуться, то оплачу вознаграждение не равнодушному.

- комментировать

- Комментарии ( 21 )

Применение ТА. Золото №1.

- 26 февраля 2019, 23:46

- |

Остановимся на этом чуть подробнее. На 4часовом графике хорошо видно восходящее движение в канале, с сопутствующем пирамидингом и тестом поддержек. Вынос — накопление в боковике — вынос — накопление в боковике. В таких боковиках очень сложно торговать контртренд, и наоброт, довольно легко торговать тренд, подбирая актив на нижней границе боковика. Контртренд будет всегда опасен, т.к. вынос по тренду может произойти при любом тесте локальной вершины.

Наиболее вероятно продолжение восходящего движения. Тем не менее рынок почти у глобальных целей, это видно по дневному графику.

( Читать дальше )

Применение ТА. DXY №1.

- 24 февраля 2019, 12:04

- |

На графике DXY образовался классический ГиП, причем уже был тест линии шеи, что скорее всего приведет к снижению индекса к нижней границе боковика.

4-часа.

Интересная зона в районе 95.80 пунктов, там сосредоточены объемы, так же к тому времени, движение будет в размер ГиПа, если в этой зоне и не образуется отскок, то будет как мин. остановка и дальнейшее накопление. Но пока все выглядит как полноценное движение к нижней границе боковика на ~95.20 пунктов.

Вывод: я бы рассматривал сейчас шорт с целью 95.80 пунктов.

P.S. Евробакс является почти зеркальным отображением индекса доллара, жду движение в нём к верхней границе боковика, но через провокацию.

4-часа.

( Читать дальше )

Применение ТА. Аэрофлот №1.

- 24 февраля 2019, 11:51

- |

В данный момент в Аэрофлоте формируется нисходящий треугольник на нисходящем тренде, что скорее всего приведет к дальнейшему снижению цены.

4часа.

Покупателями была уже предпринята попытка атаковать в середине января, образовав при этом локально двойную вершину. При этом была пробита поддержка на ~105р., которая по истории является сильным уровнем и теперь является сопротивлением. Про треугольники рекомендую почитать в трудах Гусева В, Элдэра А., Мэрфи лично мне не понравился, слишком размытые примеры.

Вывод: на текущий момент я бы не стал покупать акции Аэрофлота.

Данный обзор не является торговой рекомендацией, его цель сугубо образовательная как для автора, так и для читателей.

Про текущий вынос в Газпроме и его шипы.

- 15 января 2018, 00:24

- |

Добрый вечер/день.

Немного про шипы в Газпроме.

В Газпроме наблюдается многолетний (~пятилетний) боковик и так сложилось, что спекулянты периодически развлекаются тут значительно вынося цену котировок акции за короткий промежуток времени, по нашему — это шипы. Теория шипов не нова, но рассматривает ее не так много людей, из наших только Гусев В.П. Рассмотрим этот долгий боковик Газпрома с его самого начала, и мы увидим, что в котировках этой акции, в основном, бывает две разновидности шипов. Красным выделены «низкие», синим «высокие».

Соотношение высоты прямоугольников определенного цвета одинаковая.

funkyimg.com/view/2BfN6

Очевидно, что текущий вынос — это один из шипов. Какой именно — покажет время. Обратите внимание, на картинке так же есть индикатор моментум. Он интересен тем, что довольно точно указывал на вершины шипов. И сейчас мы вплотную подошли к уровню, который возможно укажет на вершину шипа. Это как раз совпадает с тем, что цена дойдет до уровня сопротивления 147.20р.

( Читать дальше )

Анализ Сбербанка после презентации на дне инвестора.

- 14 декабря 2017, 21:47

- |

14.12.2017г. прошел день инвестора в Сбербанке, и мы получили много новой, интересной информации. Наиболее важная это дивиденды и прибыль. Приступим.

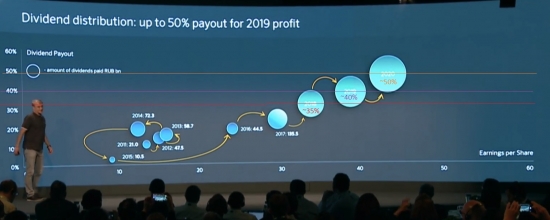

Ранее я уже писал, что жду прибыль за четвертый квартал +30% по сравнению с аналогичным, прошлым периодом и итоговую ЧП ~758 млрд. руб. Исходя из презентации нас ждет постепенное повышение процентных выплат по дивидендам как и дальнейший рост ЧП. На текущий момент мы имеем информацию о 35% по МСФО от ЧП за 2017г., 40% по МСФО от ЧП за 2018г. и 50% по МСФО от ЧП за 2019г. http://www.picshare.ru/view/8389456/.

Пока остановимся на анализе след. года. 35% от 758 млрд. руб. это 265,3 млрд. руб. или 12р. (округлил с 12,04р.) дивидендов на одну акцию (кстати, объем блина на картинке в 2018г. как раз в два раза больше чем в 2017г.). Берем 4% див. доходности (почему 4% см. в моей первой статье) и получаем цену акции на дату отсечки 300р., тут нужно понимать, если отчет за первый квартал покажет дальнейшую положительную динамику, то цена на дату отсечки будет еще выше, стремясь к 3% див. доходности, если отрицательную, то в другую сторону (но врятли сильно).

( Читать дальше )

Мысли по Сбербанку. Анализ дальнейшего движения.

- 28 ноября 2017, 22:27

- |

После сегодняшнего движения Сбербанка (28.11.2017г.), в трейдерском сообществе резко активизировалось обсуждение эмитента. Я решил изложить свои мысли на этот счет, т.к. ранее давал фундаментальную аналитику.

Начнем с того, что JP Morgan понизил рекомендацию по покупке акций Сбербанка с 300р. (рекомендация от 24.08.2017) до 246,04р., (рекомендация от 16.10.2017), источник stocks.investfunds.ru/forecasts/. По моим расчетам получалось 248р., по всей видимости они закладывают див. выплаты 30% по МСФО от ЧП (см. мои расчеты в предыдущей записи). Это так же бьется с тем, что часто под конец года ценник задирают под потенциальную див. доходность, которая сложилась исторически в эмитенте. В Сбербанке это ~3.5%. Так же, стоит не забывать, что г-н Греф получит бонус к з/п по цели капитализация компании и чем выше будет цена акции до конца года, тем лучше. 15 Декабря нам сообщат сколько будет направлено денег на дивиденды, а так же процентные выплаты и дальнейшие планы. Сам буду ждать достижения этой цели к 15 декабря и там будет уже понятно все. Если 30%, то сначала не сильно вниз, после НГ сильная коррекция. Если 25%, то сильно вниз почти сразу. Если 35%, то до конца года еще выше задернут и после НГ по сценарию прошлого вниз. Если цель будет достигнута раньше, то лучше быть вне позиции, т.к. выше уже не позволяет фундаментал.

( Читать дальше )

Краткая аналитика результатов Сбербанка за 3кв. (МСФО) и дальнейшие перспективы.

- 15 ноября 2017, 23:27

- |

Добрый день. Ниже представлены цифры и сравнения с предыдущим периодом, а так же аргументированное рассуждение, дорог ли сейчас Сбербанк? Чего ждать и почему.

Все кварталы, ЧП и прибыль на об. акцию, сравнение с прошлым периодом:

1кв. ЧП 166,6 млрд. руб., прибыль на акцию 7,79 руб., рост на 41,9%; (в прошлом году 117,7 ЧП и 5,49 на акцию)

2кв. ЧП 185,6, млрд. руб., прибыль на акцию 8,36 руб., рост на 26,3%; (в прошлом году 145,4 ЧП и 6,62 на акцию)

3кв. ЧП 224,1 млрд. руб., прибыль на акцию 10,33 руб., рост на 62,4%; (в прошлом году 137,0 ЧП и 6,36 на акцию)

Итого за три квартала: ЧП 576,3 млрд. руб. (против 400,1 в прошлом году), прибыль на акцию 26,48 руб. (против 18,47 в прошлом году).

За весь 2016г. Сбербанк показал ЧП 541,9 млрд. и 25,00 руб. на обыкновенную акцию.

Что мы можем видеть в цифрах.

ЧП за три квартала уже превышает ЧП за весь прошлый год. Последний квартал обычно не сильный и не слабый, учитывая, что за третий квартал много прибыли пришло из-за проблем в Открытии и в целом хайпа вокруг ситуации в банковском секторе, то ждать четвертый квартал с такой же динамикой не стоит (если конечно опять не лишат несколько банков лицензий). Мы знаем, что начался отток денег из депозитов, скорее все он будет скомпенсирован позже всякими новогодними акциями, так что тут не будет ни хороших, ни плохих сюрпризов. Возможен доп. приток денег от кредитования, т.к. пойдут под НГ новые клиенты, что пришли с других банков, подарки покупать, всякие Айфоны в кредит. Возьмем средне, 140 млрд. прошлого года +30% прирост ЧП, по итогу будет ~182 млрд., добавим к уже известным за три квартала и получим по итогу года ~758 млрд. руб. ЧП., это примерно на 40% (вообще 38,5% но я округлил) больше чем за 2016г.

( Читать дальше )