Блог компании Иволга Капитал |МФК Лайм-Займ опубликовала финансовые результаты за первое полугодие 2024 года

- 30 июля 2024, 09:21

- |

👉 объем чистого портфеля микрозаймов (за вычетом резервов) – 4,6 млрд рублей (+12% по сравнению с 31.12.23);

👉 объем выданных микрозаймов – почти 9 млрд рублей (+17% по сравнению с I полугодием 2023 года);

👉 доля проблемной задолженности (NPL 90+), рассчитанная по основному долгу, – 44%;

👉 чистая прибыль – 190 млн рублей.

Ознакомиться с другими финансовыми результатами, изучить уровень соблюдения компанией регуляторных нормативов и прочитать, почему компания в первом полугодии сделала больший акцент на использовании банковских кредитных линий, можно на нашем сайте.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт- комментировать

- ★1

- Комментарии ( 0 )

Блог компании Иволга Капитал |Акции, облигации, валюта, депозиты. Беглый взгляд по факту подъема ключевой ставки

- 30 июля 2024, 07:11

- |

Акции. Вчерашнее почти 3%-ное падение Индекса МосБиржи не выглядит как финальное. Рынок российских акций челночным шагом идет к биржевой панике. И, видимо, до нее дойдет. Наверно, ± 2 800 п. для нее будет достаточно. Вставать сейчас против падающего тренда для целей набора бумаг – дело неблагодарное. Но, по-видимому, встать можно будет в течение августа.

Облигации. Про ВДО мы уже писали. Представляется, что очередное дно, на котором сегмент может залечь на недели или месяцы либо достигнуто, либо близко. Чего не можем написать про ОФЗ. Потолок их доходностей, если не брать самые короткие облигации, не достигает и 17%. При ключевой ставке 18%. В предположении, что ЦБ скоро развернет ДКП в сторону смягчения, было бы нормально. Но этому предположению скоро год, и ничего хорошего держателям ОЗФ они не принесли. Мы бы, как и очень продолжительное время до, не спешили к покупкам рублевого госдолга.

Иностранная валюта. Санкции против МосБиржи сделали валютный рынок менее прозрачным, удобным и востребованным.

( Читать дальше )

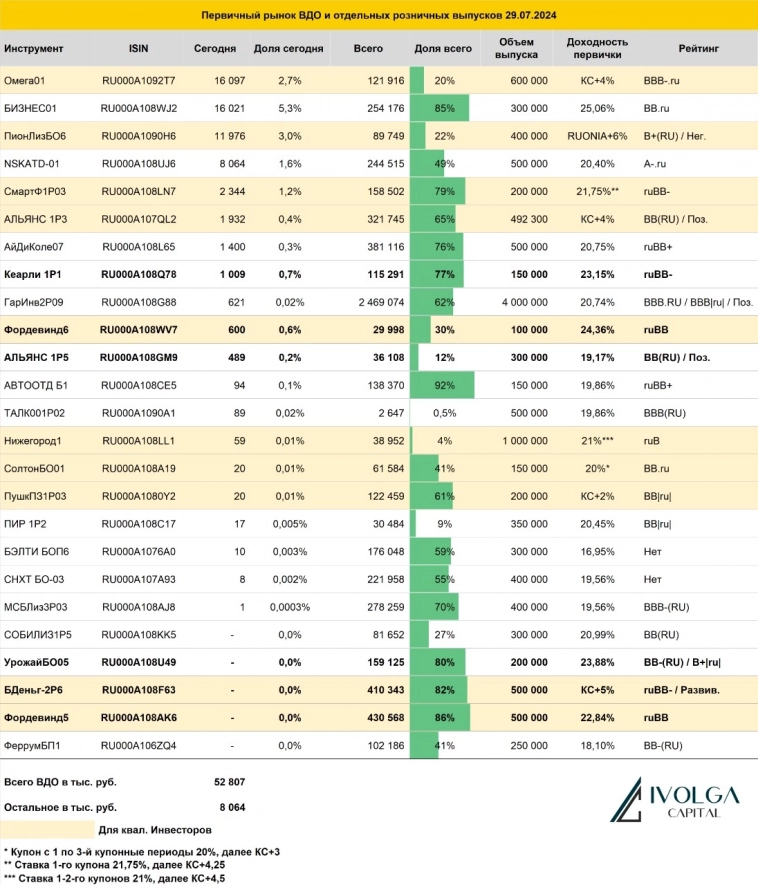

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 29 июля 2024 г.

- 29 июля 2024, 18:33

- |

Блог компании Иволга Капитал |Презентация дебютного выпуска зернотрейдера Байсэл (BB-.ru, 200 млн руб., ориентир купона / доходности: 24% / 26,2% годовых, дюрация 0,9 года)

- 29 июля 2024, 13:33

- |

В преддверии дебютного выпуска ООО Байсэл (BB-.ru) — больше информации об компании!

🌾 Презентация зернотрейдера из Новосибирска, включая расшифровку кредитного портфеля и ретроспективу финансовых показателей — по ссылке. Или, чуть короче, на приложенных слайдах.

🌾 Предварительные обобщенные параметры дебютного выпуска облигаций Байсэл:

— размещение 1 августа 2024,

— 200 млн р.,

— 1 год до оферты,

— ориентир купона / доходности: 24% / 26,2% годовых

Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Ссылка на раскрытие информации ООО Байсэл.

( Читать дальше )

Блог компании Иволга Капитал |Сделки в портфеле ВДО. Несмотря на ставку (или благодаря ей) - вес ВДО еще чуть больше

- 29 июля 2024, 09:28

- |

И вновь вес ВДО в публичном портфеле PRObonds ВДО увеличивается. Вновь незначительно и по совокупности множества маленькими сделок. Все сделки — по 0,1% от активов за торговую сессию, начиная с понедельника. Исключение — Азбука Вкуса и Новые Технологии, в них по 0,2% за сессию.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 29 июля 2024, 09:05

- |

Блог компании Иволга Капитал |Должны ли после подъема КС до 18% вырасти доходности ВДО (сейчас ~25,5%), а котировки – упасть? Пожалуй, нет

- 29 июля 2024, 06:55

- |

Приводим почти еженедельное обновление доходностей ВДО. Не по конкретным бумагам (эти карты рынка выложим отдельно, там есть на что посмотреть). А в разрезе кредитных рейтингов и в динамике.

Ведомые многострадальным рейтингом BBB (хедлайнеры – Сегежа и отчасти Гарант-Инвест) доходности растут. Но не то, чтобы росли на ушедшей неделе. Не под ожидания подъема ставки, по факту подъема.

И тут полезно взглянуть на второй их наших постоянных графиков, на сравнение средней доходности ВДО со значением ключевой ставки. После пятничных 18% по ставке соотношение снизилось с уверенных 1,6 единиц до 1,4. Последний раз такое расхождение наблюдалось в августе прошлого года (тогда было больше, но ставка была сильно ниже). И позволило ВДО флегматично реагировать на резкие шаги вверх по ключевой ставки во второй половине 2023 года.

Облигационный рынок ставкой 18%, понятно, не обрадован. Однако сложившийся диапазон ВДО-доходностей, вокруг 25,5% делает высокодоходный сегмент достаточно устойчивым к еще более жесткой ДКП. Обвалов не ждем.

( Читать дальше )

Блог компании Иволга Капитал |Открываем дайджест отчётностей ВДО-эмитентов по итогам 1 полугодия 2024 года (в большинстве отчетности неплохие)

- 29 июля 2024, 06:21

- |

📈 Начинаем дайджест отчётностей по итогам 1 полугодия 2024 года

Эмитенты уже начали публиковать отчёты по итогам 1 полугодия 2024 года, приводим таблицу с некоторыми показателями из их отчётностей. В таблице нет микрофинансовых, лизинговых компаний, т.к. по ним делаем отдельные отраслевые обзоры. Также не публикуем отчётности девелоперов, т.к. по ним целесообразно рассматривать только консолидацию

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (КЛС-Трейд, ММЦБ, Продовольствие, Агротек, ИВА, Пионер-Лизинг, Сибнефтехимтрейд)

- 27 июля 2024, 10:31

- |

🟢 ООО «КЛС-Трейд»

НКР присвоило кредитный рейтинг BB+.ru

ООО «КЛС-Трейд» продаёт и обслуживает электрические ручные инструменты, средства малой механизации и садовой техники под брендом «Интерскол». Компания сотрудничает с более чем 450 авторизованными сервисными центрами по всей России и 5 тыс. дилерских магазинов.

Долговая нагрузка «КЛС-Трейд» в 2023 году оценивается агентством как повышенная: на 31.12.2023 г. отношение совокупного долга к OIBDA составляло 3,0 (годом ранее — 3,6). По прогнозам НКР, в 2024 году долговая нагрузка компании сохранится примерно на уровне прошлого года.

В структуре долга 78% приходится на кредиты банков, 16% — на облигации, 6% — на займы от аффилированных лиц.

НКР отмечает стабильно высокий уровень рентабельности компании: в 2022–2023 годах рентабельность по OIBDA составила 15–16%, а рентабельность активов находилась в диапазоне 4–5%. Компания планирует сохранить ликвидность в 2024 году на уровне 2023 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал