Блог компании Иволга Капитал |Новосибирский зернотрейдер ООО Байсэл (BB-.ru) корректирует предварительные параметры дебютного выпуска облигаций

- 26 июля 2024, 16:51

- |

— размещение 1 августа 2024,

— 200 млн руб.,

— 1 год до оферты,

— ориентир купона / доходности: 24% / 26,2% годовых

Подробнее — в обновленных параметрах выпуска.

Детальная информация об эмитенте и динамике его отчетных показателей — в понедельник (или чуть раньше).

Вы можете подать предварительную заявку на участие в размещении:

по ссылке: ivolgacap.ru/verification/

или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Ссылка на раскрытие информации ООО Байсэл.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 26 июля 2024, 10:45

- |

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 июля 2024 г.

- 25 июля 2024, 18:34

- |

Блог компании Иволга Капитал |Портфель ВДО (11,8% за 12 мес.). Насколько же последние (ВДО) оказались впереди первых (ОФЗ)?

- 25 июля 2024, 06:46

- |

Мы ведем публичный портфель PRObonds ВДО ровно 6 лет. Публичный – потому что все его операции все эти 6 лет публикуются в открытом доступе до момента их совершения. При желании можно повторить за нами с примерно тем же результатом.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

С одной стороны, сейчас портфель в сравнительно нелучшей форме. Его доход за последние 12 месяцев – 11,8%. Тогда как средняя ставка депозита за те же месяцы – 13,3%. Нечасто мы так отставали.

С другой – Индекс полной доходности ОФЗ, RGBITR, тоже за 12 месяцев имеет -9,8%.

Когда критикуются ВДО, то обычный аргумент – про дефолты, которые заберут всю доходность, и проще вкладываться в первоклассные облигации. Так вот облигации самого первого класса позади за год на 21,6% недополученного в сравнении с ВДО дохода.

ВДО, впрочем, в нашем портфельном исполнении. Если сравнивать наш ВДО-портфель с Индексом ВДО от Cbonds (Cbonds High Yield), то индекс не так удачлив, его доход за год – 6,9%. Портфель впереди на 4,9%.

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 июля 2024 г.

- 24 июля 2024, 18:34

- |

Блог компании Иволга Капитал |Депозиты и денежный рынок подтверждают настрой на серьезный подъем ключевой ставки 26 июля

- 24 июля 2024, 07:03

- |

Высокая КС – проблема для экономики. По нашему мнению, и мы видим расширение этой проблемы на долговом рынке.

Но банковские депозиты настраивают на то, что ставка повысится еще. С расчетом на широкий шаг вверх. Возможно, и до 18%. См. первую иллюстрацию: средняя депозитная ставка (статистика Банка России) ушла выше 16,5%.

Если ЦБ оставит ставку на 16%, он, возможно, ничего принципиально не ухудшит в попытках сдержать инфляцию (в относительном выражении 18% не особенно отличаются от 16%). Но ударит по банковской модели привлечения денег.

( Читать дальше )

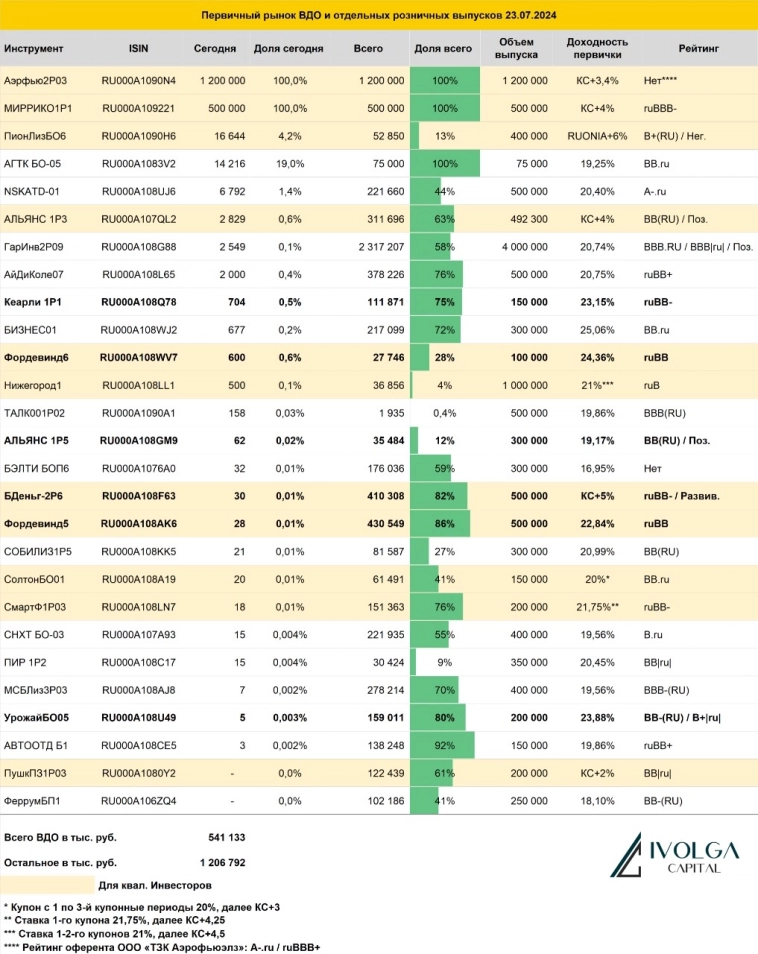

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 23 июля 2024 г.

- 23 июля 2024, 18:36

- |

Блог компании Иволга Капитал |+84% к объему продаж: девелопер АПРИ публикует операционные результаты по итогам 1 полугодия 2024 года

- 23 июля 2024, 12:07

- |

Общий объем продаж в 1п. 2024 года составил более 10,8 млрд руб., что больше на 84%, в сравнении с аналогичным периодом прошлого года

Основные факторы роста роста объёма продаж:

— Недалеко от строящихся объектов ЖК «ТвояПривилегия» и ЖК «Притяжение» началось строительство развлекательного комплекса «ФанПарк» (г. Челябинск) – это проект строительства комплекса, включающего горнолыжный центр, гостиничный комплекс, парк аттракционов, фуд-корт, комплекс термальных бассейнов с аквапарком, а также другие досуговые объекты, расположенный на берегу Шершневского водохранилища. Для строительства комплекса заключен договор аренды на льготных условиях, поэтапная реализация проекта планируется до 2026 г.

— Диверсификация проектов: в 2024 году открылись продажи уникального жилого комплекса в центре г. Челябинска ЖК «Грани», стартовали продажи коммерческой недвижимости в «ФанПарке».

— Рост средней стоимости квадратного метра продаваемой жилой площади с 94 тыс. руб. до 134 тыс. руб.

( Читать дальше )

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 23 июля 2024, 10:03

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал