Блог компании БКС Мир инвестиций |Какие инструменты выбрать в условиях нестабильности рынков

- 22 ноября 2024, 10:25

- |

В динамично меняющихся условиях на рынке инвесторам стоит действовать осмотрительно. Однако рекомендации, какой тактики придерживаться, могут быть разные: инвесторы предпочитают действовать наверняка, а трейдеры — выжимать максимум из представляющихся возможностей.

Сперва стоит определиться с риск-профилем. Что для вас важнее: сохранить имеющийся капитал или же рискнуть и попытаться кратно преумножить его? Исходя из этого следует выстраивать дальнейший план действий.

Мы уже приводили вариант того, как действовать на турбулентном рынке. Сейчас предлагаем рассмотреть, как можно отыграть этот фактор с позиции акций.

Первый на взлете

В условиях отсутствия ярко выраженной направленности рынка активным трейдерам можно применять тактику позиционной торговли: при подходе котировок к верхней границе боковика открывать сделку шорт, а если цена приближается к нижней границе коридора — вставать в лонг, зафиксировав хорошую прибыль по ранее открытым шортам.

Для торговли лучше подойдут бумаги с высокой бетой: здесь движения амплитуднее — заработать получится больше. В таблице как раз сделали подборку из десяти самых волатильных бумаг за последние 30 торговых дней. В сравнении с бенчмарком колебания в них в 3 раза сильнее.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Портфели БКС. Транснефть-ап и ВК теперь в аутсайдерах

- 20 ноября 2024, 15:48

- |

Краткосрочно в фокусе у инвесторов остается уровень 2700 пунктов по Индексу МосБиржи, а волатильность на рынке будет повышенной. Геополитический фактор может развернуть ситуацию как в позитивную, так и негативную сторону.

Главное

• Краткосрочные идеи: в аутсайдерах заменили АЛРОСА на Транснефть-ап, МТС — на ВК.

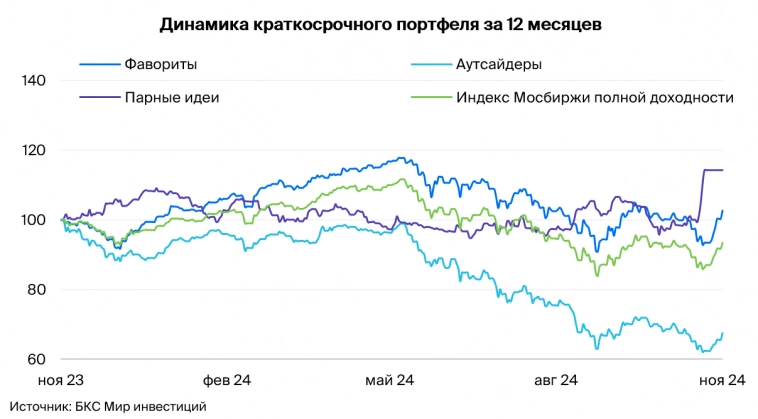

• Динамика портфеля за последние три месяца: фавориты показали нулевую динамику за период, Индекс МосБиржи снизился на 3%, аутсайдеры упали на 13%.

Изменения в аутсайдерах — две замены

АЛРОСА меняем на Транснефть-ап. Акции АЛРОСА скорректировались на 8% в абсолютном выражении и торговались на 25% хуже индекса. Считаем, что весь негатив алмазной отрасли уже в цене и при появлении намеков на улучшение ситуации бумага может отреагировать резко позитивно.

Включаем Транснефть-ап — правительство намерено увеличить налог на прибыль компании с нового стандарта в 25% до 40%. При прочих равных условиях это приведет к сокращению чистой прибыли и дивидендов на 20% после выплаты за 2024 г. следующим летом.

( Читать дальше )

Блог компании БКС Мир инвестиций |На кону более триллиона: топ дивидендных отсечек до конца года

- 19 ноября 2024, 16:09

- |

Подходит к концу 2024 год — многие российские компании порадовали своих акционеров щедрыми дивидендами. В материале мы собрали статистику по предстоящей череде дивидендных отсечек, в рамках которой многие компании произведут промежуточные выплаты за 9 месяцев 2024 г.

Сколько будет отсечек?

На текущий момент уже известно о том, что до конца года произойдет более 20 закрытий реестров для выплаты дивидендов. Однако это число не финальное. Советы директоров некоторых компаний в скором времени могут рекомендовать выплаты промежуточных дивидендов.

В подборке мы также учли отсечки двух российских компаний, которые пройдут чуть позже, в начале января, но по итогам которых тоже будут закрыты реестры для выплаты промежуточных дивидендов за 9 месяцев 2024 г.

Узнать обо всех дивидендных отсечках можно в Дивидендном календаре.

Кто сколько заплатит?

Согласно нашей статистике, до конца года российские компании направят свыше 1,2 трлн руб. в дивидендах своим акционерам. Самыми крупными выплатами отметятся ЛУКОЙЛ, Роснефть и Полюс. На их долю придется свыше 82% от всех дивидендных отчислений.

( Читать дальше )

Блог компании БКС Мир инвестиций |Промежуточные результаты портфеля голубых фишек

- 14 ноября 2024, 10:50

- |

В середине сентября мы собирали портфель, состоящий из голубых фишек российского рынка. Пришло время подвести промежуточные результаты.

Как показывает себя портфель

На графике приведена сравнительная динамика портфеля голубых фишек (с учетом дивидендов и без них) в сравнении с IMOEX.

На текущий момент портфель (-2,7%) показывает себя хуже индекса (-0,42%). Причина — более высокая бетта, за счет которой портфель будет расти сильнее рынка в моменты общей восходящей динамики, но может показывать себя хуже бенчмарка в случае спада.

При этом весомым плюсом голубых фишек является то, что многие из этих бумаг приносят неплохие дивиденды, которые способны оказать поддержку даже на падающем рынке.

С момента создания портфеля состоялись уже четыре отсечки. С учетом имеющегося количества бумаг они принесли:

- Яндекс — 400 руб.

- Татнефть — 649,4 руб.

- НОВАТЭК — 426 руб.

- ММК — 1047,48 руб.

Ожидаем, что в будущем дивиденды продолжат оказывать поддержку портфелю.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. В списке фаворитов новая бумага — Хэдхантер

- 13 ноября 2024, 17:59

- |

Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее полагаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие.

Главное

• Добавили в фавориты Хэдхантер, а в аутсайдеры вернули Распадскую.

• Динамика портфеля за последние три месяца: динамика котировок фаворитов не изменилась, Индекс МосБиржи снизился на 1%, аутсайдеры упали на 11%.

Изменения — убрали Сбер и НЛМК, добавили Хэдхантер и Распадскую

В фаворитах Сбер меняем на Хэдхантер, учитывая несколько катализаторов до конца года и привлекательную оценку. Хэдхантер в пятницу раскроет финансовые результаты за III квартал, в связи с чем ждем сильных показателей, в особенности по чистой прибыли.

Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции Хэдхантера торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная подборка: покупаем на восстановлении рынка

- 12 ноября 2024, 09:42

- |

Полюс

Крупнейший производитель золота в России и одна из 10 ведущих глобальных золотодобывающих компаний с одной из самых низких себестоимостей добычи.

• Дивидендная доходность — 8,8%.

• Размер дивидендов на акцию — 1301,75 руб.

• Последний день для покупки — 12 декабря 2024 г.

Европлан

Крупнейшая лизинговая компания в РФ, занимающаяся финансовым лизингом легкового и грузового автотранспорта, а также спецтехники.

• Дивидендная доходность — 8,2%.

• Размер дивидендов на акцию — 50 руб.

• Последний день для покупки — 12 декабря 2024 г.

Хэдхантер

Крупнейшая российская компания интернет-рекрутмента, предоставляющая ряд услуг работодателям и специалистам по подбору персонала.

( Читать дальше )

Блог компании БКС Мир инвестиций |Народный портфель. Интерес к золоту

- 07 ноября 2024, 17:50

- |

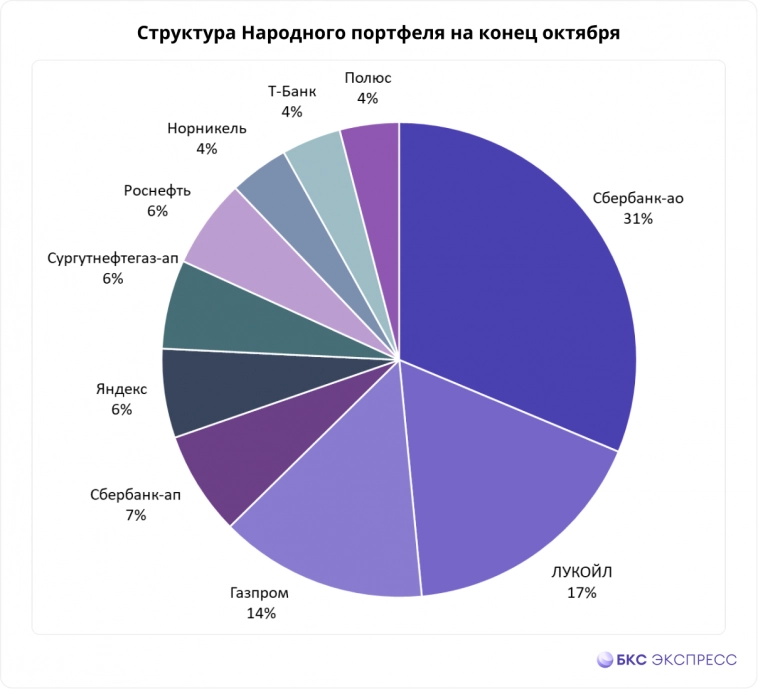

Московская биржа опубликовала данные о «Народном портфеле» за октябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, и проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в октябре

Относительно сентября выросла доля ЛУКОЙЛа (+1 п.п.).

Снизились позиции в акциях Сбербанка-ао (-1 п.п.) и Норникеля (-1 п.п.).

Из структуры портфеля выбыли акции НОВАТЭКа, на смену им пришел Полюс.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Ставка на фаворитов

- 07 ноября 2024, 10:38

- |

Риск снижения Индекса МосБиржи к отметке 2500 пунктов пока не реализовался, и этот уровень остается ближайшей сильной поддержкой для бенчмарка. Тем не менее в краткосрочной перспективе считаем вероятным восходящий тренд.

Главное

• Краткосрочные идеи: состав портфелей остается без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 6%, Индекс МосБиржи снизился на 7%, аутсайдеры упали на 16%, просев сильнее индекса, как и рассчитывали аналитики БКС.

Краткосрочные фавориты: причины для покупки

ТКС Холдинг

Интеграция Росбанка должна стать новым этапом роста компании, фокус на рентабельность и технологии — это сильные долгосрочные тренды.

Московская биржа

Высокие процентные ставки позитивны для доходов биржи, которая зарабатывает на размещении клиентских средств.

OZON адр

Компания существенно улучшила свою рентабельность в III квартале, при этом оборот бизнеса также рос неплохими темпами. Думаем, что это может придать импульс котировкам бумаги, которая пострадала во время рыночной коррекции.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Перспективы остаются, несмотря на конъюнктуру

- 06 ноября 2024, 09:47

- |

Индекс МосБиржи на прошлой неделе продолжил сдавать позиции, хотя уже не так быстро. При этом уровень в 2500 пунктов стал еще ближе. Если рыночная конъюнктура серьезно не изменится, эта отметка вновь может стать основной точкой разворота тренда. Впрочем, не будем забывать, что ЦБ вполне может поднять ставку до 23%. И чем ближе декабрьское заседание регулятора, тем выше волатильность будет на рынке.

• Полюс: препятствий для роста нет.

• Банк Санкт-Петербург: ждем отскока от поддержки.

• Хэдхантер: рост продолжится.

Полюс

На фоне роста цен на золото у бумаг Полюса есть серьезные перспективы. Устойчивость текущей тенденции подтверждает график. Краткосрочный восходящий тренд еще не расходится с индикаторами разворота, а индексы денежного потока и относительной силы не достигли области перекупленности. Это создает коридор для роста.

Ожидаем, что к концу недели бумаги Полюса будут торговаться в диапазоне 15,4–15,5 тыс. руб. (+1,4–2%).

Полюс: «Нейтральный» взгляд. Цель на год — 17000 руб. / +10,9%

( Читать дальше )

Блог компании БКС Мир инвестиций |Бумаги, растущие на коррекции

- 02 ноября 2024, 10:07

- |

Индекс МосБиржи снижается уже пятую неделю подряд. Большинство бумаг пребывает в красной зоне. Однако есть и те, кто не только проявляет устойчивость к коррекции, но даже умудряется расти.

Несмотря на общий негатив, за последний месяц выросли QIWI, Сегежа, Полюс, ЭсЭфАй, РУСАЛ, ЛСР, Интер РАО, Аэрофлот. Порадовала инвесторов и дебютантка рынка Аренадата. Причины роста не всегда понятны — подъем может происходить из-за сильной технической перепроданности, фундаментальных факторов, инсайда.

Выберем три бумаги и попробуем разобраться, что с ними происходит и остался ли там люфт для роста.

Полюс

• За месяц прибавил более 10%. Причина — компания наконец-то, после длительного перерыва, вернулась к выплате дивидендов.

• Просматривается восходящий тренд. В настоящий момент котировки пришли к горизонтальному сопротивлению в районе 14 947 руб. Его пробой может открыть дорогу к следующей цели на 16 225 руб., что составляет порядка 8%.

• Драйверы роста — подъем мировых цен на золото в связи с разворотом политики ФРС и ближневосточным конфликтом, ослабление рубля, развитие проекта «Сухой Лог».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал